Здравствуйте, друзья!

Себя я отношу к долгосрочным и достаточно консервативным инвесторам. Но это не значит, что в своих статьях я не даю информацию для людей с другим риск-профилем и стратегией инвестирования. Моя задача – познакомить новичков со всем многообразием мира инвестиций и предупредить о рисках вложения денег в некоторые виды активов. Сегодня как раз поговорим о том, что такое высокодоходные инвестиции и чего в них стоит опасаться.

Содержание

Что такое высокодоходные инвестиции

Высокодоходные инвестиции – это вложения в активы, которые потенциально могут дать доходность выше минимальной по рынку и в короткие сроки инвестирования (от нескольких дней до нескольких месяцев).

Какую доходность считать минимальной? Мы говорим об инвестициях, поэтому минимальную доходность нужно искать в банковских депозитах и ОФЗ. По данным Центробанка, на конец августа 2021 г. максимальная процентная ставка по депозитам в России составила 6,173 %. Доходность ОФЗ находится в диапазоне от 5 до 8 % в зависимости от срока погашения.

От этих цифр и следует отталкиваться инвестору при выборе вариантов высокодоходных вложений. Название привлекает новичков. Но за желанием заработать много денег в короткие сроки часто забывают о спутнике слова “высокодоходные” – высокорискованные. Вложения в такие активы без понимания механизма их действия и связанных с ним рисков могут разочаровать и надолго отбить охоту инвестировать.

Бороться с этим можно и нужно. Одним из самых действенных способов, на мой взгляд, является повышение финансовой грамотности. Если человек и заходит в пирамиду со своими деньгами, то он должен четко отдавать себе отчет, что это такое и чем грозит.

Кому подойдут вложения в рискованные и потенциально доходные активы:

- Инвесторам, кто уже имеет достаточный капитал для обеспечения своей финансовой независимости. Они могут позволить себе вкладывать деньги в рискованные активы и не бояться потерять их. Конечно, при условии, что основной капитал остается в неприкосновенности и не участвует в экспериментах владельца. Это своего рода игра, получение адреналина, тестирование новых инструментов, хобби.

- Инвесторам с агрессивным риск-профилем, которые полностью отдают себе отчет, во что они вкладывают деньги. Они морально готовы расстаться с частью или со всем капиталом. Это их осознанный выбор.

Всем остальным, кто не хочет терять деньги, а особенно новичкам в инвестициях, следует сосредоточиться на других инструментах: облигациях, индексных фондах, драгоценных металлах и пр.

Варианты вложения

В статье мы разберем абсолютно законные варианты высокодоходных инвестиций. По запросу в поисковых сервисах в первой десятке рекомендуемых статей вы увидите материалы, посвященные хайп-проектам и бинарным опционам. В моей статье не будет этих способов слить свои деньги. Я не имею морального права описывать варианты, у которых нет ничего общего с инвестициями и законом.

Акции быстрорастущих компаний

Инвестиции в акции быстрорастущих компаний требуют серьезных аналитических способностей и хорошей теоретической подготовки. Вряд ли получится сделать большие проценты на “голубых фишках”. Это крупные компании с уже устоявшимся бизнесом, в котором вряд ли найдется место идеям, способным изменить мир.

Рассмотрим, какие компании могут показать взрывной рост.

- Высокотехнологичные компании

Например, Яндекс вырос на 92 % за 2020 г. Период пандемии способствовал развитию цифровых сервисов. Акции американских компаний из IT-сферы за 10 лет дали среднегодовую доходность в 21,63 %, тогда как индекс S&P 500 показал всего 13,8 % годовых.

- Событийные компании

Здесь представлены акции, которые растут на каком-либо благоприятном для них событии. Например, строительная компания ПИК на фоне запуска и продления льготной ипотечной программы демонстрирует рост с начала 2021 г. на 132 % (с 597,9 в начале года до 1 389,6 руб. на начало сентября). Или акции фармкомпании Moderna на высоком спросе на вакцину от коронавируса за 2020 г. выросли на 443 %.

- Модные компании

К модным отнесем тех, кто растет на каком-то актуальном сегодня тренде. Например, в таких отраслях, как космические полеты, криптовалюты, каннабис, производство вакцин, ESG (ответственное инвестирование) и т. д. Только ленивый не обсуждает сегодня Virgin Galactic и его программы коммерческих полетов. Котировки выглядят как американские горки. У компании пока нет выручки, поэтому невозможно провести полноценный фундаментальный анализ. Инвесторы покупают ее на ожидании блестящего будущего, которое может быть еще очень далеким, а может наступить уже завтра.

Как найти эмитента, акции которого потенциально вырастут на десятки или сотни процентов:

- высокий темп роста прибыли и выручки за последние месяцы;

- высокие мультипликаторы по сравнению со средними значениями по отрасли;

- амбициозные проекты и лидер, способный эти проекты воплотить в жизнь (привет Илону Маску, Олегу Тинькову, Джеффу Безосу);

- профессиональная команда управленцев (например, часто в стартапы уходят люди, которые достигли успеха в развитии другой компании);

- постоянный мониторинг рынка, чтобы не пропустить новый тренд.

ВДО

ВДО – это высокодоходные облигации, которые выпускают компании из 2-го и 3-го эшелонов. Часто они не имеют финансовых рейтингов от аналитических агентств или имеют не самые лучшие значения.

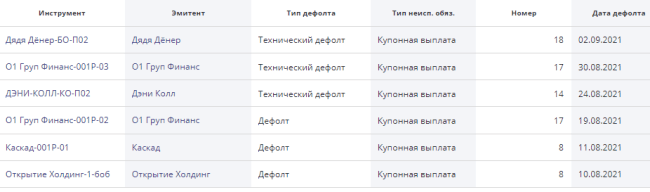

Из-за высокого риска дефолта доходность по таким ценным бумагам находится на уровне выше среднего. Только за последний месяц (с 7.08.2021 по 6.09.2021) 5 компаний отказались исполнять свои обязательства по выплате купонов.

Например, облигации компании “Дядя Денер” сейчас торгуются за 35 % от номинала и дают эффективную доходность в размере 162,44 %. Но компания допустила технический дефолт, т. е. не выплатила в сентябре купон. Интереса для инвестора она сегодня не представляет.

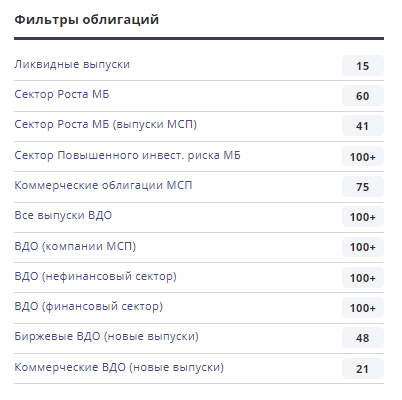

На агрегаторе rusbonds.ru можно отслеживать актуальные выпуски ВДО. Максимальная доходность по ним зафиксирована на уровне 20 % годовых. Это 2 эмитента из ритейла и одна из транспортной отрасли.

С 2018 г. группа компаний Cbonds рассчитывает индекс ВДО российского рынка Cbonds-CBI RU High Yield, куда входят наиболее ликвидные активы. На июль 2021 г. там 104 облигации. Инвестор может ориентироваться на него при выборе бумаг в свой портфель.

Венчурные инвестиции

Венчурные инвестиции с английского языка переводятся как рискованные. Это прямые инвестиции в обход фондового рынка в малый и средний бизнес.

В отличии от акций быстрорастущих компаний здесь речь идет о вложениях в инновационные проекты еще никому не известных людей или предприятий. Они потенциально могут принести сотни и тысячи процентов прибыли, если окажутся успешными. С венчурных инвестиций начинался путь сегодняшних мировых гигантов Google и Apple.

Частный инвестор, который не может себе позволить вкладывать в идею, пусть и очень перспективную, сотни тысяч или миллионы долларов, может искать стартапы на инвестиционных платформах. Это специальные площадки, где встречаются люди или компании, одни из которых нуждаются в деньгах для реализации своих бизнес-идей, а другие готовы рискнуть и поддержать начинания первых.

В качестве примера, но не рекомендации, приведу АтомИнвест. Эта платформа работает при поддержке Росатома и создана специально для поиска новых идей. Сейчас на ней зарегистрировано 2 500 инвесторов и инвестировано 259 964 066 руб. Компания подала заявку на включение ее в Реестр операторов инвестиционных платформ ЦБ РФ.

Краудлендинг

Поучаствовать в становлении нового бизнеса можно не только с помощью инновационных проектов. Есть специальные платформы для коллективных инвестиций в развитие малых и средних предприятий – краудлендинговые. Они объединяют предприятия, которые нуждаются в оборотных средствах, и инвесторов, которые эти средства готовы одолжить. При этом не обязательно бизнес должен быть связан с каким-то ноу-хау или стартапом.

Такую форму инвестирования поддерживают на уровне Правительства и Президента РФ. Со 2.08.2019 действует Федеральный закон “О привлечении инвестиций с использованием инвестиционных платформ…”.

В качестве примера приведу платформу JetLend. Она имеет лицензию Центробанка, выданную в декабре 2020 г. Средняя доходность за год составляет 20,3 %, а дефолтность за тот же период всего 0,61 %. Располагается на территории инновационного центра “Сколково”. Сейчас на платформе зарегистрировано 8 525 инвесторов и выдано кредитов на 786 821 602 руб.

Еще один пример – Город Денег. Как и предыдущая компания, эта находится в Реестре операторов инвестиционных платформ ЦБ РФ. Работает с 2012 г. С начала 2020 г. на площадке было одобрено 210 заявок на общую сумму свыше 385 млн руб. Средняя доходность составляет 26 %.

IPO

Заработать на росте стоимости акций новой компании позволяет участие в IPO. Через эту процедуру проходят предприятия, которые впервые выходят на фондовый рынок. До начала размещения акций на бирже их покупают инвесторы, которые подали заявку на участие в первичном размещении. Доходность вложений может достигать нескольких десятков процентов годовых, но и риск провального IPO высокий.

В России частный инвестор участвует в первичном размещении:

- через брокера и в статусе квалифицированного инвестора (например, через Фридом Финанс или Финам);

- без статуса квалифицированного инвестора можно инвестировать в ЗПИФ ФПР от УК “Восток-Запад”, который вкладывает деньги сразу в несколько отобранных аналитиками фонда проектов.

Предстоящие первичные размещения отслеживают в календарях IPO. Например, на сайтах Investing.com, Yahoo! Finance или MarketWatch. Гарантировать получение доходности вам не сможет ни один брокер.

Примеры удачных IPO в 2020 году:

- Airbnb Inc. Первоначальная стоимость акции – 68 $ (декабрь 2020). По состоянию на 6.09.2021 – 158 $. Рост за 8 месяцев равен 132 %.

- Lemonade Inc. Первоначальная стоимость акции – 29 $ (июль 2020). По состоянию на 6.09.2021 – 77,32 $. Рост на 167 %.

- Schrodinger Inc. Первоначальная стоимость акции – 17 $ (февраль 2020). По состоянию на 6.09.2021 – 65,25 $. Рост на 284 %.

Среди неудачников 2020 г. можно выделить GoHealth Inc. На старте (июль 2020) акции стояли 21 $. По состоянию на 6.09.2021 стоимость была 5,13 $. Падение на 75,6 %.

Деривативы (фьючерсы и опционы)

Деривативы – производные финансовые инструменты, которые представляют собой соглашения (контракты) между двумя сторонами о покупке/продаже какого-то актива (ценной бумаги, товара, валюты) по определенной цене и в оговоренный срок. Основные их представители – это фьючерсы и опционы.

Такие инвестиции подходят только опытным трейдерам, знающим, что такое кредитное плечо, торговля на повышение и понижение, умеющим прогнозировать изменения на рынке.

Главным преимуществом является возможность вложить небольшой капитал и получить большую прибыль за короткий промежуток времени. Достигается это за счет маржинальной торговли. Например, кредитное плечо 1:5 означает, что вы можете получить в 5 раз больший капитал, чем имеете сейчас. Соответственно, прибыль будет выше, но и убытки тоже.

Для долгосрочного инвестирования деривативы не подходят. Они требуют максимального внимания со стороны трейдера, чтобы вовремя продать или купить контракт.

ПАММ-счета

ПАММ-счета – это торговля валютой на международном рынке Forex. Суть механизма в том, что неопытные трейдеры дают свой капитал в управление более опытному, который доказал свою экспертность в течение времени. Наиболее популярной и надежной площадкой для этого является Альпари, которая и ввела этот термин в оборот.

Инвестировать можно в конкретный ПАММ-счет или ПАММ-портфель из нескольких счетов. Тройка самых успешных лидеров на сегодня на изображении ниже.

Как и любое доверительное управление, результат в ПАММ-инвестировании полностью зависит от профессионализма управляющего. Вознаграждение в некоторых счетах доходит до 50 %. Несмотря на то, что от инвесторов требуется только передать свои деньги в управление и следить за прибылью или убытками, рекомендую для снижения рисков придерживаться нескольких правил:

- диверсифицировать свои вложения, т. е. вкладывать деньги не в один, а сразу в несколько счетов;

- использовать консервативные стратегии (Альпари у каждого счета отмечает уровень риска, например, у Moriarty он максимальный);

- выбирать счета, которые уже давно существуют и показывают хорошие результаты;

- выбирать счета с большим капиталом управляющего, которым он будет рисковать наравне с вашим;

- обращать внимание не только на доходность счета, но и на просадки.

МФО

Кроме банков на финансовом рынке присутствуют микрофинансовые организации (МФО). Они не только дают деньги до зарплаты под высокий процент, но и привлекают высокой доходностью инвесторов. С 2017 г. не все МФО могут быть объектами для инвестирования. Их разделили на МФК (микрофинансовые), объем собственных средств которых составляет 70 и выше млн руб., и МКК (микрокредитные) с объемом средств до 70 млн руб. Инвесторы могут инвестировать только в МФК.

Для выбора организации лучше всего обратиться к реестру Центробанка. По состоянию на сентябрь 2021 г. там 37 компаний. Далее можно провести анализ по следующему алгоритму:

- Проверить, состоит ли МФК в саморегулируемой организации. На сайте компании обязательно будет эта информация.

- Проанализировать финансовую отчетность, которая также должна присутствовать на сайте МФО.

- Изучить условия инвестирования: минимальный взнос, срок, условия выплаты дохода и досрочного расторжения договора.

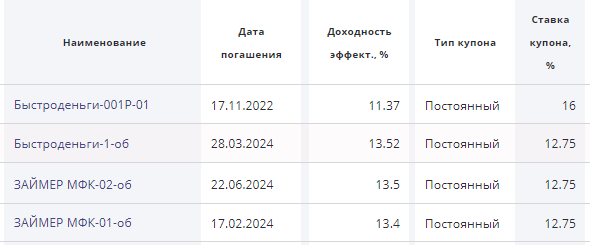

Посмотрим условия инвестирования на примере двух МФО – Быстроденьги и Займер.

| Параметры | Быстроденьги | Займер |

| Надежность | Есть в реестре ЦБ, является членом СРО МИР, существует на рынке более 11 лет | Есть в реестре ЦБ, является частью международного холдинга и членом СРО МИР, существует на рынке 11 лет |

| Минимальная сумма инвестиций | 1 500 000 руб. | 1 500 000 руб. |

| Срок инвестирования | От 6 до 36 месяцев | От 180 до 1 080 дней |

| Ставка | От 10 до 12 % годовых | От 11 до 11,5 % годовых |

Другим вариантом инвестирования в МФО является покупка их облигаций, которые в достаточном количестве представлены на фондовом рынке. Например, и Быстроденьги, и Займер выпускают долговые ценные бумаги, которые можно купить на Мосбирже. Эффективная доходность по ним даже выше, чем при прямом инвестировании.

Правила инвестиций в высокодоходные активы

Несмотря на высокий риск, постоянно растет количество людей, которые пытаются заработать в рискованных проектах. Почему так происходит:

- Из-за высокой потенциальной доходности. Она может доходить до нескольких сотен процентов годовых.

- Отличительной чертой высокодоходных инвестиций являются короткие сроки получения прибыли. Не надо ждать по 10–20 лет, как это делают долгосрочные инвесторы.

- Некоторые инвесторы нуждаются в адреналине, который они сполна получают, когда зарабатывают и теряют деньги (иногда это происходит за один день).

- Низкая финансовая грамотность не позволяет адекватно оценить риски, а обещания в интернете высокого заработка в короткие сроки затмевают разум.

Если вы все-таки решили, что готовы инвестировать в высокодоходные активы, придерживайтесь простых правил:

- Сформируйте подушку безопасности. Она должна быть у любого инвестора. Вы не можете позволить себе или своей семье остаться без денег в случае неудачных вложений в рискованные проекты.

- Изучите активы, которые показались вам интересными с точки зрения больших заработков. Как они работают, кто посредник, есть ли у него лицензия Центробанка, что говорят на профессиональных форумах и т. д.

- Не кладите все яйца в одну корзину. Банальная фраза, но очень важная. Диверсификация обязательна для любой инвестиционной стратегии и тем более актуальна для агрессивной. Если инвестируете в акции быстрорастущих компаний или ВДО, то пусть они будут от разных эмитентов из разных отраслей. Если выбираете ПАММ-счета, сформируйте портфель из 5–15. То же самое касается инвестиций на краудлендинговых платформах.

- Инвестируйте на свои. Не берите в долг у банка, брокера, знакомых и прочих кредиторов. Маржинальная торговля подходит только тем, кто разобрался в механизме, готов к повышенным рискам и постоянному мониторингу рынка.

- Не инвестируйте на последние. Даже если вы вкладываете только свои деньги, не следует отдавать их все. В идеале выделить на рискованные инвестиции не более 5–10 % от капитала.

Заключение

Инвестиций без риска не существует. Даже самые консервативные вложения в активы высокой надежности потенциально могут привести к убыткам. Например, банк, в котором открыт депозит, обанкротится или у него отзовут лицензию. Или страна объявит дефолт и перестанет платить по своим ОФЗ.

Риск есть всегда. Но по некоторым видам инвестиций он очень высокий. Только вам решать, готовы ли вы к нему. Как показывает практика, некоторые люди оказались готовы только на словах, а в реальности были совсем другие ощущения.

Будьте осторожны и объективны в оценке своих финансовых и психологических возможностей!

С уважением, Чистякова Юлия

Благодарю, мне как технарю было очень интересно.