Здравствуйте, друзья!

Меня часто спрашивают новички, с чего начать инвестировать на длительный срок. Один из инструментов, к которому я советую присмотреться, – индексный фонд. Это идеальный вариант для начинающих, т. к. не требует применения навыков фундаментального анализа и времени на управление портфелем, позволяет соблюсти принцип диверсификации за небольшие деньги. В статье разберемся, как инвестировать в индексные фонды, зачем это нужно и какие есть плюсы и минусы у этого инструмента.

Содержание

Что такое индексный фонд

Индексный фонд – это инвестиционный инструмент, который представляет собой корзинку, состоящую из разных активов. Эти активы собраны по определенному принципу: точно в такой же пропорции, как это сделано в конкретном фондовом индексе.

Поясню на примере. Есть индекс на американский рынок акций S&P 500. Там представлены 500 крупнейших компаний из разных секторов. Весь мир следит за значением этого индекса. Его рост или падение показывает не только состояние экономики США, но и всего мира.

Управляющая компания Vanguard решила создать фонд, который будет точно следовать за индексом S&P 500. Это означает, что она включила в корзину те же самые акции и в той же самой пропорции, что и индекс. Получился ETF Vanguard S&P 500 (тикер VOO), который на сегодня занимает 4-ю строчку в мире самых крупных ETF по стоимости чистых активов.

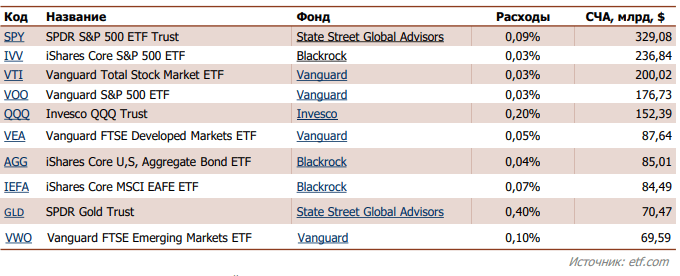

Топ-10 мировых лидеров вы можете увидеть на изображении ниже.

Задача управляющей компании состоит в том, чтобы вовремя проводить ребалансировку. Индекс не является статичной величиной. Он регулярно пересматривается: одни компании из него уходят, другие приходят, меняются их доли. То же самое должна делать и управляющая компания в своей корзине активов.

Например, ушла из индекса S&P 500 обанкротившаяся в 2008 г. компания Lehman Brothers. Значит, она покинула и индексные фонды, которые следовали за S&P 500. В декабре 2020 г. в индекс вошла Tesla. Управляющие компании вынуждены были тоже включить ее в свои индексные корзины. Получается, что состав фонда не зависит от желания или компетентности управляющего. Он призван только соблюдать принципы формирования конкретного индекса. У такого принципа есть преимущества и недостатки. Мы рассмотрим их ниже.

Родоначальником является Джон Богл – основатель инвестиционной компании Vanguard Group. Он и создал первый индексный фонд – Vanguard 500 Index Fund.

Активы, которые могут входить в состав индексного фонда:

- акции;

- облигации;

- денежные рынки;

- товары (например, драгоценные металлы);

- фонды недвижимости REIT;

- фьючерсы;

- смешанные активы.

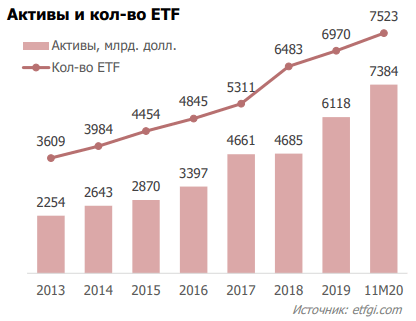

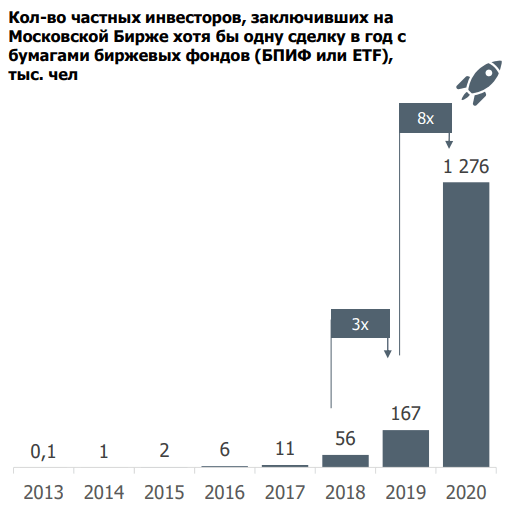

Индексные фонды включают в свой портфель инвесторы, которые используют пассивную стратегию инвестирования. В мире она все больше набирает популярность. Принцип “купи и держи” актуален в странах с высокой финансовой грамотностью и развитым фондовым рынком. К нему же приходят и россияне.

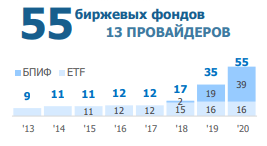

Несколько графиков для иллюстрации наметившейся тенденции.

- Диаграмма роста количества ETF и активов в мире за 7 лет

- Диаграмма роста количества ETF и БПИФ в России за 7 лет

- Диаграмма роста числа инвесторов в ETF и БПИФ

Особенности индексного инвестирования в России

В статье я буду говорить, как правильно вложиться в индексные фонды российским инвесторам. В России доступны следующие инструменты: ETF, ПИФ и биржевой ПИФ (БПИФ).

ETF

ETF – индексный биржевой фонд, акции которого торгуются на бирже. В мире насчитывается таких уже более 7,5 тыс. штук, в России – только 16 на конец 2020 г.

Суть его в том, что инвестор покупает одну акцию ETF и становится владельцем доли компаний, которые входят в его состав. Индексный фонд следует за определенным индексом, растет и падает вместе с ним.

Полный список доступных на Московской бирже ETF можно посмотреть на официальном сайте биржи во вкладке Биржевые фонды. Но в нем также есть и другой инструмент – БПИФ. О нем мы поговорим отдельно. Основным провайдером ETF в России является компания FinEx. На ее долю приходится 14 из 16 фондов.

К сожалению, российский инвестор ограничен в инвестициях на международном рынке. Из-за санкций с нами отказались работать многие иностранные брокеры. А российские посредники дают доступ на зарубежные фондовые рынки только квалифицированным инвесторам или через своих “дочек” в офшорах.

Если у вас есть счет у зарубежного брокера или статус квала, то список иностранных ETF можно посмотреть на сайте etf.com. Выбор огромный. Еще одним преимуществом инвестирования на мировых рынках является низкая комиссия за управление ETF. У лидеров она составляет всего 0,03–0,09 %.

БПИФ

БПИФ (биржевой паевой индексный фонд) – инструмент, похожий на ETF. Он также торгуется на бирже, придуман в России для возврата денег инвесторов в ПИФы, которые утратили свою популярность из-за непрозрачности и низкой доходности. Но есть существенные отличия от ETF:

- Имеет чисто российскую юрисдикцию. В качестве контролирующих организаций также российские компании, которые тесно связаны с управляющей компанией. Например, ВТБ СпецДеп и ВТБ Регистратор у БПИФов от УК ВТБ.

- Не обязательно следует конкретному индексу. Например, стратегии “вечного портфеля” от УК Тинькофф в БПИФах TRUR, TUSD и TEUR. В их состав входят акции, облигации, денежные средства и золото.

- Не платят налог с дивидендов, что является конкурентным преимуществом, потому что ETF платят.

- Некоторые БПИФы не сами собирают портфель из активов, следуя индексу, а покупают уже готовый иностранный ETF. Например, VTBA включает в свой состав ETF iShares Core S&P 500. За эту работу УК берет комиссию.

- Комиссии иногда, но не всегда, выше комиссий за управление ETF. Например, Московская биржа рассчитала средние расходы: по ETF – 0,77 %, по БПИФ – 0,9 %.

ПИФ

ПИФ – самый старый инструмент на российском рынке. Его главное отличие от рассмотренных выше состоит в том, что паи не продаются на бирже, а только в управляющих компаниях.

Есть много разных видов ПИФов, но нас интересуют индексные. Принцип их формирования такой же, как у ETF и БПИФов: управляющая компания за комиссионное вознаграждение включает в фонд активы, следуя за выбранным индексом. Инвесторы покупают паи в УК и зарабатывают на росте их стоимости.

Полный список ПИФов можно посмотреть на InvestFunds. Я выставила фильтры и получила всего 5 индексных.

Пошаговая инструкция инвестирования в индексные фонды

Даю инструкцию для чайников по инвестированию в индексные фонды. Речь пойдет о покупке акций ETF и паев БПИФов на Московской бирже.

Открытие брокерского счета

Для покупки акций и паев на бирже нужен посредник – брокер. Он дает доступ на фондовый рынок и по поручению инвестора проводит сделки по покупке или продаже ценных бумаг. Для операций на бирже заключается договор на брокерское и депозитарное обслуживание, открывается брокерский счет, куда будут приходить деньги.

Первым этапом на пути инвестирования является выбор брокера. Основные критерии:

- надежность – проверяется лицензия на сайте ЦБ и рейтинг на Мосбирже;

- условия обслуживания – комиссии, торговые платформы, ограничения на ввод и вывод средств и пр.;

- удобство работы – онлайн-открытие счета, мобильное приложение, приложение для компьютера, офис в месте проживания клиента и пр.

После выбора брокера остается только открыть брокерский счет. Заявка подается онлайн. Из документов понадобится только паспорт, реже запрашивают ИНН и СНИЛС. Как правило, на следующий день счет будет открыт и можно приступать к инвестированию.

Анализ ETF и БПИФ

Пассивное инвестирование через индексные фонды требует минимум времени. Но элементарный анализ ETF и БПИФов надо провести. Давайте рассмотрим главные параметры, на которые стоит обратить внимание при выборе конкретного инструмента в свой портфель.

- Базовый актив

В качестве базового актива может быть индекс, за которым следует фонд, или иностранный ETF. Во втором случае получается, что УК покупает готовый ETF и за это еще берет свою комиссию, помимо комиссии ETF. Информацию о базовом активе лучше посмотреть в таблице, которую готовит Мосбиржа.

- Эмитент

По ETF в России работают всего 2 управляющие компании: FinEx и ITI Funds. По БПИФам – 11 (на конец 2020 года). Необходимо обратить внимание на историю УК, уровень контроля за ее деятельностью. Например, за FinEx следит Центральный банк Ирландии, Европейская комиссия по ценным бумагам и рынкам, Управление финансового надзора Великобритании и Центральный банк России.

Ниже я разместила актуальную картинку от моего учителя Сергея Спирина обо всех управляющих компаниях, которые представлены сейчас на Московской бирже.

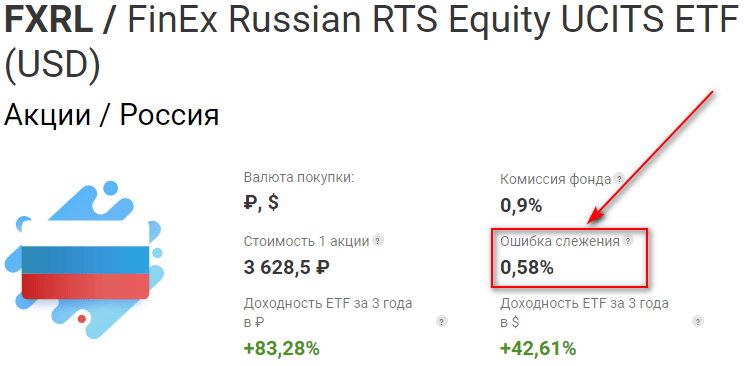

- Ошибка слежения

Это параметр, который определяет, как точно фонд следует за индексом. Чем ниже значение, тем лучше. FinEx обязательно указывает этот параметр в описании своих фондов. БПИФы не указывают.

- Доходность

Первый ETF в России появился в 2013 году. Это приличный срок, чтобы оценить его доходность. БПИФы стартовали на рынке только в 2018 г., поэтому сложно судить об их эффективности. Но всегда можно за многолетний период оценить доходность индекса, за которым следует фонд. Вот здесь и сыграет ключевую роль ошибка слежения.

- Комиссии

Это один из самых главных критериев при выборе. Посмотрите интересную таблицу влияния издержек на прибыль инвестора. Иностранные ETF намного привлекательнее российских, ведь их комиссии в десятки раз ниже.

Анализ индексного фонда на примере БПИФ “Дивидендные Аристократы США”

Для примера проанализируем новый БПИФ от УК Финам Менеджмент “Дивидендные Аристократы США” (FMUS). Он вышел на биржу 08.02.2021. УК Финам Менеджмент входит в крупнейшую инвестиционную компанию Финам, все необходимые документы и лицензии имеются. FMUS – первый биржевой инструмент для нее.

Фонд следует за индексом Dow Jones U.S. Dividend 100. Но инвестирует деньги не напрямую, а через готовый ETF – Schwab U.S. Dividend Equity ETF. В состав входят акции 100 крупных американских компаний, которые платят и увеличивают дивиденды по 10 лет и более. Среди них ExxonMobil, Texas Instruments Incorporated, PepsiCo, BlackRock, The Coca-Cola Company, International Business Machines Corporation (IBM) и др.

За последний год акции американского ETF принесли инвесторам 16 % годовых, средняя доходность за последние 5 лет – 21 % годовых. Schwab U.S. Dividend Equity ETF выплачивает своим держателям 3 % годовых в виде дивидендов. Фонд от Финама их реинвестирует.

Расходы на момент написания статьи составляли 6,51 %. Но буквально через несколько недель после выхода фонда на биржу, они были пересмотрены в сторону значительного уменьшения:

- комиссия за управление Schwab U.S. Dividend Equity ETF – 0,06 % в год;

- вознаграждение УК – до 0,7 %;

- вознаграждение депозитарию, регистратору и бирже – до 0,25 %;

- прочие расходы – до 0,15 %.

Итого выходит 1,16 % от стоимости чистых активов. Сравните с комиссией в 0,06 % у ETF, акции которого покупает Финам Менеджмент. Мой вывод однозначный: при комиссии в 6,51 % FMUS в моем портфеле точно не будет. Но при новом раскладе уже можно присмотреться к его приобретению тем инвесторам, кто не имеет счетов у зарубежного брокера и статуса квала для выхода на иностранные биржи. Комиссия все равно довольно высокая, но не такая безумная, как в первом варианте.

Формирование портфеля

На этом этапе долгосрочный инвестор должен определить структуру своего инвестиционного портфеля. Она будет зависеть от риск-профиля, финансовых целей и сроков их достижения. Главный принцип, который должен быть соблюден, – диверсификация. А его лучше всего выполнить с помощью индексных фондов.

Опять обращусь к Сергею Спирину и его классификации всех фондов на Мосбирже по виду активов.

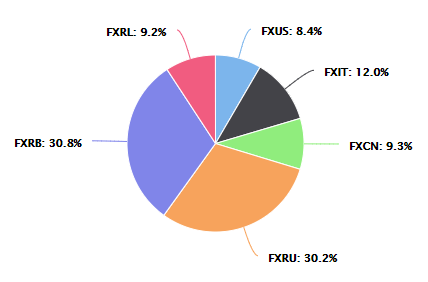

В качестве примера (но не инвестиционной рекомендации) приведу портфель моего папы. По риск-профилю он скорее агрессивный, чем консервативный инвестор, но возраст 67 лет не позволяет вкладывать деньги в активы с высокой потенциальной доходностью и риском. Мы с ним составили такой портфель:

- FXRU – еврооблигации российских эмитентов;

- FXRB – еврооблигации российских эмитентов с рублевым хеджем;

- FXUS – акции американских компаний;

- FXIT – акции американских компаний сферы IT;

- FXCN – акции китайских компаний;

- FXRL – акции российских эмитентов.

Распределение сделали консервативное: 60 % отдали на облигации, 40 % – на акции. Защитный актив в виде фонда на золото папа включать не захотел. За год доходность портфеля составила 27 %. Папа доволен. Плюс еще получит 13 % возврата подоходного налога с ИИС.

И еще один пример. Это уже портфель моей дочери. Ей 19 лет, финансовая цель долгосрочная (минимум 10 лет). Она включила не только фонды, но и акции отдельных эмитентов. Но в основе портфеля лежит ETF, в том числе и защитный актив в виде золотого FXGD:

- акции международного рынка (FXUS, FXIT, FXCN, FXDE) – 30 %;

- акции российского рынка (FXRL и акции отдельных эмитентов) – 40 %;

- облигации (FXRU, FXRB) – 25 %;

- золото (FXGD) – 5 %.

Портфель более агрессивный. На акции отвели 70 %, но возраст дочери и долгосрочная цель позволяют это сделать. Доходность за последний год – 22 %.

Покупка акций или паев фонда

Это самый легкий этап инвестирования. Когда стратегия определена и фонды в портфель выбраны, остается только купить акции или паи. Для этого надо дать поручение на покупку своему брокеру. У каждого из них разные торговые терминалы, поэтому для начала изучите интерфейс и внимательно заполните необходимые поля для подачи заявки.

ETF и БПИФы торгуются в режиме Т+2. Это означает, что владельцем купленных акций и паев вы станете через 2 дня после фактической сделки.

Плюсы и минусы пассивного инвестирования

У стратегии пассивного инвестирования есть свои плюсы и минусы. И лучше знать их до того, как вы сформируете инвестиционный портфель.

Плюсы:

- доступность – акции и паи некоторых БПИФ и ETF стоят небольших денег (например, FMUS стоит всего 10 руб.);

- диверсификация – из фондов можно сформировать портфель, распределив активы по разным странам, рынкам, валютам и инструментам;

- минимум времени на анализ – не надо тратить время и деньги на обучение техническому и фундаментальному анализу, мониторить рынки и изучать отчеты экспертов;

- прозрачность состава – индекс всегда открыт для просмотра, состав пересматривается раз в квартал, а информация об этом в открытом доступе;

- высокая ликвидность – на фондовом рынке всегда большое количество продавцов и покупателей, совершить сделку можно мгновенно, маркетмейкеры обеспечивают ликвидность торгов;

- налоговые льготы – доступна покупка акций и паев на ИИС, действует льгота длительного владения (ЛДВ).

Минусы:

- высокие комиссии по сравнению с зарубежными ETF;

- индексные фонды иногда закрываются, но инвесторам не надо этого опасаться, ведь они получат свои деньги в полном объеме;

- в состав фонда могут попасть акции компании, которая вам не нравится, но УК обязана ее включить, потому что она четко следует индексу;

- большая ошибка слежения может существенно ухудшить доходность;

- практически все фонды реинвестируют дивиденды и купоны – некоторых инвесторов это не устраивает;

- на российском рынке очень маленький выбор ETF и БПИФов, например, совсем нет фондов на рынок недвижимости.

Заключение

В своих статьях я продвигаю идею пассивного инвестирования. Такая стратегия подходит абсолютному большинству инвесторов, кто планирует сохранить свой капитал на долгие годы и приумножить его на процент, значительно превышающий инфляцию.

Посмотрите график изменения любого индекса в течение 10–15 лет. Он всегда растет. В отдельные периоды случаются резкие взлеты и падения, но на длительном промежутке времени отслеживается только рост. Если трейдинг – это не ваша профессия и не ваше хобби, то альтернативы индексному инвестированию нет. Чем раньше вы это поймете, тем быстрее вы сформируете эффективный портфель.

С уважением, Чистякова Юлия

(5 голосов, средний: 4,20 из 5)

(5 голосов, средний: 4,20 из 5)

Здравствуйте, Юлия.

Не знаю, может где и рассказано — пока не нашел, мне не совсем понятна вся процедура в целом. Напишу, как я понимаю по шагам, если что не так, надеюсь на Вашу помощь и коррекцию.

1-е. Регистрируемся на Мосбирже (возможно эта регистрация и не нужна).

2-е. Открываем счёт на Мосбирже (есть проблемы, попробую разобраться, например, мне предлагается регистрация через сторонние сайты — госуслуги, яндекс и прочее, хочу найти регистрацию напрямую на бирже).

3-е. Вносим деньги на счёт.

4-е. Выбираем фонды (как пример, портфель для Вашего отца, возраст аналогичен) и распределяем деньги.

5-е. Ждём результат хотя бы год (возможно раз в квартал или полгода, провожу коррекции — добавление/изменение фондов).

Так понимаю, что участвовать в ETF через тот же сбербанк не получится и надо выходить напрямую на биржу.

Виталий, давайте я вас немного подкорректирую:

1. Выбираете брокера (напрямую вас никто на Мосбирже не зарегистрирует, там имеют право торговать только профессиональные участники, поэтому нужен посредник — брокер). Как выбрать брокера можете почитать тут: https://iklife.ru/investirovanie/kak-vybrat-brokera-na-fondovom-rynke

2. Открываете у брокера брокерский счет или ИИС (почитайте мои статьи: https://iklife.ru/investirovanie/chto-takoe-brokerskij-schet-i-dlya-chego-nuzhen и https://iklife.ru/investirovanie/brokerskij-schet-ili-iis-chto-luchshe

Далее все шаги вы правильно описали.

В Сбербанке вы можете как раз и открыть брокерский счет, потому что у банка есть лицензия на брокерскую и депозитарную деятельность, а уже потом выбирать и покупать ETF, какие вам понравятся и которые соответствуют вашей стратегии.

Спасибо, Юлия, за оперативный ответ. Почитаю, надеюсь разберусь. С банками тоже стало понятнее, больше ВТБ понравился, хотя и там проблемы есть. Прозондирую ещё.

Добрый день, Юлия. Решил я окунуться в инвестирование, чтобы хоть как то обеспечить себе старость. Почитал литературу, Ваши статьи и в итоге выбрал брокера, открыл ИИС, и собрал вот такой портфель. Взгляните профессионально на состав, может что то подкорректируете, если не сложно). Инвестплан мой-регулярные вложения в течение 15-20 лет небольшими суммами, 2-3 тысячи в месяц

FXRW- 66%

FXRB — 25%

FXGD — 9%

Добрый день, Алексей! Выскажу свое мнение, которое не претендует на правильное. По золоту (FXGD) вопросов нет. Сейчас у Финекса появился фонд на недвижимость FXRE, может стать еще одним активом в портфеле для большей диверсификации (не более 5-10%). Почему по облигациям выбрали только FXRB? Я бы добавила сюда еще FXRU. Получается, что ваш портфель в основном заточен на рубли (только у FXGD базовая валюта — доллары, по остальным фондам — рубли). И большой вопрос по FXRW. Диверсификация это, конечно, хорошо. Но когда в суп добавляют все, что есть в холодильнике, получается не очень вкусно. Все хорошо, что в меру. Для долгосрочного инвестора главное — это минимальные комиссии. По FXRW комиссия очень-очень большая — 1,36%. И понятно почему. Потому что таким разнообразием в составе сложно управлять. Лучше выбрать 2-3 фонда на отдельные страны с меньшими комиссиями, чем пытаться охватить весь мир. Например, США, Россия, Китай, Германия. Опять же, базовые валюты в этом случае будут доллар, рубль, доллар и евро. Повышаете диверсификацию по валютам

Добрый день,Юлия.Читаю все Ваши статьи. Всегда было понятно, а сегодня не очень,вернее начиная с раздела «формирование портфеля».Из предыдущих статей и из начала этой статьи я понимала, что если я куплю акцию ЕТF ,то она будет состоять из разных акций ,облигаций, драг.металла и т.д.,все в одной. А из раздела «формирование портфеля» получается,что нужно купить отдельно ЕТФ акций,ЕТФ облигаций и т.д. Я что то запуталась.

Аля, давайте все распутаем)) ETF — это корзинка, но в корзинку входит, как правило, только один какой-то актив. Например, только акции, только облигации или только золото. Поэтому когда вы формируете свой инвестиционный портфель, вы должны купить сразу несколько ETF, чтобы разделить свои деньги между разными активами. То есть ETF не состоит из акций, облигаций и золота одновременно. Возьмем, например, ETF от компании Финекс FXRL. В него входит 45 акций крупнейших российский компаний. Еще один пример — фонд FXRU состоит из 24 еврооблигаций российских компаний

Спасибо,теперь понятно.

Юля, если в фонде есть акции иностранных компаний,нужно оформлять 8ндфл?

Валерий, нет не нужно

Юлия, а мне не понятно в этом процессе вот что: приобрела я инвестпортфель через своего брокера и …что дальше? Когда и как я увижу свою прибыль?Для этого мне нужно вовремя продавать акции/облигации?Как понять когда и как это делать?

Ирина, вы не инвестпортфель приобретаете у брокера, а акции индексных фондов на бирже. Брокер всего лишь посредник. Доходность по ним будет видна в вашем личном кабинете. Но это бумажная прибыль. Она станет настоящей, когда вы продадите часть или все акции. Инвестиции в индексные фонды это не для купи-продай, это долгосрочные инвестиции. Через 10-15-20 лет вы будете жить на эти деньги. Для этого да, надо будет продавать часть акций. Понятие вовремя для долгосрочного инвестора не применяется. Мы не ищем точки входа и выхода, покупаем регулярно в течение долгого времени. Когда капитал будет сформирован, можно будет продавать и фиксировать прибыль, чтобы жить на эти деньги

Юлия здравствуйте, я хочу обучится инвестированию, опыта у меня не какого нету, есть ли у вас какой-нибудь курс с полным подробным объяснениям что и как? Если есть не могли бы вы поделится ссылкой?

Алексей, я не веду курсы. Но мы все свои статьи про инвестиции в этом блоге собираем в единое руководство по инвестированию: https://iklife.ru/investirovanie/rukovodstvo-dlya-nachinayushchih

Читайте его и думаю, что никакие курсы уже и не будут нужны. Кстати, по курсам есть отдельная статья. Может быть, что-то подберете себе: https://iklife.ru/investirovanie/kursy-po-investirovaniyu-dlya-nachinayushchih

Таблица «влияние издержек на прибыль инвестора» кочует с сайта на сайт, но никакими способами вычисления сложных процентов получить аналогичные цифры не получается… Хотелось бы понять логику и методику этих расчетов.

Юля, добрый день! Скажите пожалуйста, как Вы рассчитывали процентное соотношение фондов в портфеле Вашего отца?

FXUS 8.4%

FXCN 9.3% и т.д Почему не 8 и не 9 (к примеру)! Заранее благодарен за ответ!

Юля здравствуйте! Помогите разобраться. Я уже 1001 раз прочитал про ИИС вычеты А и Б но, я не плаче НДФЛ, официального заработка нет, инвестировать собираюсь в долгую. Вопрос нужен ли мне ИИС? Везде читаю, что нужен, а зачем?

Александр, если вы собираетесь только покупать активы, то ИИС типа Б открывать не обязательно. Вы в любом случае будете владеть бумагами более 3-х лет и не заплатите налог. А вот если будете покупать и продавать (например, купили акции, а через год их продали дороже, при этом ИИС не закрывается, все операции идут внутри него, деньги вы не выводите, а снова покупаете активы), тогда ИИС типа Б позволит вам избежать налога 13% с разницы между ценой покупки и продажи

А только ли через Мосбиржу можно инвестировать? Доступны ли российскому инвестору иностранные брокеры? И стоит ли воспользоваться ими раз у них комиссия ниже? Хотя я вроде где-то читал, что иностранные брокеры подойдут только если инвестировать не менее определённой суммы.