Здравствуйте, друзья!

Пока в нашей стране обсуждают вопросы, как повысить финансовую грамотность людей и научить их копить деньги не только на депозите, в других странах формируется совсем другая повестка инвестиционных вопросов. Например, как выбрать для инвестиций предприятия, которые заботятся об экологии, нравственном и физическом здоровье общества. В эпоху пандемии тема ответственного инвестирования стала очень актуальной. Давайте и мы узнаем, что такое ESG-инвестиции, и как россиянину можно инвестировать с заботой и любовью к окружающему миру.

Содержание

Понятие и принципы ответственного инвестирования

ESG – аббревиатура из трех английских слов:

Environmental – окружающая среда

Social — социальная сфера

Governance – сфера управления

ESG-инвестиции – это инвестиции в компании, которые в своей деятельности придерживаются принципов экологичности, социальной ответственности и повышения качества корпоративного управления.

Инвестор при принятии решения о вложении денег в ту или иную компанию анализирует эти три составляющие деятельности, каждая из которых включает такие факторы, как:

- сфера экологии – загрязнение воды, воздуха и почвы, уничтожение лесов, изменение климата, действия, которые приводят к истощению природных ресурсов, нехватке питьевой воды и пр.;

- социальная сфера – условия труда работников предприятия, мероприятия по охране здоровья и технике безопасности, гендерный состав работников, соблюдение прав человека, вклад в развитие регионов;

- сфера управления – политика предприятия в сфере оплаты труда руководящего состава, вопросы коррупции, обеспечение прав владельцев ценных бумаг в ходе корпоративных действий.

После анализа деятельности компании по этим факторам инвесторы отказываются вкладывать деньги туда, где, например, используется детский труд, выпускается продукции, которая наносит вред физическому (сигареты, алкоголь, оружие) и психическому здоровью (казино и другие азартные игры), производство связано с большими отходами и загрязнениями.

Инвесторы не отказываются от прибыли на свои вложения, но их все больше интересует, какой ценой эта прибыль была получена. Может быть, для россиян пока это звучит дико. Рыночная экономика превратила нас в общество потребителей, многие нравственные ценности были утрачены. Но мир вокруг нас меняется, и нам тоже придется меняться.

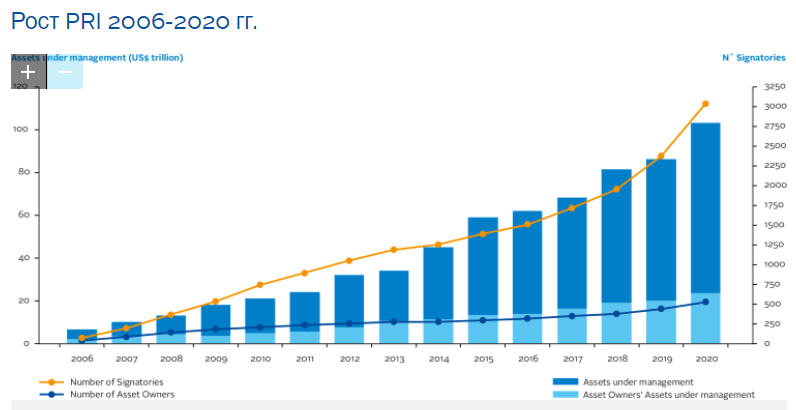

В начале 2005 г. Генеральный секретарь ООН Кофи Аннан пригласил группу крупнейших институциональных инвесторов мира присоединиться к процессу разработки Принципов ответственного инвестирования. Группу инвесторов из 20 человек, собранных из учреждений из 12 стран, поддержала группа экспертов из 70 человек из инвестиционной индустрии, межправительственных организаций и гражданского общества.

Принципы (PRI – Principles for Responsible Investment) были представлены в апреле 2006 г. на Нью-Йоркской фондовой бирже:

Принцип 1: Мы будем включать вопросы ESG в процессы инвестиционного анализа и принятия решений.

Принцип 2: Мы будем активными собственниками и включим вопросы ESG в нашу политику и практику владения.

Принцип 3: Мы будем добиваться надлежащего раскрытия информации по вопросам ESG компаниями, в которые мы инвестируем.

Принцип 4: Мы будем способствовать принятию и внедрению Принципов в инвестиционной сфере.

Принцип 5: Мы будем работать вместе, чтобы повысить нашу эффективность в реализации Принципов.

Принцип 6: Каждый из нас будет отчитываться о своей деятельности и прогрессе в реализации Принципов.

К этим Принципам могут присоединиться любые компании. На официальном сайте PRI публикуется актуальная информация о количестве участников. На март 2021 г. таких уже 3 772.

ESG‑рейтинги и место в них российский предприятий

Чтобы инвестор получил инструмент, который поможет выбрать ответственную компанию для инвестирования, крупные аналитические агентства начали формировать рейтинги ESG. Мы рассмотрим два: от агентств MSCI и RAEX.

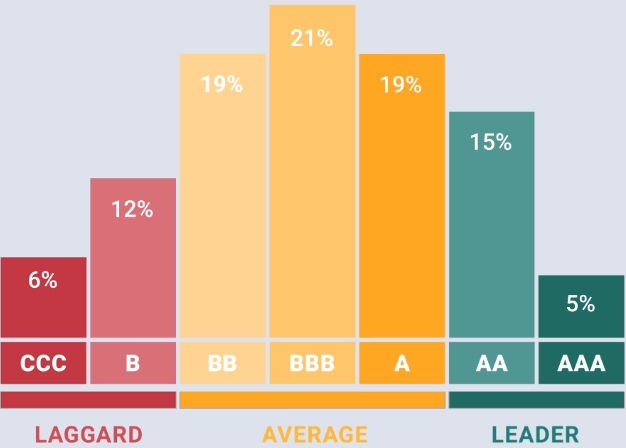

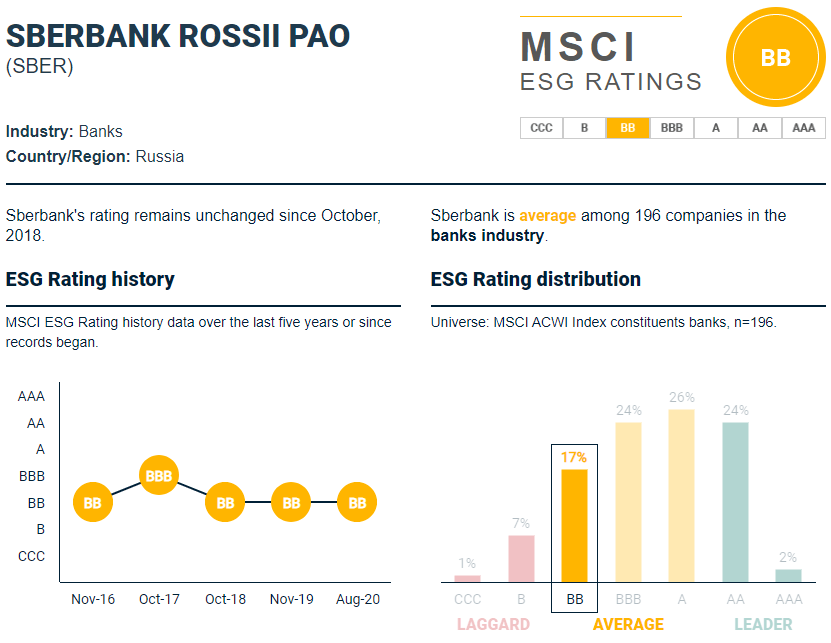

Агентство MSCI

MSCI на основе разработанной методологии определяет устойчивость компании к экологическим, социальным и корпоративным рискам. Выявляет лидеров и отстающих в зависимости от того, насколько хорошо организации управляют этими рисками по сравнению с другими.

Выделяют 3 уровня:

- Лидер (ААА, АА) – компания, лидирующая в своей отрасли в управлении наиболее значительными рисками и возможностями ESG.

- Средний (А, ВВВ, ВВ) – компания со смешанным или безупречным опытом управления наиболее значительными рисками и возможностями ESG по сравнению с отраслевыми аналогами.

- Отстающий (В, ССС) – компания, отстающая в своей отрасли из-за высокого уровня риска и неспособности управлять значительными рисками ESG.

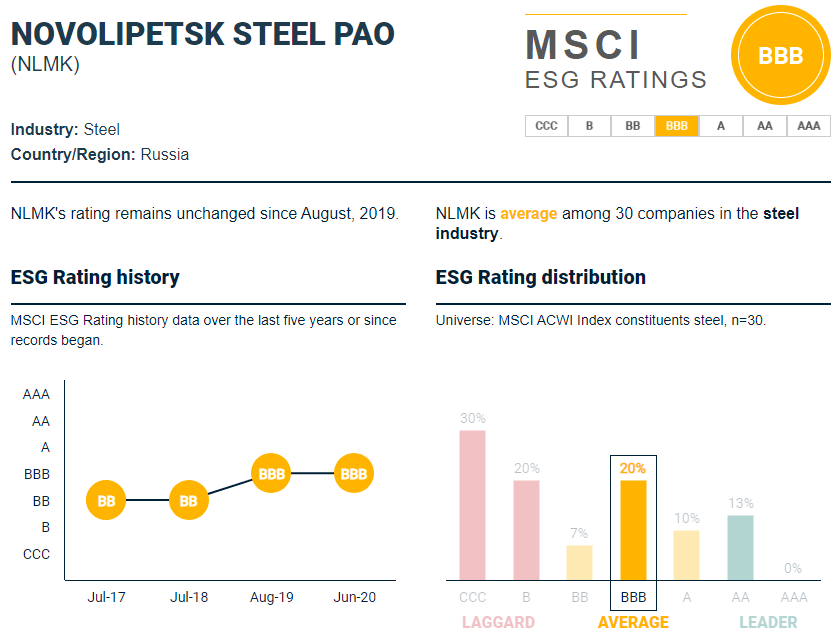

На официальном сайте MSCI можно посмотреть рейтинг любой публичной компании по ее названию или тикеру, в т. ч. и российской. Например, НЛМК имеет рейтинг ВВВ (повышен в 2019 г.), а Сбербанк всего лишь ВВ (понижен в 2018 г.)

Агентство RAEX

Впервые RAEX-Europe выпустило рейтинг российских компаний в 2018 г. Методика включала анализ всего 8 индикаторов, а в список входило только 30 организаций с самым большим объемом выручки из разных отраслей за исключением телекома, торговли и финансов.

За 2 года методика существенно изменилась, индикаторов стало более 100, ввели штрафы за аварии и спорные ситуации. Например, Норникель, который в предпоследнем рейтинге входил в ТОП-5, после утечки дизельного топлива в Норильске опустился в конец третьего десятка (39-е место). Сейчас рейтинг обновляется ежемесячно.

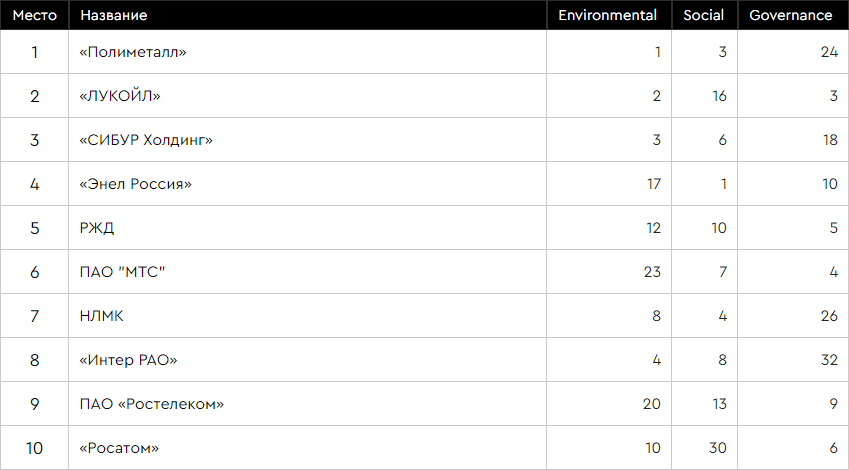

На момент написания статьи (март 2021 г.) RAEX-Europe проанализировала данные по 80 российским компаниям из 17 отраслей, в том числе финансовой отрасли. Десятка лидеров выглядит так:

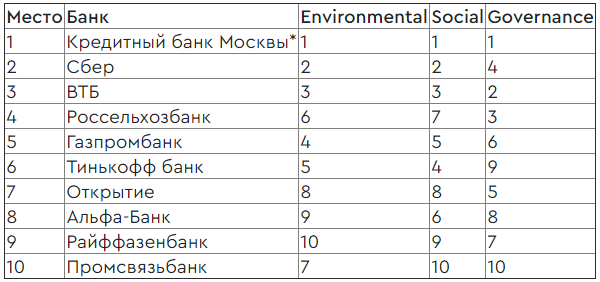

Впервые в феврале в список были включены банки. В общем рейтинге они пока занимают позиции во втором десятке. Лучший из банков по ESG-факторам – Московский кредитный банк (18-е место). ТОП-10 лучших кредитных организаций:

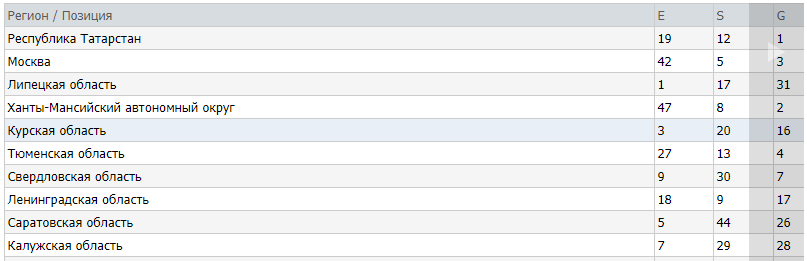

Кроме компаний RAEX-Europe оценивает соблюдение принципов ESG и российскими регионами. Топ-10 лидеров:

Развитие ESG-инвестиций в России и мире

В Европе и Америке ESG-принципы при выборе компаний для инвестирования постепенно выходят на первое место. США пока уступает пальму первенства Европе, на долю которой приходится около 80 % ответственных инвестиций. Но рынок активно развивается, особенно интерес к ESG-инвестициям вырос в период пандемии.

В 2021 г. Евросоюз собирается выпустить ряд законов в сфере “зеленых” инвестиций. Уже сейчас действует Парижское соглашение по климату, по которому предприятия к 2030 г. должны снизить выбросы парниковых газов в 2 раза по сравнению с 1990 г. К соглашению в 2019 г. присоединилась и Россия. В Германии активно идет обсуждение закона о цепочке поставок, по которому компании должны будут отчитываться о соблюдении прав человека и условий труда по всем своим поставщикам. В 2023 г. в Евросоюзе вводится углеродный налог на импортные товары.

Стремительно растет количество индексных фондов (ETF), которые формируются с учетом критериев ESG. Под их управлением уже находится более 1 трлн $. Аналитики Bank of America прогнозируют, что за 2021 г. этот объем вырастет еще на 450 млрд $.

ETF используют две стратегии инвестирования:

- Берется индекс и из него удаляются акции угольных, нефтяных и газовых компаний. Такая концепция применяется, например, в SPDR S&P 500 Fossil Fuel Reserves Free ETF (биржевой тикер SPYX).

- В индексе уменьшается доля компаний, которые не проходят по критериям ESG и увеличивается доля имеющих высокий ESG-рейтинг. Например, по такому принципу формируется SPDR S&P 500 ESG ETF (биржевой тикер EFIV).

Некоторые фонды особое внимание уделяют борьбе с глобальным потеплением (например, iShares ESG Aware MSCI USA ETF с тикером ESGU). Другие концентрируются на проблеме загрязнения планеты (например, iShares MSCI KLD 400 Social ETF с тикером DSI).

С марта 2020 г. (начало пандемии коронавируса) наблюдается резкий рост котировок акций индексных ESG-фондов. Например, котировка DSI с марта выросла примерно на 71,5 %, ESGU – на 72,4 %.

Эксперты связывают это с тем, что компании, которые заботятся о своих сотрудниках, поставщиках и клиентах, модернизации оборудования, налаживании связей с профсоюзными организациями, повышении качества управления, имеют более крепкие позиции на рынке в эпоху экономических потрясений.

В России ситуация с ESG-инвестированием находится в зачаточном состоянии, но остаться в стороне от мирового тренда нашим компаниям не удастся. Особенно это касается тех предприятий, кто ориентирован на экспорт и работу с иностранными поставщиками.

Маленькими шажками мы тоже движемся в сторону ответственного инвестирования:

- 2019 г. – создание Сектора устойчивого развития

По состоянию на март 2021 г. в него входит 14 выпусков облигаций, которые ориентированы на “зеленую” и социальную сферы. Количество эмитентов пока только 6. Ставка купона варьируется от 3,4 до 16,016 %.

- 2019 г. – публикация на постоянной основе индексов устойчивого развития

На сегодня их два: индекс “Ответственность и открытость” (MRRT) и индекс “Вектор устойчивого развития” (MRSV). MRRT включает 29 компаний, MRSV – 26. С марта 2020 г. котировки уверенно растут. За год MRRT вырос на 60,2 %, MRSV – на 72,1 %.

- 2020 г. – выпуск Банком России рекомендаций по реализации принципов ответственного инвестирования

Банк России в целях защиты и повышения долгосрочной доходности вложений клиентов рекомендует профессиональным участникам финансового рынка придерживаться 7 принципов, которые созвучны с принципами, выпущенными под эгидой ООН в 2005 г.

- биржевые и открытые ПИФы

По состоянию на март 2021 г. инвестору доступна покупка паев фондов от УК РСХБ Управление активами, УК Сбер Управление активами, ВТБ Капитал Управление активами.

- “зеленые” облигации г. Москвы

Правительство Москвы анонсировало выпуск “зеленых” облигаций в 2021 г. Средства, которые поступят от инвесторов, будут направлены на финансирование экологических проектов. Москва – первый субъект РФ, который выпускает долговые бумаги такой направленности.

Как инвестировать на принципах ESG

У российского инвестора немного вариантов собрать портфель из компаний, которые придерживаются ESG-принципов в своей деятельности. Выход на огромный зарубежный рынок с тысячами ETF возможен только через зарубежного брокера или в статусе квалифицированного инвестора. Мы рассмотрим варианты, доступные обычному инвестору с российским брокерским счетом.

“Зеленые” облигации

“Зеленые” облигации лучше всего выбирать из Сектора устойчивого развития на Московской бирже. У них разные эмитенты, сроки погашения, размеры купона и доходности. Все перечисленные параметры я смотрю на сайте rusbonds.ru.

Примеры “зеленых” облигаций:

ФПК Гарант-Инвест-001Р-06 с датой погашения 13.12.2022. Доходность к погашению – 10,986 %. Ставка купона – 11,5 %. Текущая цена – 1014,98 руб. Компания направляет полученные от размещения деньги в инвестиционные проекты по снижению воздействия на окружающую среду коммерческими объектами недвижимости (торговых комплексов, торгово-развлекательных центров).

ТранспортнаяКК-А1-1-об с датой погашения 23.09.2033. Доходность к погашению – 5,894 %. Ставка купона равна значению индекса потребительских цен + 3 %, поэтому разная для каждого периода. Сейчас она равна 6,212 %. Текущая цена – 1001,26 руб. Средства от эмиссии направляются на строительство и эксплуатацию 4-х трамвайных маршрутов в Санкт-Петербурге.

Реализация проекта оказывает положительный экологический эффект путем сокращения выбросов от городского транспорта с двигателями внутреннего сгорания за счет перетока пассажирского трафика на трамвайные маршруты, а также снижения расхода электроэнергии по сравнению с действующими на городской сети трамваями предыдущих поколений.

Центр-Инвест-БО-001Р-07 – со сроком погашения 08.12.2021. Доходность к погашению – 5,876 %. Ставка купона – 5,75 %. Текущая цена – 999,99 руб. Банк “Центр-инвест” стал одним из первых российских банков, начавших движение в сторону устойчивого развития. С 2005 г. в Банке работает программа по финансированию энергоэффективных проектов — он предоставляет корпоративным и розничным клиентам кредиты для финансирования внедрения современных энергосберегающих технологий и мероприятий. В 2019 г. Банк выпустил первые в России “зеленые” банковские облигации.

ПИФ и БПИФ

На финансовом рынке доступны к покупке паи 4-х биржевых и открытых ПИФов:

- БПИФ “РСХБ — Индекс МосБиржи — РСПП Вектор устойчивого развития” (тикер ESGR). Первоначальный взнос – 1 000 ₽. Инфраструктурные расходы (вознаграждение УК, депозитария и др.) – 1,55 %. Доходность за 6 месяцев – 22,77 %. Стоимость пая — 1 337,52 ₽.

- БПИФ “Сбер — Ответственные инвестиции” (тикер SBRI). Первоначальный взнос – 1 млн ₽. Инфраструктурные расходы (вознаграждение УК, депозитария и др.) – 1 %. Доходность за 1 месяц – 1,81 %. Стоимость пая — 12,4 ₽.

- ОПИФ РФИ “ВТБ — Фонд Акций. Ответственные инвестиции”. Первоначальный взнос – 1 000 ₽. Инфраструктурные расходы (вознаграждение УК, депозитария и др.) – 3,5 %. Доходность за 5 лет – 160,2 %. Стоимость пая — 2 382,02 ₽.

- ОПИФ РФИ “ВТБ — Фонд Облигаций. Ответственные инвестиции”. Первоначальный взнос – 1 000 ₽. Инфраструктурные расходы (вознаграждение УК, депозитария и др.) – 1,04 %. Доходность за 5 лет – 40,87 %.Стоимость пая — 2 367,87 ₽.

Акции отдельных эмитентов

Если хотите покупать акции эмитентов, которые в своей деятельности придерживаются ESG-принципов, то лучше ориентироваться на ESG-рейтинги компаний. В ТОП-20 лучших входят такие гиганты, как Полиметалл, Лукойл, Энел-Россия, МТС, НЛМК, Интер РАО, Ростелеком, Московская биржа, Газпром, Роснефть, Северсталь, Полюс, Алроса, АФК Система. Акции всех перечисленных компаний торгуются на бирже.

На официальных сайтах акционерных обществ можно подробнее ознакомиться с их политикой в области ответственного подхода к экологии, социальной сфере и сфере управления.

Например, НЛМК сделал отдельную вкладку “Для ESG инвесторов”, в которой публикует политику в области устойчивого развития, ESG-показатели, презентации и пр. У Газпромнефти во вкладке “Устойчивое развитие” тоже набор интересных отчетов и документов для заинтересованных людей и организаций. Очень познавательный отчет об устойчивом развитии, но пока только за 2019 г., думаю, что скоро должен выйти за 2020 г.

Заключение

Сейчас много разговоров вокруг темы ESG-инвестирования. Одни эксперты указывают на плюсы, другие на минусы. Правы все стороны. Компании тратят огромные средства на соответствие принципам ответственного бизнеса, это сказывается на результатах их деятельности и доходности акций. Но как показал период пандемии, они оказались более устойчивы к кризису, чем традиционные предприятия.

В перспективе от этой темы не уйти, а инвестор решит для себя сам, стоит ли концентрироваться на покупке акций только ответственных эмитентов, иногда в ущерб прибыли. И вопросов к “зеленой” энергетике пока тоже хватает: насколько она “зеленая” и насколько она надежная, например, в условиях аномальных температур (вспомним отказ ветряков работать в Техасе в минусовую температуру). А вы что думаете об ESF-инвестициях?

С уважением, Чистякова Юлия