Здравствуйте, друзья!

Инвестиции всегда связаны с риском. Не бывает абсолютно безрисковых вложений. Но одни инвесторы спокойны реагируют на снижение доходности на 10–20 %, а другие в панике начинают распродавать активы по самой невыгодной для себя цене. Чтобы эмоции были под контролем и не мешали зарабатывать деньги, до начала инвестирования рекомендую пройти тест на риск-профиль инвестора. В статье рассмотрим, что это такое, зачем он нужен и как определить.

Содержание

Что такое риск-профиль

Риск-профиль – это отношение инвестора к риску, которое зависит от срока и цели инвестирования, финансового состояния, характера и психоэмоциональной устойчивости человека.

Каждый инвестор с удовольствием расскажет, сколько он хочет заработать, но не все готовы к вопросу о том, сколько они готовы потерять. Если вы уверены, что ответ простой, фондовый рынок может легко поколебать вашу уверенность. Легко говорить, что просадка портфеля на 10 % – это ерунда, когда вы на протяжении нескольких месяцев или лет видите только рост доходности.

Но обязательно наступает момент, когда на смену роста приходит падение котировок. Вот здесь и начинается настоящее испытание на прочность. Не всем удается без потерь пройти этот этап. Знание своего риск-профиля помогает минимизировать последствия негативного сценария, потому что на основе своей восприимчивости к риску инвестор строит стратегию и формирует инвестиционный портфель.

Типы риск-профиля

Есть много различных тестов от известных российских и мировых финансовых компаний. Результатом становится определение риск-профиля инвестора. Можно выделить условно три вида:

- Консервативный. Инвестор не готов рисковать своими деньгами, тяжело переживает просадку портфеля даже на 10 %, поэтому согласен на низкую доходность, которая просто защитит его капитал от инфляции.

- Умеренный. Инвестор осознает, что активы могут как расти, так и падать. В этом нет ничего катастрофического, и он готов пойти на умеренный риск, чтобы повысить доходность своего портфеля.

- Агрессивный. Инвестор отдает себе отчет, что чем выше доходность, тем выше риск. Но его цель – заработать как можно больше, поэтому он готов вкладываться в высокорискованные активы.

В разных тестах можно встретить и другие типы. Например, компания Fidelity выделяет четыре типа. Но они все равно примерно соответствуют перечисленным выше.

Как определить риск-профиль

Риск-профиль лучше всего определить с помощью специального тестирования. Если вы пользуетесь услугами инвестиционного советника, который официально представляет брокерскую или управляющую компанию, то именно он даст тест на восприимчивость к риску и по его результатам проконсультирует по формированию портфеля.

Если вы инвестируете самостоятельно и не пользуетесь услугами инвестиционных советников, то тест на определение риск-профиля можно пройти у своего брокера или выбрать любую из представленных ниже организаций.

Мы с мужем перед формированием своего портфеля выбрали компанию FinEx – ведущего производителя ETF на российском рынке – и одну из крупнейших компаний в мире по управлению активами Fidelity. Результаты тестирования совпали и там, и там, что придало нам уверенности в выборе инвестиционной стратегии.

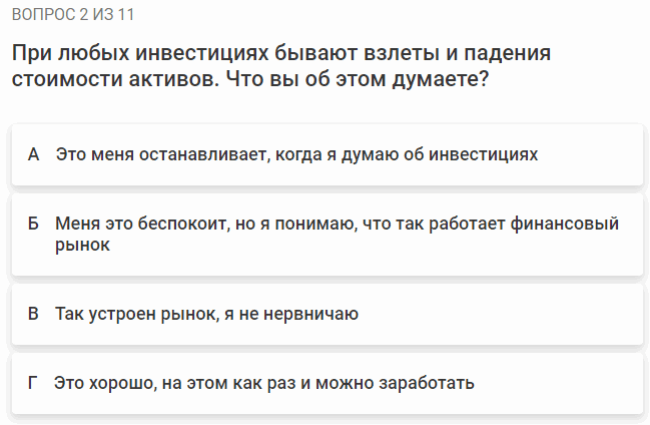

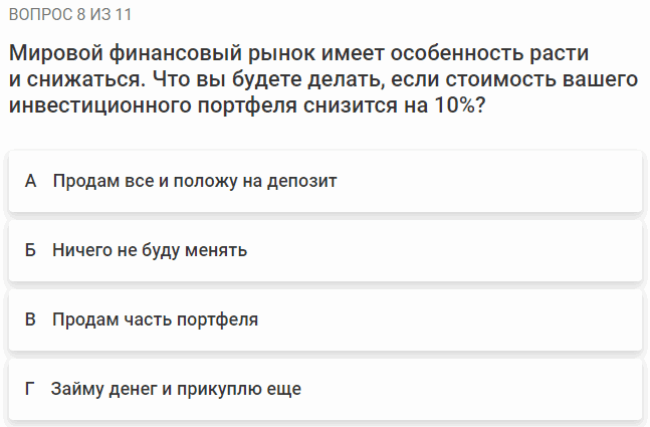

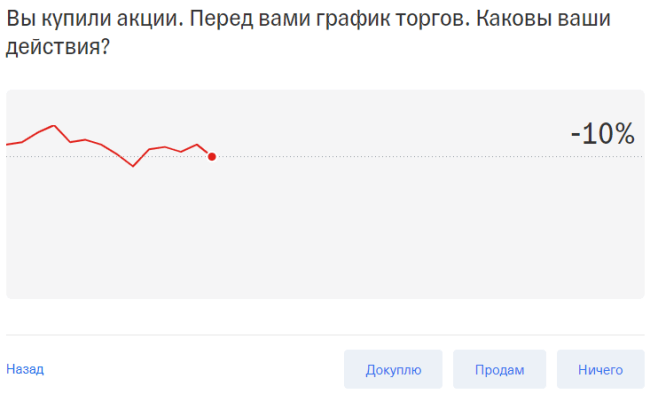

Тесты представляют собой список вопросов и вариантов ответов на них. Лучше выбрать такие, где не просто спрашивают, сколько вам лет и какой у вас опыт инвестирования, но и моделируют различные ситуации, как из примера ниже.

Вы не сдаете экзамен, поэтому при ответе не надо вспоминать, как будет правильно. Надо максимально представить ситуацию и свою возможную реакцию на нее. Будьте честными с собой, тогда риск-профиль покажет реальную картину, а не придуманную.

Мне часто пишут новички в инвестициях с вопросами о том, с чего начать, что купить и пр. Я всегда отправляю их первым делом тестироваться. Но некоторые потом говорят, что не смогли пройти тест, потому что не знают, как поведут себя в той или иной ситуации. Сначала я не понимала их, а сейчас изменила отношение. Действительно, надо хорошо знать себя, чтобы представить свое состояние при падении фондового рынка.

Не знаю, какой совет можно дать, если не получается пройти тест. Наверное, старайтесь чаще обращать внимание на себя, свое поведение в простых жизненных ситуациях. Например, ведетесь ли вы на рекламу товаров, даже если вам не нужны эти предметы? Прислушиваетесь ли вы к мнению большинства, даже если оно вам не нравится? Часто ли совершаете импульсивные и эмоциональные покупки? Расстраиваетесь ли, когда видите в магазине товар дешевле, чем вы его купили ранее?

Примеры тестов на определение риск-профиля

Рассмотрим несколько примеров на определение восприимчивости к риску от российских и зарубежных компаний.

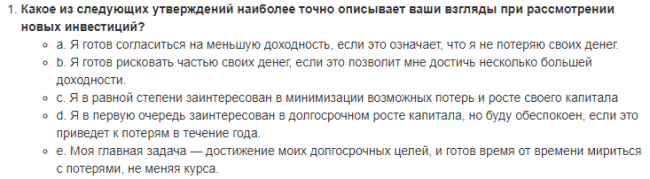

Тест от FinEx

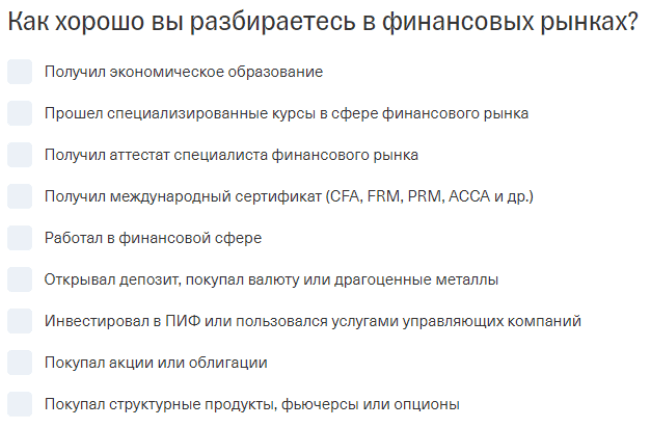

FinEx – управляющая компания, которая является ведущим провайдером индексных фондов на российском рынке. Предлагает пройти онлайн-тест, который состоит из 11 вопросов и вариантов ответов на них.

Пример вопросов вы можете увидеть на изображениях ниже.

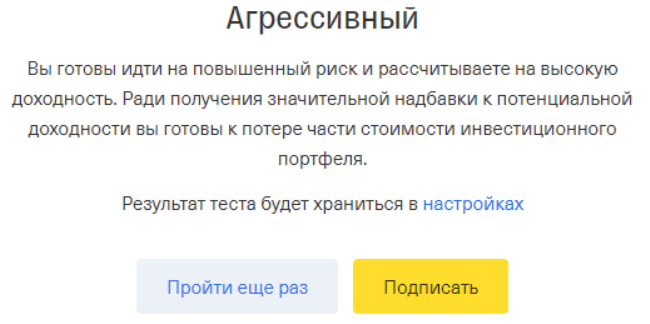

Результаты тестирования будут представлены в таком виде.

Определение инвестиционного профиля от Тинькофф Инвестиции

Брокер Тинькофф предлагает своим клиентам определить инвестиционный профиль. Для этого надо заполнить анкету из 9 вопросов в личном кабинете. Примеры вопросов я привела ниже.

По результатам ответов определяется инвестиционный профиль.

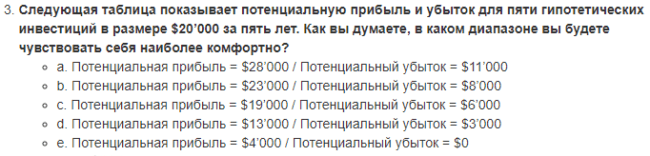

Тест от Fidelity

Более серьезный подход к тестированию у финансовой компании с мировым именем Fidelity. Наш известный инвестор, спикер многих инвестиционных конференций, автор курсов по инвестированию и сторонник пассивных инвестиций Сергей Спирин на своем сайте опубликовал перевод на русский язык теста от Fidelity. Там же есть ссылка на первоисточник, если вы хотите получить свой риск-профиль на английском языке.

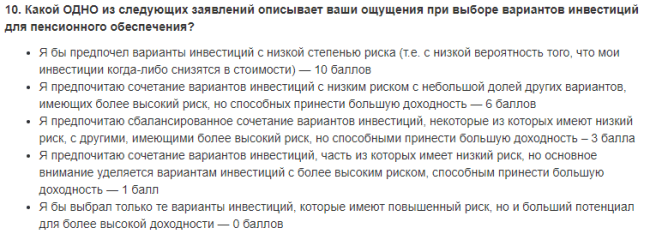

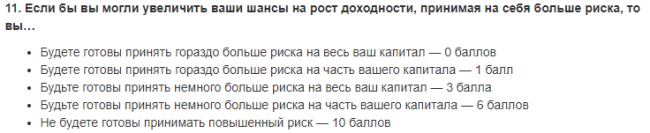

В тесте много смоделированных ситуаций, над которыми стоит задуматься, прежде чем ответить. Вот несколько примеров.

По результатам тестирования вы самостоятельно определите свой профиль, прочитаете описание к нему и посмотрите пример инвестиционного портфеля, который больше всего ему соответствует.

| Целевое сочетание классов активов | Отечественные акции | Зарубежные акции | Облигации | Краткосрочные инвестиции |

| Консервативное | 14 % | 6 % | 50 % | 30 % |

| Сбалансированное | 35 % | 15 % | 40 % | 10 % |

| Роста | 49 % | 21 % | 25 % | 5 % |

| Агрессивного роста | 60 % | 25 % | 15 % | 0 % |

Тест от Goldman Sachs

Goldman Sachs – крупнейший инвестиционный банк. Разработал свой опросник из 5 вопросов, над которыми надо подумать. Перевод этого теста на русский язык вы также можете найти на сайте Сергея Спирина. Примеры вопросов я привела ниже.

По результатам тестирования Goldman Sachs предлагает 5 стратегий.

| Результат теста | Горизонт инвестирования | |||

| 3–5 лет | 6–10 лет | 11–15 лет | Более 15 лет | |

| 0–10 | Фонд денежного рынка или денежные эквиваленты | Сбалансированная | Сбалансированная | Стратегия роста и текущего дохода |

| 11–20 | Сбалансированная | Сбалансированная | Стратегия роста и текущего дохода | Стратегия роста и текущего дохода |

| 21–30 | Сбалансированная | Стратегия роста и текущего дохода | Стратегия роста и текущего дохода | Стратегия роста |

| 31–40 | Стратегия роста и текущего дохода | Стратегия роста и текущего дохода | Стратегия роста | Стратегия роста |

| 41–50 | Стратегия роста и текущего дохода | Стратегия роста | Стратегия роста – Акции | Стратегия роста – Акции |

Как использовать свой риск-профиль на практике

Главная цель тестирования на риск-профиль – это не только определить свою восприимчивость к риску, но и на ее основе сформировать инвестиционную стратегию. Она ляжет в основу вашего личного финансового плана достижения поставленных целей.

Возможные варианты реализации стратегии:

- Если у вас консервативный профиль, то большую часть портфеля или даже 100 % могут занимать, например, ОФЗ с фиксированной доходностью. К такому способу прибегают люди, кто совсем не хочет рисковать. Доходность по портфелю будет чуть выше депозита. Такой вариант отлично подойдет тем, кто хочет получать пассивный доход на пенсии без риска потери денег. Часто инвесторы на протяжении многих лет формируют портфель по более агрессивной стратегии, а при достижении определенного возраста переводят активы в ОФЗ, чтобы жить на купоны.

- Для умеренного профиля подойдут такие инструменты, как индексные фонды, акции отдельных эмитентов и корпоративные облигации, а защитную часть обеспечит, например, фонд на золото или фонд денежного рынка. Надо понимать, что такая стратегия работает в среднесрочной и долгосрочной перспективе. На коротком сроке возможны просадки портфеля.

- Агрессивные инвесторы могут сосредоточиться на акциях российских и зарубежных компаний, инвестировании в IPO, закрытые ПИФы недвижимости и REIT. Эта стратегия требует активного управления и не исключает как получения высокой доходности, так и значительных потерь капитала.

Инвестор при формировании стратегии должен учитывать:

- риск-профиль;

- инвестиционные цели и срок их достижения;

- уровень финансовой грамотности, в т. ч. опыт в инвестировании;

- финансовое состояние, в т. ч. уровень текущей долговой нагрузки;

- возраст и состояние здоровья;

- количество иждивенцев;

- наличие свободного времени для управления инвестиционным портфелем.

Разработка инвестиционной стратегии требует времени и знаний в сфере инвестиций хотя бы на уровне понимания того или иного инструмента, как он работает, его плюсов и минусов. А результат должен быть один – рост капитала и достижение с его помощью финансовых целей, которые инвестор перед собой поставил в самом начале пути.

Заключение

В статье я дала вам несколько вариантов рискового тестирования для определения своей восприимчивости к риску. Вовсе не обязательно проходить их все. Достаточно одного. Но советую не пренебрегать тестом. Даже если у вас не получилось его пройти, попробуйте найти причину этого, поработайте над собой и пройдите снова. Поверьте, это здорово сэкономит ваши нервы и деньги в будущем.

С уважением, Чистякова Юлия