Здравствуйте, друзья!

Деньги любят счет. Если вы ведете семейный бюджет, а тем более имеете личный финансовый план, то убедились, насколько важно грамотное управление финансами. Для реализации своих финансовых целей несколько лет назад мы с мужем занялись инвестированием: каждый месяц пополняем наш инвестиционный портфель активами, в конце года оцениваем результат.

Для нас важен порядок в финансах, поэтому регулярно ведем не только семейный бюджет, но и дневник инвестора. В статье расскажу, для чего нужно учитывать инвестиции и как мы осуществляем этот процесс в нашей семье.

Содержание

Что такое и для чего я веду дневник инвестора

Дневник инвестора, или таблица по учету инвестиций, – это регулярная запись обо всех операциях, которые вы проводите со своими активами. И здесь речь идет не только о фондовом рынке. Назовем дневник документом, хотя по нему вы никому не обязаны отчитываться, кроме как самому себе.

В дневнике должна быть информация обо всем, что приносит вам доход. Например:

- покупка недвижимости с целью сдачи в аренду или дальнейшей перепродажи по более высокой цене;

- открытие депозитов и получение процентов по ним;

- покупка/продажа драгоценных монет, золотых слитков, открытие ОМС;

- покупка/продажа акций и облигаций на фондовой бирже;

- участие в IPO;

- участие в ИСЖ и др.

Это всего лишь примеры. Состав активов, которые входят в ваш инвестиционный портфель, может быть меньше. Главная задача – отслеживать все сделки, полученный доход или убыток от операций. Можно провести аналогию с ведением семейного бюджета: купили продукты или получили зарплату – записали в таблицу.

Если вы не совершаете по несколько сделок в день, то фиксация инвестиционных операций не отнимет много времени. Например, мы с мужем инвестируем раз в месяц. Тратим 2–3 минуты, чтобы записать наши сделки. Специальные программы помогают автоматизировать процесс. В статье расскажу, чем пользуемся мы. Общение со многими инвесторами показало, что и другие инвесторы используют эти же сервисы.

Что мы получаем от регулярного учета нашего капитала:

- Видим реальную картину доходности. Причем доходность мы видим как по всему портфелю, так и по отдельным активам.

- При ребалансировке не возникает вопроса, что нужно купить или продать. Все активы перед глазами, как и их доля в портфеле.

- Сравнение с бенчмарком помогает принять грамотное инвестиционное решение. Например, если на протяжении нескольких лет вам не удается обыгрывать рынок, то, может, и не стоит этим заниматься, а сосредоточиться на индексном инвестировании?

- Повышаем финансовую грамотность. Анализ доходности портфеля и доходности отдельных инструментов позволяет прокачивать себя как инвестора. Вы больше интересуетесь инвестициями, пробуете новые инструменты.

- Тренируем дисциплину. Если вы этого еще не сделали в процессе ведения семейного бюджета, но уж точно набьете руку на учете инвестиций.

- Получаем моральное удовлетворение. Согласитесь, приятно наблюдать, как из года в год растет ваш капитал.

Мой опыт организации учета инвестиций

Если у вас открыт брокерский счет у одного брокера, то можно вообще не заводить отдельные инструменты для учета инвестиций. В личном кабинете вы будете видеть все свои сделки, доходность по инструментам и по портфелю в целом. У одних брокеров аналитика подробная, у других она более краткая, но есть она у всех.

Нашу семью вариант с брокерским сервисом не устраивает, потому что в семье несколько счетов у разных брокеров. Но мы хотим анализировать наш общий портфель, а для этого надо собрать информацию по активам в одном месте. Мы остановились на двух вариантах:

- Ведение портфеля в Google Таблице.

- Учет инвестиций в онлайн-сервисе Intelinvest.

Учет в электронных таблицах

Вести учет инвестиций можно в любых электронных таблицах: Excel или Google Таблицах.

Мне удобнее использовать второй вариант: автоматическое сохранение, могу редактировать онлайн с телефона или компьютера, быстро посылаю ссылку другому человеку при необходимости. В остальном обе программы похожи по набору функций, поэтому используйте ту, которая вам кажется проще.

В электронной таблице я веду учет активов для решения вопроса, какие ценные бумаги мне надо докупить. Заполняю ее каждый раз, как совершаю сделки на бирже. Доходность эта таблица не считает, для этой цели я использую другой способ. Знаю многих инвесторов, кто разработали таблицы с расчетом доходности. Мне они все кажутся сложными.

Для примера я составила простенький портфель, чтобы показать, как работают формулы. Шаблон таблицы вы можете скачать здесь. Я сделала автоматический запрос на создание копии, но почему-то он не срабатывает для смартфонов. Тем, кто будет проходить по ссылке на телефоне, надо сделать копию документа: в меню выберите “Файл”, потом “Создать копию”.

Алгоритм заполнения таблицы:

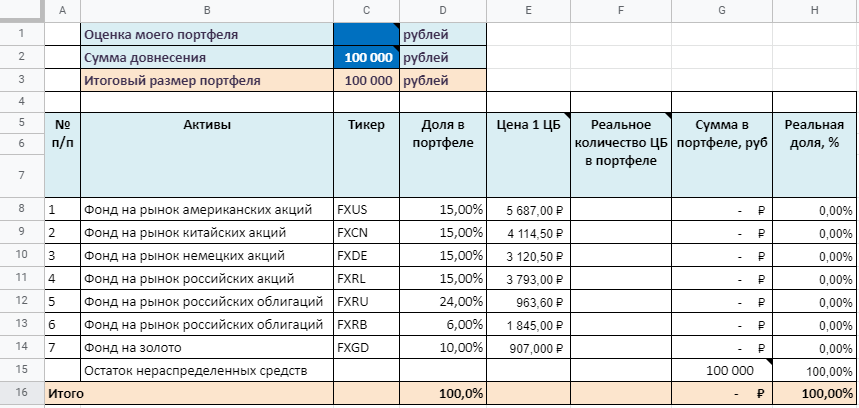

- Составляем инвестиционный портфель в соответствии со своей стратегией инвестирования. Вы должны знать, что будете покупать и какую долю каждый инструмент займет в вашем капитале. Для нашего примера я взяла 60 % акций, 30 % облигаций и 10 % золота. Все инвестиции будут через индексные фонды.

- В колонку “Активы” заносим наименование инструмента, в колонку “Тикер” – его шифр на бирже, в колонку “Доля в портфеле” – долю каждого инструмента, в колонку “Цена 1 ЦБ” – рыночную цену каждого инструмента из торгового терминала вашего брокера.

- Допустим, что мы только начали формировать наш портфель. В ячейке C1 у нас пока 0. Заносим в ячейку C2 сумму, на которую будем покупать ценные бумаги. Например, 100 000 руб. Эта сумма автоматически появится у нас в колонке G15 “Остаток нераспределенных средств”.

- Распределяем наши 100 000 руб. по активам таким образом, чтобы примерно соблюсти доли. Для этого заполняем колонку “Реальное количество ЦБ в портфеле”.

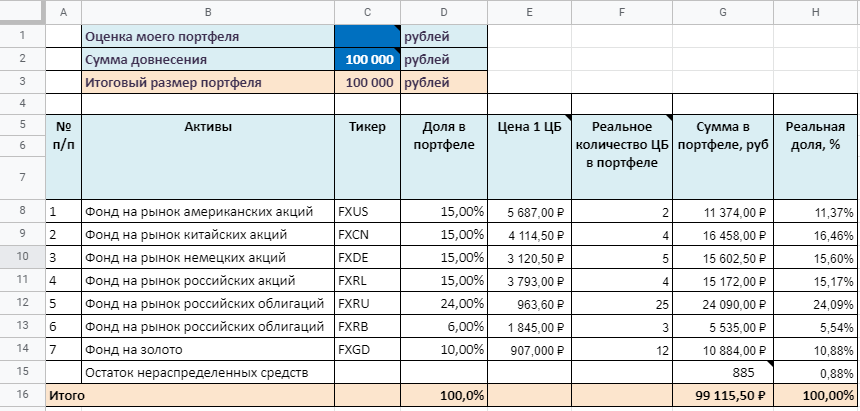

- Остальное все заполняется автоматически. Например, в колонке G8 заведена формула: =F8*E8. Аналогичные формулы есть для каждого актива. В колонке H8 заведена формула: =G8/$C$3 и т. д.

- При заполнении колонки “Реальное количество ЦБ в портфеле” вы увидите, как уменьшаются 100 000 руб. в ячейке G15.

Должно получиться примерно следующее.

У нас остался нераспределенный остаток в 885 руб. Он перейдет на следующий месяц. При следующей покупке необходимо будет заполнить ячейки G1 и G2, обновить цены и внести новое количество ценных бумаг.

Ведение портфеля в сервисе Intelinvest

Для получения полноценной аналитики мы ведем семейный портфель в онлайн-сервисе Intelinvest.

Его преимущества:

- можно учитывать любые активы в рублях и валюте: акции, облигации, паи ПИФов, валюту и криптовалюту, депозиты, недвижимость, драгоценные металлы;

- рассчитывает доходность с учетом комиссий брокеров;

- учитывает дивиденды, купоны, амортизацию;

- импортирует отчеты брокеров, если вы не начинаете свой портфель с 0;

- много аналитических таблиц по прибыли, доходности, составу портфеля и пр.;

- сравнение с инфляцией, бенчмарком в виде индекса Мосбиржи, со средней ставкой по депозитам;

- есть мобильное приложение и десктопная версия для компьютера;

- в режиме реального времени вы можете посмотреть актуальные цифры по своему портфелю.

Сервис позволяет вести публичный портфель. Некоторые известные инвесторы этим пользуются, чтобы показать, какие сделки они совершают, какую прибыль получают. Так они агитируют вас учиться у них инвестированию.

Программа бесплатная для 1 портфеля, в котором не более 7 ценных бумаг. Есть еще 2 тарифа:

- Стандарт – 149 руб. в месяц, 30 бумаг и 2 портфеля.

- Профессионал – 249 руб. в месяц, безграничное число бумаг и портфелей.

Бесплатный тариф нам не подходит, т. к. активов больше, чем 7. Мы выбрали пакет “Стандарт”. Очень довольны результатом. Компания часто устраивает акции, во время которых оплатить за год можно даже дешевле, чем указано в тарифах.

Заключение

Есть разные варианты расчета инвестиций. Предложенная мной таблица простая, но для небольших портфелей она вполне подойдет, а доходность можно посмотреть у брокера. Мне удобно по ней определять, что и в каком количестве докупить.

Для более сложного учета, когда капитал состоит не только из акций и облигаций, когда счета открыты у нескольких брокеров, конечно, лучше пользоваться онлайн-сервисами или разработать свою электронную таблицу с формулами расчета доходности. Вам выбирать.

С уважением, Чистякова Юлия

(5 голосов, средний: 4,80 из 5)

(5 голосов, средний: 4,80 из 5)

Значит, я правильно понял. Спасибо за то, что делитесь опытом!

Есть бесплатный сервис для учёта инвестиций с сумированием нескольких портфелей и бумаг. Изи-инвест погуглите.

Благодарю! Коротко, понятно. полезно!

Спасибо за статью, только я из Вашего шаблона не понял: эта таблица копируется и заново заполняется каждый месяц или данные перезаписываются поверх старых? И таким образом мы просто имеем подсчёт реального процентного соотношения активов на текущий момент и не более?

Егор, единственное назначение такой таблицы — это посмотреть процентное распределение в портфеле. Каждый месяц я обновляю в колонке цены и меняю количество ценных бумаг. Например, было 10 акций FXUS, докупаю еще 2. Значит, пишу в ячейке уже 12. Для расчета доходности и прочих показателей пользуюсь Intellinvest

Здравствуйте! Абсолютно точно нужно вести дневник и абсолютно точно нужно избегать Intelinvest (более мутного сервиса среди учётных программ пока не встречал). Вы столкнетесь с кривым импортом сделок, потратите дни на переписку с Intelinvest для выяснения причин небьющихся данных и по итогу останетесь с кривым сервисом, невозвращённой стоимостью подписки и (будете смеяться) угрозами со стороны Intelinvest привлечь вас за клевету, когда напишете о своём опыте в «отзовик». Это из личного опыта.