Здравствуйте, друзья!

Многие эксперты по инвестициям советуют новичкам для начала освоить такой инструмент вложения денег, как индексные фонды. Я тоже присоединяюсь к совету и стараюсь много писать об этом. В 2013 г. на российском рынке появился первый ETF, в 2018 г. – БПИФ. По состоянию на июль 2021 г. первых уже 20, а вторых – 68. Герой нашей сегодняшней статьи – БПИФ, который так активно стал претендовать на место в наших инвестиционных портфелях. Рассмотрим, что это такое простыми словами, особенности, преимущества и недостатки инвестирования в биржевые фонды.

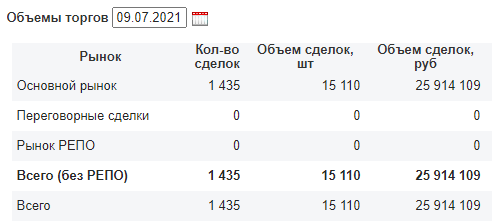

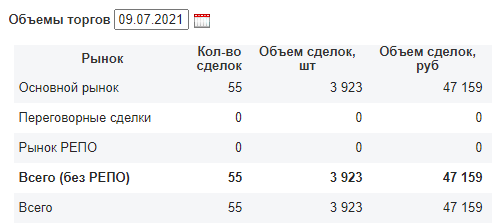

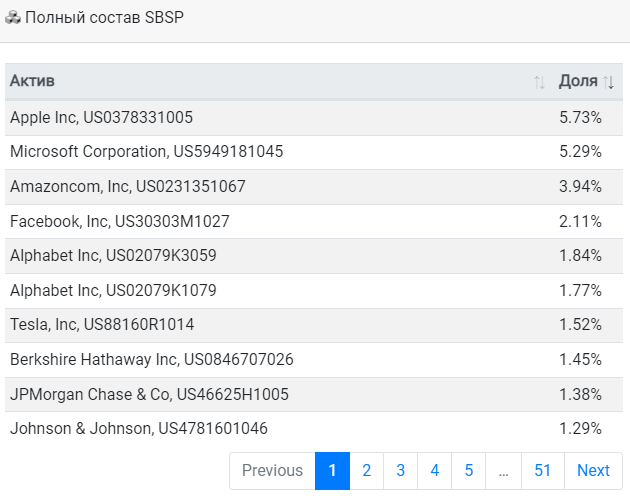

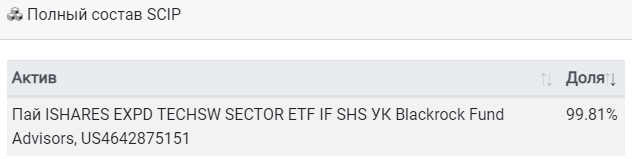

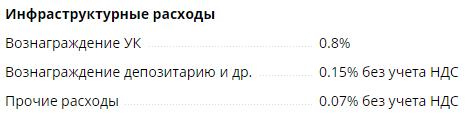

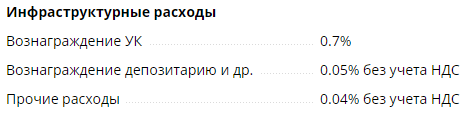

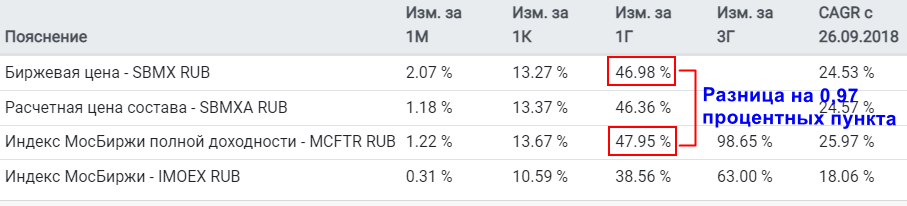

Содержание Суть инвестиций в биржевой ПИФ состоит в том, что инвестор покупает на бирже пай фонда, как долю от общей корзины коллективных вложений, и становится владельцем входящих в него активов в размере купленной доли. Например, БПИФ от УК Сбер Управление активами с тикером SBSP полностью копирует индекс S&P 500, поэтому в свой состав включает акции 500 крупнейших компаний США в тех же долях, в каких они входят в американский индекс. Купив 1 пай, вы становитесь владельцем этих 500 эмитентов. Растет значение индекса – растет и котировка SBSP, а, следовательно, и ваш доход. На российском рынке представлены две стратегии управления БПИФами: Управляющая компания выбирает какой-либо индекс в качестве бенчмарка, копирует его состав в своем фонде, не совершает активных действий по пересмотру этого состава с целью повышения доходности. Владелец паев тоже не может повлиять на включение тех или иных активов в общую корзину и ее доходность – он просто вкладывает деньги в паи и ждет роста котировок купленных бумаг. Большинство представленных на Мосбирже БПИФов являются индексными. Кроме индексных есть смешанные фонды, которые уже нельзя отнести в пассивному инвестированию. Например, фонды по стратегии вечного портфеля от Тинькофф. В них входят акции, облигации, денежные средства и золото. Ни за каким индексом они не следуют. Идет активное управление со стороны управляющих , на которое инвестор повлиять не может. К таким же фондам относятся смарт фонды от Сбера и всепогодный портфель от УК Открытие. В этом случае доходность БПИФов полностью зависит от профессионализма УК. Все биржевые фонды представлены на Мосбирже. Практически ежемесячно обновляется их список, поэтому проверяйте актуальность по ссылке. На момент написания статьи торгуется 68 БПИФов. Есть фонды на: Базовой валютой могут быть рубли, доллары, евро и казахский тенге. Диверсификация достаточно широкая – на ценные бумаги России, США, Германии, Китая, Казахстана, ряда развивающихся стран. Для инвесторов, кто придерживается принципов экологичного инвестирования (ESG), есть фонды на акции компаний с лучшей динамикой показателей в сфере устойчивого развития и корпоративной социальной ответственности (например, ESGR от УК “Россельхозбанк Управление Активами” или SBRI от Сбера). На волне бешеного роста котировок акций IT-компаний стали активно регистрироваться БПИФы на технологический сектор (например, MTEK от УК “Восток-Запад” или TECH от УК “Тинькофф Капитал”). Инвесторы, кто в качестве защитной части своего портфеля использует драгоценные металлы, могут подобрать биржевые фонды на золото и серебро. Пока выбор небольшой – всего 4 БПИФа. Первые БПИФы в России появились только в конце 2018 г.: У инвесторов, кто уже интересовался индексным инвестированием, должен возникнуть закономерный вопрос: “Чем отличается БПИФ от ETF и от обычного ПИФа?” Давайте разбираться. Сравнительная таблица БПИФ и ETF в России: Для меня сегодня предпочтительнее выглядят вложения в ETF – независимые контролирующие организации мирового уровня, пассивная стратегия управления, которая не зависит от профессионализма УК, абсолютная прозрачность фонда. Есть и риски. Прежде всего, санкционные. В последнее время ужесточилась риторика нашего ЦБ по поводу запрета инвестировать в иностранные активы неквалифицированным инвесторам. ETF могут попасть в категорию для запрета. Сравнительная таблица БПИФ и ПИФ: Сравнительная таблица наглядно показывает, что в данном случае преимущество за БПИФом. Не знаю, что заставляет людей нести деньги управляющим компаниям и платить высокие комиссии за их экспертную работу, результаты которой часто оставляют желать лучшего. Открыть брокерский счет сейчас не сложнее, чем депозит в банке, стоимость одного пая на бирже доступна инвестору с любой суммой денег в кармане, ИИС поможет увеличить доходность за счет налоговых льгот. По сравнению с американским фондовым рынком у нас биржевых фондов очень мало. Но и из 68 надо выбрать самых достойных. Для сбора и анализа информации я пользуюсь следующими источниками: Разберем, на что надо обратить внимание при выборе БПИФа в свой инвестиционный портфель: На мошенников вы не нарветесь, конечно. На биржу не попадают случайные управляющие компании, а только те, кто имеют лицензию Центробанка. Здесь выбор может быть связан с тем, где у вас открыт брокерский счет. Например, ВТБ не берет со своих клиентов комиссию за покупку собственных БПИФов. По количеству сделок с конкретным фондом я оцениваю его ликвидность. Высокий показатель позволит быстро купить и быстро продать паи с минимальным спрэдом. Его можно посмотреть в карточке БПИФа на Мосбирже или в биржевом стакане торгового терминала. Например, 9.07.2021 было заключено 15 110 сделок на сумму 25 914 109 руб. с SBSP, который инвестирует в индекс S&P 500. Это высокая ликвидность. А вот БПИФ SCIP (акции технологических компаний) от УК “Система Капитал” нельзя назвать ликвидным. За день прошло всего 55 сделок на сумму 47 159 руб. Можно попытаться найти эту информацию на сайтах УК и потратить на это много времени. Я пользуюсь агрегатором rusetfs.com. Состав фондов из вышеуказанных примеров показывает, что SBSP покупает акции напрямую, а SCIP является фондом фондов, т. е. инвестирует в акции не напрямую, а через зарубежный ETF (это приводит к дополнительной комиссии): Кроме того, состав полезно смотреть для устранения дублирования фондов в портфеле. Например, нет смысла покупать два БПИФа, которые инвестируют в индекс S&P 500. Они одинаковые. Если вы инвестируете на срок 1 – 3 года, то разницу в комиссиях разных БПИФов в сотые доли процента даже не заметите. Но на долгосроке это выливается в серьезные потери. При выборе всегда ориентируйтесь на минимальные комиссии. К сожалению, российские фонды пока не могут дать нам 0,1 %, как их западные аналоги, но найти варианты с расходами до 1 % вполне реально. Комиссии удобно смотреть на агрегаторах. Для примера приведу информацию по двум БПИФам, которые инвестируют в индекс S&P 500, с сайта investfunds.ru – SBSP от УК “Сбер Управление Активами” и TSPX от УК “Тинькофф Капитал”. По SBSP суммарная комиссия составляет 1,02 %: Суммарная комиссия по TSPX – 0,79 %: Вроде бы самый очевидный показатель в качестве критерия отбора лучшего БПИФа. Но на самом деле грамотный инвестор знает, что доходность в прошлом не означает доходность в будущем. На мой взгляд, более ценным в данном случае будет показатель качества следования индексу. Чем он ниже, тем эффективнее работает управляющая компания. Эксперты считают, что объективной информация может быть только на промежутке времени от 5 лет. К сожалению, первые российские БПИФы появились только в 2018 г., а львиная их доля в последние 2 года. Рассмотрим качество следования индексу с сайта rusetfs.com на примере SBMX, который отслеживает индекс Мосбиржи полной доходности. Годовая доходность SBMX отстает на 0,97 процентных пункта от доходности индекса. Это значение вполне укладывается в комиссию в 1,02 %. На промежутке времени с 26.09.2018 разница уже выше – 1,44 пункта. На графике отставание тоже хорошо видно: Проведем обзор преимуществ и недостатков инвестирования в российские биржевые фонды. Плюсы: Минусы: На сегодня наша реальность такова, что большинство инвесторов не имеет доступа к зарубежным торговым площадкам, где выбор биржевых фондов с минимальными комиссиями огромный. Пока мы имеет дело с ETF от двух УК и с БПИФами – российскими аналогами ETF. Но рынок развивается, Центробанк уже заговорил о допуске осенью иностранных индексных фондов на наши биржи. Конкуренция, однозначно, вырастет. Ждем… А пока учимся выбирать лучшие варианты. С уважением, Чистякова Юлия

Обзор БПИФов на Мосбирже

Чем отличется от ПИФ и ETF

Параметр

БПИФ

ETF

Юрисдикция УК

Российская

Иностранная

Контролирующие организации (кастодиан/ администратор)

Российские организации, связанные с УК

Иностранные организации, независимые от УК

Где купить

Мосбиржа

Мосбиржа

Стратегия управления

Пассивная, но есть представители активной стратегии

Пассивная

Бенчмарк

Биржевой индекс, стоимость базового товара (золото) или смешанные активы в составе

Биржевой индекс или стоимость базового товара (золото)

Формирование фонда

Либо прямая покупка активов, входящих в отслеживаемый индекс, либо покупка зарубежных ETF, что приводит к увеличению комиссии

Прямая покупка активов, входящих в отслеживаемый индекс

Налогообложение

Поступившие на российские акции дивиденды налогами не облагаются. Дивиденды по американским акциям облагаются НДФЛ в повышенном размере.

Поступившие на российские акции дивиденды облагаются налогом, потому что УК имеют иностранную юрисдикцию. По американским акциям налоги ниже по сравнению с УК из России.

Налоговые льготы

ИИС и ЛДВ

ИИС и ЛДВ

Прозрачность

Зависит от управляющей компании: что захотели, то и показали

Высокая. Состав фонда можно посмотреть в любой момент.

Выплата дивидендов

Не выплачивают, дивиденды реинвестируются

Дивиденды выплачивает только один ETF (RUSE от ITI Funds), остальные реинвестируют

Ошибка следования индексу

Нет информации

Можно посмотреть в описании ETF

Параметр

БПИФ

ПИФ

Юрисдикция УК

Российская

Российская

Где купить

Мосбиржа

Управляющая компания

Стратегия управления

Пассивная, но есть представители активной стратегии

Активная

Формирование фонда

Либо прямая покупка активов, входящих в отслеживаемый индекс, либо покупка зарубежных ETF, что приводит к увеличению комиссии

В соответствии со стратегией УК, которая прописана в ПДУ (Правила доверительного управления)

Налогообложение

Поступившие на акции дивиденды налогами не облагаются

Поступившие на акции дивиденды налогами не облагаются

Налоговые льготы

ИИС и ЛДВ

ЛДВ

Прозрачность

Зависит от управляющей компании: что захотели, то и показали

Посмотреть состав фонда проблематично. Управляющие могут в любой момент его изменить.

Комиссии

Низкие, сравнимы с ETF

Высокие, в т. ч. комиссии при покупке и продаже

Как выбрать биржевой фонд для покупки

Плюсы и минусы инвестирования в БПИФы

Заключение

Добрый день. У вас в таблице сравнения налоговых льгот БПИФ и ПИФ указано, что у последних нет ИИС. Это не так, их также можно купить на ИИС, только не открытый у любого брокера, а конкретно в УК. У меня открыт в АТОНе ИИС, давным-давно куплен ПИФ Петр Столыпин на нем.