Здравствуйте, друзья!

А вы знали, что торговать можно не только во время биржевой торговой сессии, а также до и после нее? В статье рассмотрим, что такое премаркет и постмаркет на бирже простыми словами, как и зачем они проводятся, какие преимущества и риски может получить инвестор от торговли вне основного расписания.

Содержание

Понятие премаркета и постмаркета

Биржа является очень важной частью фондового рынка, на котором продаются и покупаются товары: акции, облигации и пр. У любого рынка есть расписание работы, в течение которого большинство инвесторов совершают сделки. Но также есть время до начала основных торгов и после них, когда тоже можно торговать. Этим объясняется, например, то, что цена закрытия в предыдущий день отличается от цены открытия сегодня.

Премаркет (Pre-Market) – время до начала торгов, когда можно подавать заявки на покупку и продажу активов. Если указанная инвестором цена спроса совпадет с ценой предложения, то ордер будет закрыт.

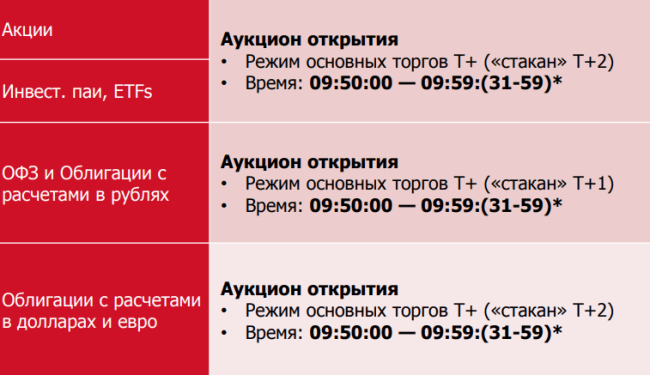

На Московской бирже этот период времени называется аукционом открытия. Он длится с 9:50 до 9:59.

Дневной торговый период продолжается:

- с 10:00 до 18:39:59 для российских акций и облигаций;

- с 10:00 до 18:59:59 для акций иностранных компаний;

- с 10:00 до 18:44:59 для паев ПИФов и акций ETF.

Постмаркет (Post-Market) – послеторговый период или аукцион закрытия, когда собираются заявки на покупку и продажу активов после окончания основной торговой сессии.

Аукцион закрытия длится:

- с 18:40:01 до 18:50:00 для российских акций и облигаций;

- с 18:45:01 до 18:49:59 для паев ПИФов и акций ETF;

- для иностранных акций послеторговый период не предусмотрен.

Кроме дневной торговой сессии Московская биржа открывает еще и вечернюю. Аукцион открытия на ней предусмотрен только для российский акций с 19:00:01 до 19:04. Аукционов закрытия нет. Для остальных ценных бумаг есть только основной торговый период до 23:49:59. Полное расписание работы смотрите на сайте биржи.

Как видите, время на подачу ордера на премаркете в России не так много: всего около 10 минут в дневную сессию и 4 минут в вечернюю. Постмаркет длится еще меньше. На биржах США внеторгового времени больше: pre-market длится до 5,5 часов, post-market – до 4 часов.

Цели проведения торгов вне основной торговой сессии:

- Наполнение биржевого стакана заявками, определение цены открытия и закрытия. Это снижает нагрузку на биржу в первые минуты ее работы, когда на рынок выйдет большинство инвесторов.

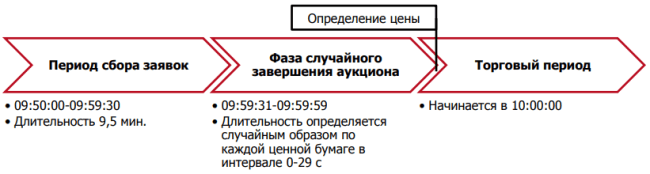

- Минимизируется вероятность манипулирования ценой первой сделки: применяется принцип случайного выбора момента определения цены аукциона открытия.

- Для инвесторов это возможность выгодно купить или продать ценные бумаги, если за нерабочее время на рынке произошли изменения, способные повлиять на котировки. Например, вышел плохой финансовый отчет компании или озвучены позитивные экономические новости по развитию экономики США, которые окажут влияние на мировой биржевой рынок.

Механизм проведения аукционов

Этапы проведения аукциона открытия:

- Период сбора заявок. Длительность – 9,5 минут. Ввод рыночных и лимитных заявок. Ранее можно было подать только лимитную. С целью избежания излишней волатильности можно выставлять цены, которые колеблются в районе 10 % от цены закрытия предыдущего торгового дня.

- Определение цены открытия и исполнение ордеров. Рыночные заявки имеют приоритет перед лимитными. Лимитные удовлетворяются, начиная с лучших по цене. В случае наличия нескольких заявок по одной цене приоритет имеют ранее выставленные.

- Начало торгового периода. Лимитные заявки с признаком “Поставить в очередь” переходят в торговый период. Возможна пауза между окончанием аукциона открытия и началом торгового периода. Во время паузы участники имеют возможность снять собственные активные ордера.

Этапы проведения аукциона закрытия:

- Сбор заявок.

- Определение цены закрытия и исполнение по ней ордеров. С целью избежания излишней волатильности можно выставлять цены, которые колеблются ±3,5 % для всех акций и депозитарных расписок и ±2,5 % для всех облигаций от цены последней сделки.

- Снятие неисполненных ордеров по окончании аукциона.

Как рассчитываются цены открытия и закрытия:

- На основе лимитных заявок рассчитывается спрос (количество ценных бумаг) и предложение (количество ценных бумаг) по каждой цене. К спросу/предложению добавляется имеющийся объем рыночных заявок по текущей цене.

- Для каждого значения цены определяется возможное количество ценных бумаг как минимальное из величины спроса и величины предложения, определенных на шаге 1.

- Определяется значение цены, которое обеспечивает заключение максимально возможного объема сделок в лотах.

Как торговать на премаркете и постмаркете

Особенности, которые надо учитывать для успешной торговли:

- в основном участвуют крупные институциональные инвесторы, против которых играть частному инвестору не имеет никакого смысла;

- в периоды до и после основных торгов низкая ликвидность, особенно когда нет никаких новостей, способных повлиять на котировки;

- большинство финансовых отчетов публикуются как раз между основной торговой сессией;

- заявки на покупку или продажу ценных бумаг часто имеют большой спред.

В качестве примеров, как торговать на премаркете и постмаркете, можно привести три стратегии.

- Торговля на новостях

Например, до начала торгов вышел отчет компании АБВ, в котором показан рост прибыли, и можно ожидать увеличения выплаты дивидендов. Вы прогнозируете, что в течение основной сессии котировка вырастет на хороших новостях, поэтому покупаете акции на премаркете по заниженной цене, в которую еще не заложен повышенный спрос. При продаже подорожавших активов во время основных торгов вы фиксируете прибыль.

- Игра на понижение

Стратегия строится на предположении, что резко выросшая в предыдущий торговый день акция сегодня отыграет назад. В результате трейдер, который открыл сделку шорт, сможет заработать на понижении.

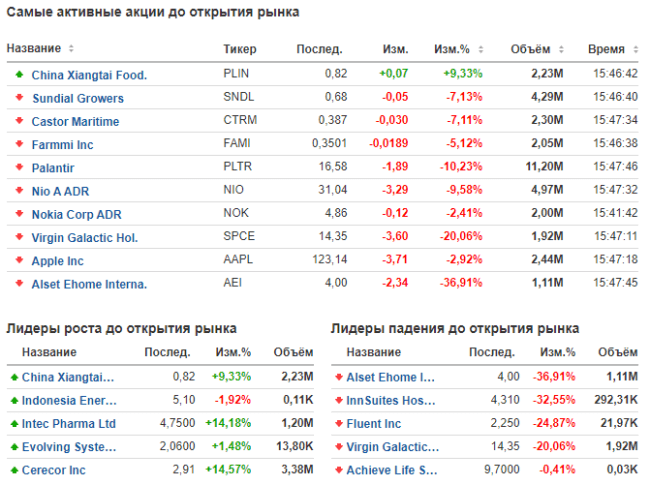

- Ориентировка на американскую биржу

Эту стратегию используют трейдеры, торгующие американскими акциями на Санкт-Петербургской бирже. Они используют разницу во времени и предположение о том, что торги в России будут идти примерно по тому же сценарию, какой установится на премаркете американской биржи. Результаты премаркета США можно онлайн посмотреть на сайте investing.com.

Все стратегии связаны с большим риском потерять, а не заработать. Поэтому новичку участвовать в играх больших трейдеров не стоит.

Плюсы и минусы торговли вне торговой сессии

Плюсы:

- Можно опередить большинство инвесторов, кто торгует только в период торговой сессии, и заработать на новостях или отчетах компаний.

- Ранее в предторговом периоде участники имели доступ только к информации о собственных заявках. Информация о поданных оставшимися участниками не раскрывалась. Сейчас ситуация изменилась. Это несколько снизило риск инвестирования вслепую.

Минусы:

- В неторговые минуты часто наблюдается низкая ликвидность и большой спред в котировках активов за счет небольшого числа игроков по сравнению с основной сессией.

- Высокий риск того, что ваш прогноз не оправдается и котировка пойдет в противоположную сторону. Игру делают крупные игроки, а не частный инвестор с небольшим капиталом.

- Большая вероятность неисполнения ордера, если на него не найдется встречного ордера по той же цене.

- Требуется много времени на отслеживание инсайдерской информации, новостей, финансовой отчетности эмитентов. Этому надо посвящать весь день, иначе торговля превратится в игру в казино.

Заключение

Стратегии торговли до и после торговой сессии не подходят долгосрочному инвестору и новичку. На них зарабатывают опытные трейдеры-спекулянты. Но следить за складывающимся трендом на премаркете или постмаркете можно и нужно. Это поможет понять общее настроение рынка, влияние новостей или отчетов компаний на котировки.

Не забывайте, что главные цели премаркета и постмаркета – это снижение нагрузки на биржу в первые минуты открытия торгов и установление цены открытия/закрытия. Все остальное связано с желанием спекулянтов заработать в любой ситуации.

С уважением, Чистякова Юлия