Здравствуйте, друзья!

В СМИ нам регулярно сообщают, какую ключевую ставку установил Центробанк РФ. Одни эту информацию пропускают мимо, другие спешат положить деньги на депозит, третьи – купить облигации на фондовом рынке, а четвертые принимают решение повременить с кредитом. В статье разберем, что такое ключевая ставка ЦБ, зачем она нужна в экономике, а также на какие сферы жизни обычного человека оказывает влияние.

Содержание

Понятие и назначение

Ключевая ставка – это простыми словами минимальная процентная ставка, под которую коммерческие банки берут кредиты у Центробанка, и максимальная ставка, под которую они кладут туда деньги на депозит.

У коммерческих банков главную роль в их деятельности исполняют деньги. А деньги – это товар, который имеет свою стоимость. Ставка ЦБ и есть стоимость денег для банков. Они берут у главного банка страны под один процент, а выдают заемщикам под другой, более высокий.

С глобальной точки зрения, с помощью ставки Центробанк регулирует инфляцию в нужных для экономики страны на текущий момент значениях. Этот процесс называют таргетированием. На ближайшие 3 года для России приемлемым называют уровень инфляции в 4 %. Центробанк будет стараться придерживаться этого значения.

С 1992 г. года существует еще одно понятие, которое регулировало отношения между ЦБ и коммерческими банками, – ставка рефинансирования (учетная). С 2013 г. впервые установили размер ключевой. Введение нового понятия потребовалось для более гибкого реагирования на изменения экономической ситуации. Главное отличие – в частоте изменения:

- ключевая может измениться до 8 раз в год, отражает процент по кредитам и депозитам;

- ставка рефинансирования иногда не менялась годами и отражала только процент, под который ЦБ выдавал банкам кредиты, использовать ее для регулирования денежно-кредитной политики нельзя.

С 2016-го процент по ставке рефинансирования отдельно не устанавливается, он приравнен к ключевой. Во многих законодательных актах еще используется этот термин, но надо понимать, что под ним подразумевают ключевую ставку.

Как менялось значение в истории развития экономики России

На сегодня (конец февраля 2020 г.) действующая ключевая ставка установлена на уровне 6 %. 8 раз в год Центробанк собирается на свои заседания, чтобы обсудить денежно-кредитную политику и принять решение о размере основного процента:

- 4 заседания называются опорными и проводятся раз в квартал. После каждого выпускают пресс-релиз и среднесрочный прогноз, председатель ЦБ дает пресс-конференцию.

- Между опорными проводят 4 промежуточных заседания с выпуском пресс-релиза по значению ставки.

Накануне заседаний аналитики и эксперты устраивают состязания по угадыванию решений Центробанка. Получается далеко не у всех.

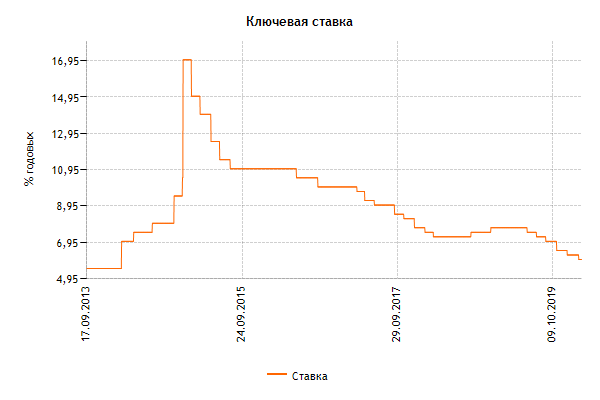

История изменения на графике с сайта Центробанка:

Под графиком в таблице можно посмотреть динамику значений на соответствующую дату начиная с сентября 2013 г. Всего за этот период процент поменялся 30 раз.

По сравнению с некоторыми развитыми и развивающимися странами Европы и Америки текущее значение в 6 % все еще слишком большое:

| Страна | Размер, % |

| Китай | 4,05 |

| Канада | 1,75 |

| США | 1,75 |

| Южная Корея | 1,25 |

| Великобритания | 0,75 |

| Зона евро | 0 |

| Ряд стран с отрицательной ставкой (Япония, Швейцария и Дания) | От –0,1 до –0,75 |

Для чайников пояснение стран насчет установления отрицательной ставки выглядит так: инфляция ниже 2 % заставляет устанавливать ключевой процент ниже 0. Это должно способствовать увеличению спроса на дешевые кредиты и снижению накопления средств на счетах в банках.

Механизм влияния ставки на инфляцию

Как ставка влияет на инфляцию:

- Снижение процента означает, что деньги становятся дешевле для банков. Они могут позволить себе не привлекать во вклады средства под высокие проценты, поэтому доходность депозитов снижается. В то же время банки снижают проценты и по кредитам для привлечения большего числа заемщиков и увеличения своей прибыли.

- Население охотнее берет в долг, тем самым повышая спрос на товары и услуги. В ответ растут цены на товары и услуги. За счет дешевых кредитов предприятие может нарастить производство, оснастить его современным оборудованием и снизить себестоимость конечной продукции. Растут спрос и предложение, растет экономика, а вместе с ней и инфляция.

- Если рост инфляции слишком большой, то ЦБ увеличивает основную ставку. Ее повышение приводит к удорожанию денег. Люди перестают брать кредиты, но стараются сберечь деньги на депозитах, доходность которых тоже возрастает. Спрос замедляется. Предприятия вынуждены вслед за этим снижать цены, тем самым замедляя инфляцию.

То есть ключевую ставку можно рассматривать как эффективный инструмент, с помощью которого государство в лице Центрального банка управляет денежно-кредитной политикой и экономикой в целом. Тормозит ее, если слишком разогналась, и стимулирует, если развитие замедлилось.

Сферы использования

Рассмотрим, в каких ситуациях обычный человек может столкнуться с ключевой ставкой.

Кредиты и вклады

Большинство населения сталкивается со ставкой ЦБ при размещении денег во вкладах и получении кредитов. Вот как происходит влияние:

- Центробанк не работает напрямую с физическими и юридическими лицами, только с банками. Следовательно, выдавать кредиты или класть деньги на депозиты населению или предприятиям он не может.

- Банки – это коммерческие организации, главной целью которых является получение прибыли от своей деятельности. Они не производят товаров, банки оказывают финансовые услуги по привлечению и размещению денег.

- Деньги откуда-то надо брать. Есть несколько источников: кредиты из ЦБ, от других банков, населения или предприятий. Эти источники не бесплатные. За кредиты надо платить проценты, а по депозитам – выплачивать доход вкладчикам.

- Центробанк выдает кредит банкам минимум под ключевую ставку. Значит, банк не может кредитовать население или предприятия под меньший процент. Разница между ними – это доход банка, который еще надо уменьшить на сумму расходов (создание резервов, текущие затраты на зарплату, обслуживание клиентов, программное обеспечение, безопасность и пр.), чтобы получить чистую прибыль.

- Коммерческий банк привлекает деньги во вклад под меньший, чем в ЦБ, процент. Ведь эти деньги надо застраховать в АСВ, обслужить их прием и выдачу, заплатить проценты. Поэтому они должны стоить банку дешевле, чем кредит в Центробанке.

Если банк предлагает депозит под процент выше, чем ключевая ставка, это повод повнимательнее к нему присмотреться. Причины такого выгодного предложения могут быть разные:

- мошенничество;

- близость банкротства и попытка его избежать за счет денег клиентов;

- невозможность получения денег в ЦБ;

- проблемы с операционной деятельностью;

- только что созданный банк пытается привлечь к себе внимание и пр.

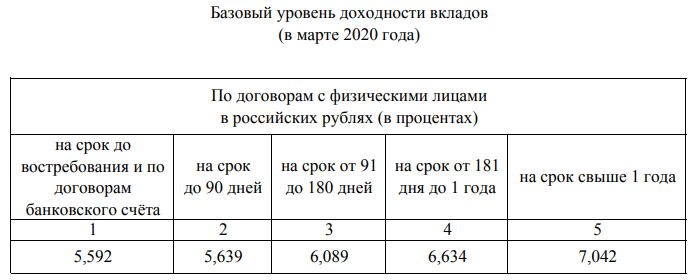

Высокие проценты – это повышенные риски для клиентов. Чтобы сориентироваться, какой процент будет считаться высоким, нужно посмотреть на базовый уровень доходности. Его ежемесячно рассчитывает Центробанк по вкладам крупнейших банков. На март 2020 г. составляет:

Рынок облигаций

Для инвестора прогнозы понижения ключевой ставки – это сигнал о том, что скоро повысятся котировки уже обращающихся на рынке облигаций. Это происходит по следующим причинам.

Представим, что Центробанк установил 7,5 %. Значит, предприятия и организации могут привлечь деньги путем размещения долговых ценных бумаг под чуть больший процент. Например, под 8 или 8,5 %. Потом ЦБ снижает ключевую ставку до 6,5. Новые выпуски облигаций уже можно размещать под 7 или 7,5. Эмитенты не хотят переплачивать инвесторам. Цены на бумаги с более высокой доходностью повысятся, ведь они станут привлекательнее по сравнению с новыми выпусками, и спрос со стороны инвесторов увеличится.

Обратная ситуация произойдет, если ключевая ставка будет повышаться.

Штрафы, пени, неустойки

Многие штрафы, пени, неустойки по договорам между юридическими, физическими лицами привязаны к проценту ЦБ, а также штрафы и пени по налогам. Как правило, применяется соотношение 1/300 или 1/150.

Например, при оформлении расписки в документе не всегда прописывается размер процентов в случае невозврата долга. В этом случае кредитор имеет право потребовать их оплатить в размере ключевой ставки.

Налогообложение

От размера процента, установленного ЦБ, зависит величина налога на доходы.

- Налогообложение купонов

Корпоративные облигации, доходность которых превышает “ключевая ставка + 5 %” подлежат налогообложению в размере 35 % от превышения.

- Налогообложение сверхдоходов по депозитам

На повышенный процент по вкладам придется заплатить НДФЛ. Если доходность превысила величину “ключевая ставка + 5 %”, то вкладчик внесет 35 % в бюджет.

Оплата услуг ЖКХ

За несвоевременную оплату услуг ЖКХ придется заплатить пени, которые тоже зависят от ключевой ставки:

- после одного месяца просрочки (даты оплаты счета по договору с поставщиком услуг) – 1/300 ставки ЦБ, т. е. на февраль 2020 года это 0,02 % за каждый день просрочки;

- после трех месяцев – 1/130, т. е. 0,05 %.

Заключение

Теперь после прочтения статьи вы должны более внимательно прислушиваться к новостям с очередного заседания Центробанка. Это поможет принять правильные и своевременные финансовые решения. Например, подождать с получением кредита или поторопиться оформить вклад сейчас с более высокой доходностью на фоне дальнейшего снижения ключевого процента ЦБ.

Отличная статья для тех, кто не в ТЕМЕ! Юлия отличные у вас статьи, читаю с удовольствием.

Спасибо. А я пишу для вас с удовольствием))