Здравствуйте, друзья!

Мне стали поступать вопросы от начинающих инвесторов по поводу стратегий автоследования, которые предлагают некоторые брокеры. Сама я в этих играх не участвую, потому что не привыкла доверять управление своими деньгами другим людям. Но допускаю, что новички могут думать по-другому. Вместо того чтобы тратить время на изучение нюансов инвестирования, они следуют за кем-то, на их взгляд, умным и профессиональным.

Разберемся, что такое автоследование от брокерских компаний и как это работает. Рассмотрим примеры, преимущества и недостатки такого подхода в инвестициях.

Содержание

Что такое автоследование и как работает

Автоследование – это специальная программа, которая позволяет автоматизированным способом превратить предоставленную инвестиционным советником рекомендацию в поручение брокеру на совершение сделки на фондовом рынке без участия клиента.

Механизм работы автоследования:

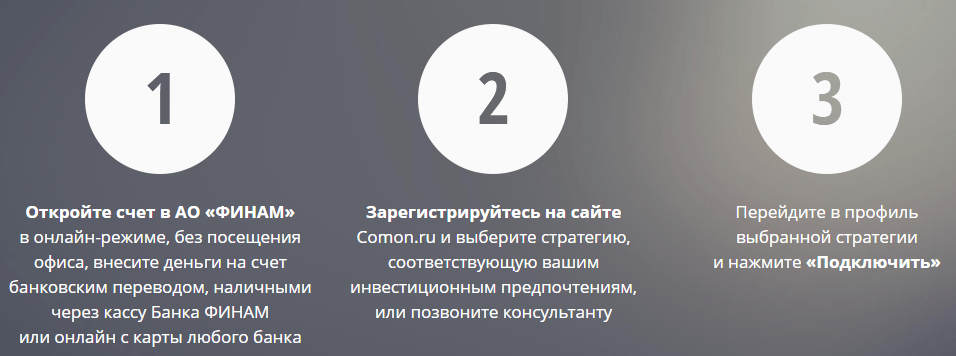

- Клиент открывает счет в брокерской компании, заводит на него деньги.

- Брокер определяет риск-профиль клиента. Как правило, это анкета, на вопросы которой надо ответить.

- Клиент анализирует и выбирает одну или несколько стратегий автоследования.

- Подключается к автоследованию.

- Далее происходит копирование сделок трейдера или управляющего в автоматическом режиме, т. е. без участия инвестора.

Например, инвестиционный советник купил акции компании на 1 000 000 руб. Если счет инвестора позволяет, то программа автоматически покупает и ему те же самые акции на миллион. Если денег у клиента меньше, тогда покупка будет соразмерна портфелю. Допустим, у трейдера счет на 2 млн руб., а у вас только на 200 тыс. руб. Трейдер купил акции на 200 тыс. руб., а вы купите только на 20 тыс. руб.

В качестве автора стратегии выступает профессиональный трейдер или управляющий. Согласно Федеральному закону “О рынке ценных бумаг” № 39-ФЗ от 22.04.1996 рекомендации по сделкам с ценными бумагами, заключению договоров по производным финансовым инструментам имеют право давать только инвестиционные советники. Программы автоследования как раз относятся к таким рекомендациям.

Чтобы получить статус инвестиционного советника, юридическое или физическое лицо должно выполнить целый ряд требований. Например, состоять в одной из саморегулируемых организаций, иметь опыт торговли на рынке ценных бумаг или обладать специальным сертификатом по финансовому консультированию и пр.

Одним из основных требований к инвестиционному советнику является необходимость регистрации в реестре Банка России. По состоянию на середину февраля 2021 г. в нем 99 участников (юридических и физических лиц).

Таким образом, получается, что автором стратегии автоследования может быть только человек, который работает в аккредитованной Центробанком компании или сам является зарегистрированным инвестиционным советником. Этот критерий очень важен при выборе конкретной программы копирования сделок.

Согласно статье 6.2, п. 6 закона “О рынке ценных бумаг” программы, с помощью которых советники дают инвестиционные рекомендации, должны быть аккредитованы Банком России или СРО. На февраль 2021 г. НАУФОР аккредитовала 7 программ автоследования, НФА – только 2.

Критерии выбора стратегии автоследования

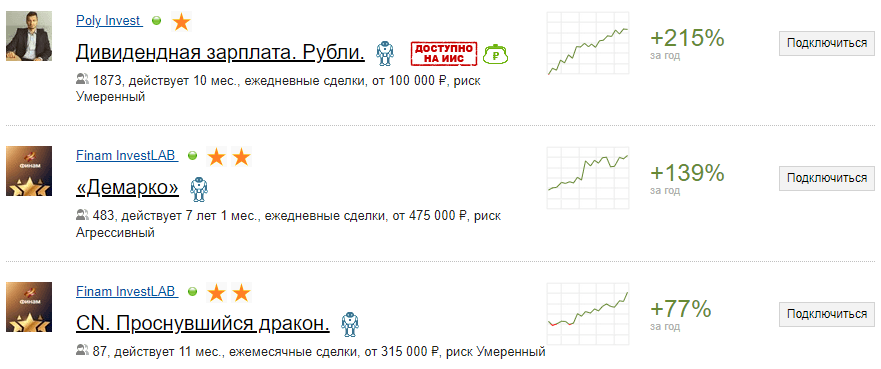

Брокеры предлагают сотни стратегий. При выборе надо обратить внимание на следующие показатели.

- Надежность

Этот вопрос я подробно осветила выше. Смотрим реестр инвестиционных советников и аккредитацию программы автоследования в СРО. Обратите внимание, что в качестве автора выступает физическое лицо, но его может не быть в реестре. В этом случае надо смотреть регистрацию брокерской компании, которую представляет автор.

- Минимальный взнос

Это сумма, с которой автор рекомендует подключиться к стратегии. Варьируется от нескольких десятков до нескольких сотен тысяч рублей. С течением времени сумма может быть пересмотрена.

- Уровень риска

Стратегии делятся на консервативные, умеренные и агрессивные. Брокер не имеет права подключать к автоследованию без теста на определение риск-профиля.

- Инструменты, в которые инвестирует автор и автоматически повторяет клиент

Не все брокеры раскрывают информацию, куда они вкладывают деньги клиента. Чаще ограничиваются фразой “корпоративные облигации надежных компаний” или “дивидендные акции” и т. д.

- Дата создания

Чем старше стратегия, тем больше доверия она вызывает, особенно если это подкрепляется стабильной доходностью и минимальными просадками. Однако внимательные пользователи отмечают, что часто брокеры показывают не реальную дату начала работы, а дату начала тестирования стратегии.

- Доходность

Необходимо смотреть не только на доходность за последний год, но и за все время существования стратегии. Информация не будет объективной, если торговля началась всего пару месяцев назад.

- Комиссии

Это самая важная информация, которую должен выяснить инвестор. Комиссии за копирование сделок профессионала значительно выше, чем при самостоятельной торговле. Некоторые брокеры берут процент от СЧА, другие – от активов и от прибыли.

Рассмотрим технологию отбора на примере стратегии “Мой СТАБФОНД” от Финам. Автором является Надежда Аверьянова – руководитель филиала Финам в г. Чайковский. В карточке есть познавательное видео, в котором Надежда разложила свою стратегию по составляющим.

Пройдемся по критериям:

- Брокер и программа зарегистрированы. Надежность высокая.

- Минимальный взнос – 130 000 руб.

- Уровень риска умеренный. Автор формирует капитал из дивидендных акций российских компаний. Сделки заключает редко. Отбор акций в портфель проводит после тщательного фундаментального анализа.

- Инструменты – дивидендные акции российских компаний. Основные признаки, по которым они попадают в портфель: небольшой долг (долг/EBITDA до 3), недооцененные бумаги (EV/EBITDA не больше 5), дивидендная доходность от 7 до 13 %, корпоративные важные события, влияющие на положительную динамику развития бизнеса.

- Дата создания – 05.04.2017.

- Доходность – за все время +62,45 %.

- Комиссии – 0,25 % от СЧА (стоимости чистых активов) в месяц.

Я знакома с автором по соцсетям, поэтому и взяла ее для разбора. Это действительно настоящий профессионал на фондовом рынке. Меня останавливает только один момент – высокие комиссии. Я не готова отдавать 3 % от СЧА в год. В остальном подход Надежды Аверьяновой мне нравится. Но я предпочла самостоятельно инвестировать и не платить комиссии.

Примеры стратегий автоследования от различных брокеров

Рассмотрим стратегии автоследования, которые предлагают три крупнейших российских брокера. Брокерские компании зарегистрированы в качестве инвестиционных советников, а их программы аккредитованы НАУФОР.

Финам

Брокер Финам предлагает инвесторам сервис Comon.ru. Он включает в себя сотни стратегий: агрессивных, умеренных и консервативных, на российских и зарубежных площадках, с различными инструментами. Подключить сервис очень просто.

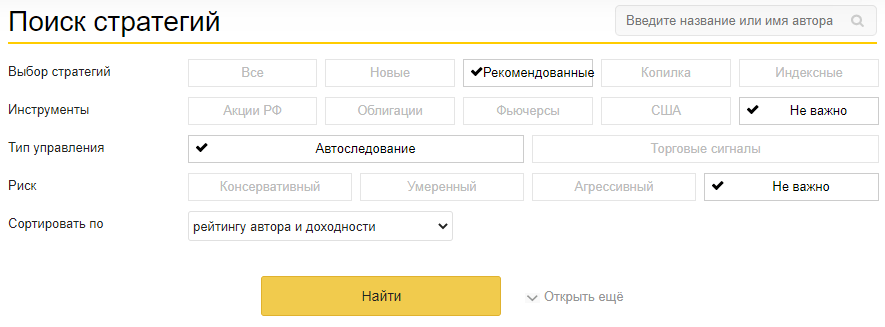

Для анализа и выбора стратегии надо перейти на сайт comon.ru и настроить фильтр поиска.

Чтобы посмотреть подробную информацию, необходимо зайти в карточку стратегии. В ней дано подробное описание, в том числе по инструментам инвестирования, показатели и калькулятор доходности. Можно почитать отзывы участников.

БКС

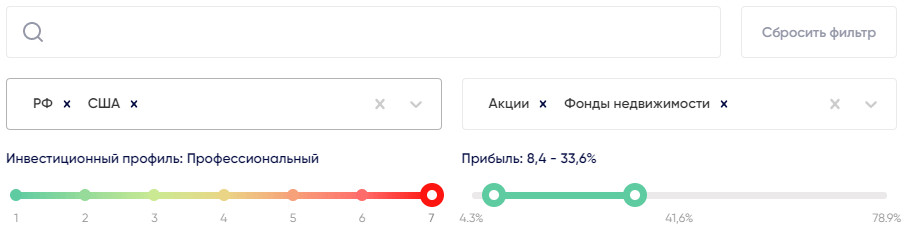

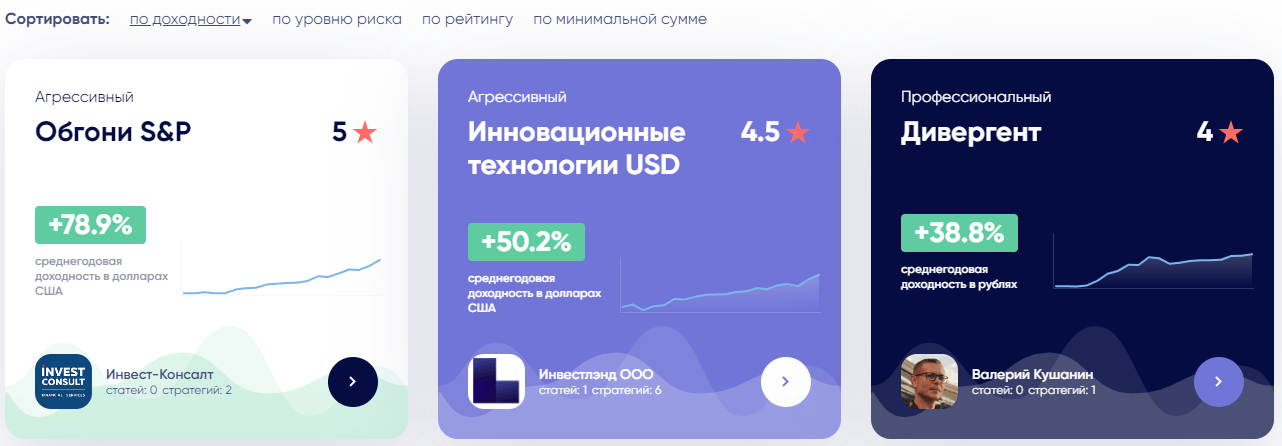

Программа автоследования от БКС Брокера называется Fintarget. Фильтр на сайте более простой, чем у Comon от Финам. Необходимо задать только свой риск-профиль, выбрать рынки и инструменты для инвестирования, ожидаемую прибыль.

Подробное описание дано в карточке конкретной стратегии. Видов риска у БКС больше: есть умеренно агрессивный, сверхагрессивный, рациональный, умеренно консервативный и пр. Некоторые стратегии доступны только квалифицированным инвесторам. Если в Финам комиссии берутся в процентах от СЧА, то в БКС – процент от активов плюс процент от прибыли.

Риком-Траст

Риком-Траст включен в реестр ЦБ в качестве инвестиционного советника, а его программа “РТ-автоследование” аккредитована НАУФОР. Предлагает 8 стратегий: Улучшенный индекс МосБиржи, Сберегательный, Депозит Плюс, Облигации + Доллар, Лидеры отраслей, Энергия, Активный трейдер, Высокодоходные облигации.

Брокер берет комиссии за пользование сервисом автоследования в % от СЧА. Все стратегии рекомендованы для ИИС, что позволит получить дополнительную доходность в виде возврата части уплаченного НДФЛ 13 % или сэкономить на налогах.

По сравнению с рассмотренными выше брокерами у Риком-Траст дана самая общая информация. Нет возможности узнать точный состав портфеля. Но есть функция “Задать вопрос ведущему”. Возможно, что будут получены исчерпывающие ответы.

Плюсы и минусы

Автоследование – это инвестиционный инструмент, который подходит далеко не всем инвесторам. У него есть свои преимущества и недостатки.

Плюсы:

- Инвестор экономит время, потому что не тратит его на анализ и выбор активов в портфель, мониторинг рынка, изучение отчетов аналитиков, а полностью доверяет профессионализму автора.

- Автоследование можно подключить на ИИС и воспользоваться налоговыми льготами.

- Есть стратегии с разными уровнями риска. Брокер определяет риск-профиль клиента и рекомендует подходящие программы.

- Большой выбор стратегий, которые позволят сформировать диверсифицированный портфель.

- Отключить автоследование можно в любой момент.

Минусы:

- Высокие комиссии, которые в долгосрочной перспективе значительно уменьшают доходность портфеля.

- Не всегда получается совершать сделки по той же цене, что и автор, т. к. действует эффект проскальзывания. Например, автор купил акции по 100 руб., но из-за их низкой ликвидности предложения на рынке некоторое время не было. Подписчик через время может купить бумаги уже совсем по другой цене.

- Инвестор доверяет свои личные деньги чужому человеку и полностью полагается на его экспертность. Но доходность в прошлом не гарантирует ее в будущем, ведь эксперты тоже ошибаются.

- Не забываем, что с полученной от продажи ценных бумаг прибыли необходимо заплатить налог на доходы. А в стратегиях автоследования такие сделки могут совершаться очень часто.

- Есть целый ряд негативных отзывов клиентов брокеров, которые утверждают, что убыточные стратегии закрывают, удаляют и переименовывают, чтобы не рисовать плохую картину новым участникам, а также есть ряд претензий по методике расчета доходностей.

Заключение

Лично для меня минусы автоследования перекрывают все его плюсы. Я не готова доверить деньги трейдеру и тем более платить за это. Убеждена, что любому начинающему инвестору по силам сформировать себе долгосрочный портфель и стабильно наращивать его.

Да, без обучения не обойтись. Сейчас есть огромный выбор курсов по инвестированию, в т. ч. и бесплатных, на которых вы не только получите теорию, но и проработаете ее на практике. Попробуйте инвестировать самостоятельно. А если поймете, что это точно не ваше, тогда успешные и не очень трейдеры уже ждут вас и ваши деньги.

С уважением, Чистякова Юлия