Здравствуйте, друзья!

Последние месяцы по нашему региональному телевидению идет массированная реклама кредитного потребительского кооператива, который предлагает очень заманчивые ставки на сбережения. На привлекающей внимание картинке изображена пара счастливых пенсионеров. Я решила узнать про кредитный потребительский кооператив: что это такое простыми словами, зачем он создается, как устроен и работает, плюсы и минусы для участников.

Содержание

Понятие и принципы работы

КПК (расшифровывается как “кредитный потребительский кооператив”) – это добровольное объединение людей и/или организаций для удовлетворения их финансовых потребностей.

Основная деятельность КПК состоит в организации финансовой взаимопомощи за счет:

- привлечения денежных средств членов потребкооператива на условиях возвратности, платности и срочности;

- размещения этих денежных средств среди членов организации путем выдачи займов (в том числе с использованием материнского капитала) на принципах возвратности, платности и срочности.

КПК – это некоммерческая организация. Ее главной функцией и целью является удовлетворение финансовых потребностей членов кооператива, а не получение прибыли. Прибыль, конечно, возникает.

Простыми словами суть работы КПК состоит в следующем: организация привлекает деньги пайщиков, на них создается паевой фонд, из которого выдаются займы под более высокий процент, чем процент по вложениям. Полученная прибыль идет на покрытие текущих расходов и в резервный фонд для покрытия возможных убытков.

Контрольные функции за деятельностью КПК осуществляют Банк России и саморегулируемые организации (СРО). Членство в одной из СРО является обязательным условием законной работы кредитного потребкооператива. Главным нормативным документом, который регулирует деятельность КПК, является Федеральный закон № 190-ФЗ “О кредитной кооперации”.

Объединение людей и организаций в КПК может осуществляться по следующим признакам:

- Территориальному. Например, КПК “Первый дальневосточный” объединяет физических и юридических лиц, зарегистрированных на территории Хабаровского края и Еврейской автономной области.

- Профессиональному. Например, КПК “Кредитный союз образования” только для членов Профессионального союза работников народного образования и науки РФ.

- Социальному. Пайщики должны принадлежать к какому-то общественному объединению, например, КПК “Содействие” объединяет членов Межрегиональной общественной организации по содействию семьям с детьми в трудной жизненной ситуации “Аистенок”.

Основные принципы, на которых работает кредитный потребкооператив:

- Финансовая взаимопомощь – главная задача КПК.

- В деятельности организации не имеют права принимать участие физические и юридические лица, которые не являются ее членами.

- Участниками кооператива становятся добровольно и так же добровольно из него выходят.

- Самоуправление в организации. Все пайщики участвуют в принятии решений.

- Все участники имеют одинаковый доступ ко всем финансовым услугам организации.

- Все участники несут субсидиарную ответственность по обязательствам КПК. Это означает, что пайщики вместе будут решать возникающие финансовые проблемы путем внесения дополнительных взносов для покрытия убытков.

Особенности работы

КПК можно рассматривать как альтернативу банковскому кредитованию. Есть существенные отличия, которые мы позже разберем. А сейчас хочу остановиться на особенностях организации работы кредитного потребкооператива.

Как стать участником

Процесс вступления в члены кооператива очень простой.

Шаг 1. Выбрать КПК. Большинство из них существуют по территориальному признаку. На сайте ЦБ РФ есть реестр, который по состоянию на декабрь 2021 г. включает 1 172 организации. К сожалению, сайты есть далеко не у всех. Я просмотрела около 30 компаний – с виртуальным пространством подружились только 5 из них. Думаю, это одна из причин низкой популярности КПК среди населения.

Шаг 2. Прочитать внутренние документы организации: Устав, Положение о членстве, Положения об условиях предоставления займов и привлечения денежных средств и т. д. Список публикуется на официальных сайтах тех компаний, которые представлены в интернете. В остальных случаях ознакомиться можно только при личном посещении офиса.

Ниже представлен пример раздела с документами для ознакомления в КПК “Содействие”.

Шаг 3. Проверить, подходите ли вы под стандарты участника. В кооператив могут вступить только лица не моложе 16 лет. В зависимости от принципов, на основе которых был создан КПК, определите, насколько вы соответствуете требованиям. Например, есть несколько объединений учителей. Следовательно, шахтер не сможет стать пайщиком.

Из примера выше: вы не сможете стать членом КПК “Содействие”, если не будете участником благотворительного объединения “Аистенок”.

Шаг 4. Выбрать конкретную программу участия в деятельности организации. Их может быть несколько для заемщиков и желающих разместить свои сбережения. Например, в объединении “Содействие” можно выбрать одну из трех программ сбережения и одну из 13 программ займа, в КПК “Первый дальневосточный” – 7 программ сбережения, в Кассе взаимопомощи “Агрокредит” – 8 программ сбережения.

Шаг 5. Написать заявление на вступление в кооператив. Почти у всех это можно сделать только в офисе организации.

Шаг 6. Внести обязательный паевой и вступительный (регистрационный) взносы. Размер взносов небольшой. Например, в Содействии это 50 руб. и 50 руб. для физических лиц, в Первом дальневосточном – 1 000 руб. и 500 руб., в Агрокредите – 1 500 руб. и 150 руб.

Резервный фонд

Для покрытия убытков и непредвиденных расходов в КПК создается резервный фонд. Он формируется из части доходов организации, в том числе и из взносов участников. Эти деньги не используются для выдачи займов, а представляют собой “подушку безопасности”.

Если деньги лежат без работы, то они обесцениваются (инфляция), поэтому Центробанк разрешает размещать резервный фонд в:

- государственные ценные бумаги (ОФЗ);

- депозиты и на банковские счета банков с соответствующей лицензией;

- кредитные кооперативы второго уровня – это объединения разных КПК в один большой кооператив.

Размер фонда устанавливается в процентах от объема привлеченных средств и зависит от количества пайщиков:

- 5 % для КПК, который имеет более 200 участников;

- 4 % – до 200 участников;

- 2 %, если КПК работает менее полугода и привлек не более 100 участников.

Взносы участников

Рассмотрим разновидности взносов участников.

Вступительный (регистрационный) – единоразовый и обязательный взнос при подаче заявления на вступление в кооператив. При выходе из организации он не возвращается участнику.

Обязательный паевой – единоразовый взнос при вступлении, который возвращается при выходе из состава участников.

Добровольный паевой – это взнос, который пайщик вносит для участия в программе сбережения. Из этих денег выдаются займы другим участникам.

Дополнительный – обязательный взнос для покрытия финансовых убытков кооператива.

Членский – обязательный регулярный взнос на покрытие текущих расходов организации.

Привлечение денежных средств

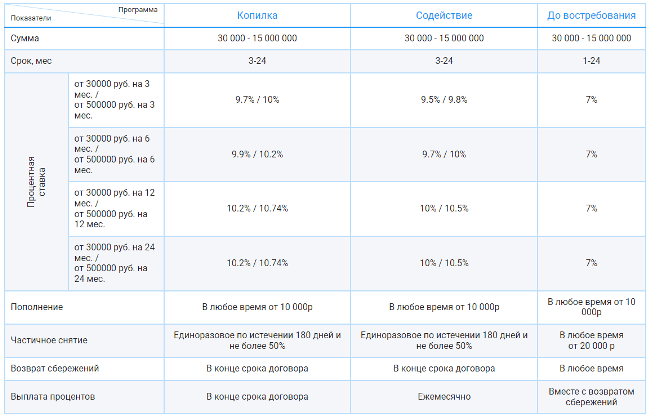

Кредитный потребкооператив привлекает денежные средства населения и организаций на различных условиях. Например, вот так выглядят программы сбережения в КПК “Содействие”.

Процентные ставки колеблются от 7 до 10,74 % в зависимости от срока, суммы сбережений, необходимости пополнения и снятия. Они выше, чем ставки в банках. Но Банк России ограничивает размер доходности – не более двух ключевых ставок. На 21.12.2021 ключевая ставка равна 8,5 %. Следовательно, максимальный процент, который могут выплатить пайщику КПК, равен 17 %.

Банк России установил ограничения на сумму, которую может принять потребкооператив от одного участника:

- 15 % от общего объема привлеченных средств, если число пайщиков составляет более 3 000, а сумма активов равна более 500 млн рублей;

- 20 %, если число пайщиков колеблется от 200 до 3 000, а сумма активов не превышает 500 млн рублей;

- 25 %, если число пайщиков не превышает 200, а сумма активов меньше 500 млн рублей;

- 50 %, если организация работает менее полугода, число пайщиков не превышает 100, а сумма активов не больше 500 млн рублей.

Размещение денежных средств

Размещение денежных средств – это предоставление займов участникам кооператива на различные цели: улучшение жилищных условий, ремонт, образование, отдых, покупку бытовой техники и т. д.

Один пайщик не сможет взять больше установленных Банком России ограничений:

- 7 % от общего объема выданных средств, если число пайщиков составляет более 3 000, а сумма активов превышает 500 млн рублей;

- 10 %, если число пайщиков колеблется 200 до 3 000, а сумма активов не превышает 500 млн рублей;

- 20 %, если число пайщиков не превышает 200, а сумма активов показывает цифру в менее 500 млн рублей;

- 50 %, если организация работает менее полугода, число пайщиков не превышает 100, а сумма активов не больше 500 млн рублей.

Обслуживание программ сбережения проводится за счет участников программ займов. Это означает, что доход по вложениям выплачивается из денег, которые получены от заемщиков в счет погашения долга. Следовательно, размер ставки по займу не может быть ниже ставки по программе сбережения.

Например, условия по займу “Материнский капитал плюс” в КПК “Содействие”.

[Условия займа]

Чем отличается от банка

Кредитный кооператив, как и банк, предоставляет финансовые услуги по приему и размещению денежных средств. Но есть отличия.

| Параметр сравнения | КПК | Банк |

| Статус организации | Некоммерческая | Коммерческая |

| Цель создания | Удовлетворение финансовых потребностей членов кооператива | Получение прибыли для учредителей и акционеров |

| Кто может воспользоваться финансовыми услугами | Только член кооператива | Любое физическое и юридическое лицо, которое отвечает требованиям банка |

| Источники формирования капитала | Средства пайщиков | Разные источники, в т. ч. государство |

| Распределение прибыли | В резервный фонд | Между учредителями и акционерами |

| Страхование вкладов | Вклады пайщиков не участвуют в государственной системе страхования | Вклады участвуют в государственной системе страхования |

| Вид деятельности | Привлечение денежных средств и выдача займов | Широкий спектр финансовых услуг: прием денег во вклады, выдача кредитов, валютные операции и операции с драгоценными металлами, хранение денег, прием платежей, выдача и обслуживание банковских карт и пр. |

Как защитить себя от мошенников

Небольшая популярность кредитных потребкооперативов связана во многом с плохой репутацией организаций, которую сделали не законопослушные участники рынка, а маскирующиеся под КПК финансовые пирамиды.

Несколько советов, как защитить себя от мошенников:

- Проверяйте организацию в реестре Банка России. В графе “Статус” должно стоять “Действующее”.

- Проверяйте, входит ли КПК в саморегулируемую организацию. Это тоже можно посмотреть в реестре ЦБ.

- Изучите все внутренние документы: Устав, Положения о привлечении денег и выдаче займов и т. д. Если отказываются их показывать, значит, вам там нечего делать и вашим деньгам тоже.

- Агрессивная реклама, различные акции и другие способы привлечь внимание как можно большего числа людей могут говорить о финансовой пирамиде. У легального КПК зачастую нет денег на такие мероприятия.

- Внимательно прочитайте условия участия. Если есть хоть один намек, что вас ждет бонус за привлечение друга, сразу бегите без оглядки. Это пирамида.

- КПК не имеет права использовать термин “вклад”. Это право банка. Кооперативы применяют следующие термины: сбережения, привлечение денежных средств.

- Обратите внимание на процент, который обещают вам на вложенные деньги. Если он превышает две ключевые ставки ЦБ, то это развод. По закону КПК не имеют права привлекать деньги под ставку, которая более чем в 2 раза превышает ключевую.

- Не пропускайте собрания пайщиков и активно участвуйте в принятии решений о дальнейшей работе кооператива. При любых тревожных сигналах (например, задержки в выплатах, выход из СРО) выходите из КПК и возвращайте свои деньги.

Плюсы и минусы для участника

Плюсы участия в кредитном потребительском кооперативе:

- участие всех пайщиков в управлении и организации работы, в том числе по вопросам условий привлечения денег и выдачи займов, страхования и пр.;

- высокие по сравнению с банками ставки по сбережениям;

- упрощенная процедура получения займа по сравнению с банками и под более низкий процент по сравнению с МФО;

- возможность получить заем людям из отдаленных регионов, в которых нет отделений банков, а также с плохой кредитной историей.

Минусы:

- высокие риски нарваться на мошенников, которые маскируются под КПК;

- сбережения не участвуют в системе страхования вкладов через АСВ;

- высокие процентные ставки по займам по сравнению с банком, часто требуется залог имущества;

- субсидиарная ответственность пайщиков за финансовые проблемы кооператива.

Заключение

На фоне того, что такую форму организации финансовой деятельности, как КПК, полюбили мошенники, популярность у нее среди населения невысокая. Хотя сама по себе задумка неплохая.

В Советском Союзе кассы взаимопомощи были распространены по всей территории. Именно поэтому многие кооперативы в своей рекламе обращаются к образу пенсионера, которые помнят, как такая помощь должна работать. К сожалению, и жертвами очередной пирамиды под маской КПК тоже становятся чаще пенсионеры.

На законодательном уровне деятельность КПК довольно жестко регулируется. Но у населения пока слишком низкий уровень финансовой грамотности, чтобы отличить мошенника от легальной организации. Думаю, именно над его повышением нам и надо всем вместе работать. А КПК пусть остаются и работают на благо своих пайщиков.

С уважением, Чистякова Юлия