Всем привет, друзья! За несколько месяцев осознанного подхода к деньгам мне удалось круто изменить жизнь. Я сделала ремонт, купила мощный ноут и, возможно, скоро соберусь в путешествие. А главное – могу баловать своих близких. Ну, кто не мечтает о финансовой свободе? Хотите так же? Тогда читайте внимательно.

Сколько бы вы ни получали, деньги могут уходить сквозь пальцы. Проблема в том, что вы не пользуетесь всеми финансовыми возможностями. Банки давно предлагают кредитные карты с кэшбэком, но многие, выражая свое “фи”, продолжают упорно игнорировать это. А ведь можно расплачиваться такими картами и возвращать приличную сумму, уже не говоря о процентах на остаток.

Сегодня я здесь, чтобы помочь вам. Решиться оформить кэшбэк-кредитку – это одно, а вот выбрать прибыльную – другое. Специально для вас, дорогие читатели, я проверила, изучила десятки карт и отобрала самые лучшие.

Содержание

Почему кредитная карта лучше дебетовой: преимущества

“Жить в долг нехорошо”, – так часто нам говорили родители, да и просто знакомые. Поэтому, повзрослев, мы сторонимся кредиток как огня, а зря.

Вы удивитесь, но кредитная карта с cash back выгоднее дебетового аналога. И вот почему:

- Покупайте без денег на счету в любой момент. Пока вы будете копить деньги, товар или услуга подорожают, да и сколько нервов, силы воли нужно, чтобы не сорваться.

- Льготный период до 2 месяцев. Боитесь переплатить банкам? Не надо. Если вернуть долг до конца льготного периода, платить лишнего не придется.

- Процент кэшбэка выше. Например, по cashback-кредитке Visa Platinum от БКС банка выплачивают 2 % со всех покупок, а по дебетовке Альфа-Банка – всего 1 %.

- Положительная кредитная история. Зарабатывайте, возвращайте средства, да еще и улучшайте кредитный рейтинг.

Главное – выплатить долг до конца беспроцентного периода.

Вы уже представили себя обладателем заветной карточки, но внезапно банк отказал. Почему? Причин может быть несколько:

- официально не работаете, часто переходите с одной работы на другую;

- проработали менее 3 месяцев, проживаете далеко от банка, выпустившего карту;

- выплачиваете более 3 кредитов, в одиночку обеспечиваете семью;

- плохая кредитная история, не оплачивали коммуналку более полугода;

- по суду вас признали банкротом.

Исправить репутацию помогут микрозаймы. Их выдают даже не самым платежеспособным заемщикам. Вы не переплатите МФО, если отдадите долг раньше срока.

Условия выбора кредитки с cashback

Думаете, самое главное – размер кэшбэка? Нет. На выгодность влияют и другие факторы. Дороговизна обслуживания карточки, особые условия использования превращают cashback в пыль.

Какой должна быть идеальная банковская карта:

- За любые товары или услуги начисляется большой кэшбэк.

- Обслуживание бесплатно.

- Проценты на остаток насчитываются ежедневно.

- Размер ежемесячного кэшбэка не ограничен.

- Cashback выплачивается сразу реальными деньгами.

- Интернет-банкинг, СМС – бесплатны.

Увы, я не нашла такой карты. Но выбрала самые выгодные варианты из существующих и составила рейтинг для вас.

Процент возврата

Посмотрите, сколько дают за любые покупки, какие категории имеют повышенный кэшбэк. Бывает так, что с покупок у партнеров выплачивают 10 – 20 %, но цены там слишком высокие, да и обычно вы обходите стороной такие магазины.

Согласитесь, что возврат 20 % с ненужных покупок или 0,5 % за любые приобретения – это не слишком выгодное предложение для обычного потребителя.

Отследите расходы и проверьте, куда больше тратите. Выпускают специальные карты для путешественников, семьянинов (скидки, высокий процент возврата за еду, средства гигиены, бытовую химию).

Исключения

Банк может не возмещать траты по определенным категориям. Часто сюда относятся коммунальные услуги, переводы, телевидение. Список бывает длиннее. Раздутый кэшбэк сдувается под давлением исключений.

Как выплачивается cash back

Подумайте, что выгоднее: получить 50 призрачных баллов или 30 рублей, которыми можно распоряжаться как угодно? Фантики плохо.

То же самое касается месячного лимита на кэшбэк. Допустим, обслуживание карты стоит 1 200 рублей, а размер компенсации за месяц – не более 100 рублей. В плюсе явно не останетесь при таком раскладе.

Абонентская плата

Кредитки с опцией cash back бывают 3 видов:

- Бесплатные.

- Условно бесплатные. Нарушение условий делают карту платной. Обычно банк просит поддерживать неснижаемый остаток на счету (15 000 – 30 000 рублей) или тратить определенную сумму (3 000 – 30 000 рублей).

- Платные. Ежемесячно или ежегодно банк снимает деньги за свои услуги.

Самая выгодная карта необязательно должна быть бесплатной. Если кэшбэк покрывает стоимость обслуживания, да еще и копеечка на собственные радости остается, выбор сделан правильно.

Проценты на остаток

Обратите внимание, как капают денежки на счет. Если проценты высчитываются из месячного остатка, большой прибыли не ждите, а вот ежедневный учет – довольно выгодно.

Выбираем ежедневный процент на остаток. Прибыль увеличивается на 2 – 3 %.

Объясню на примере. Вы тратите средства, в конце месяца остается 10 000 рублей, сколько вы получите? Базовая ставка – 6 %. Получаем (10 000 рублей * 0,06) / 12 месяцев = 50 рублей в месяц. Это тот случай, когда проценты начисляются только на месячный остаток. Сумма бы получилась больше, если проценты начислялись и на те деньги, которые вы благополучно потратили. Чувствуете разницу?

ТОП-8 лучших кредиток с cashback

В 2018 году кредитную карту с кэшбэком готовы выдать 30 банков. И все громогласно обещают самые лучшие условия и сервис. Только мы устали от слов и хотим на деле ощущать выгоду.

Специально для вас я сделала обзор лучших карт, которые сберегут и приумножат капитал. Вам останется только выбрать вариант, подходящий характеру ваших расходов. Кто-то часто пользуется машиной, поэтому возврат 10 % за бензин – настоящий подарок, другие же любят вкусно поесть, и кэшбэк 5 – 15 % с ресторанов, кафе, супермаркетов – повод попробовать больше деликатесов.

#ВсеСразу Райффайзенбанка

Райффайзенбанк предлагает самую выгодную карту с условиями, которых нет у других банков. Слышали ли вы где-нибудь, чтобы за оплату штрафов, коммуналки и телекоммуникационных услуг возвращали деньги? Нет. А Райффайзен выплачивает 3,9 %. Согласитесь, так платить за воду, электричество, отопление интересней.

Кредитка подходит тем, кто тратит не менее 60 000 руб./месяц. За 3 года вам вернется 36 000 рублей.

Кэшбэк начисляется баллами. Каждые потраченные 50 рублей = 1 баллу. В личном кабинете на официальном сайте Райффайзенбанка их можно конвертировать в твердую валюту.

Подарки от Райффайзенбанка:

- на день рождение – 300 баллов,

- на Новый год – 200 баллов,

- за открытие счета – 300 баллов.

Банк не выплачивает более 1 000 баллов в месяц.

Кредитка бесплатная только первые 12 месяцев, далее она будет стоить 490 руб./год.

У вас есть 55 дней, чтобы вернуть деньги банку без процентов, пока льготный период не закончился. Будьте внимательны, иначе никакой пользы от бонусной программы.

Кредитный лимит устанавливается индивидуально, в зависимости от дохода. Максимально дают 600 000 рублей. Оставьте заявку на кредитную карту #ВсеСразу, это займет у вас меньше минуты.

Cashback Альфа-Банка

Кэшбэк от Альфа-Банка поможет автомобилистам спокойно бороздить дороги без переживаний за цену бензина. Почему? За топливо возвращается 10 %. Да и брать перекусы в контейнерах с собой необязательно, ведь за кафешки, рестораны банк щедро выплачивает 5 %. Ну, а если решили заказать что-нибудь с АлиЭкспресс или отовариться в продуктовом, вам компенсируют 1 % от стоимости.

Но в бочке меда найдется место и ложке дегтя, поговорим о минусах карточки:

- стоимость обслуживания 1 900 рублей/год;

- месячный лимит на кэшбэк 2 000 рублей;

- бонусную программу отключат, если расходы за месяц ниже 20 000 рублей.

За год вы можете получить 24 000 рублей, если будете активно пользоваться кредиткой.

Оформить Кэшбэк от Альфа-Банка можно по интернету или в ближайшем отделении.

Когда начисляется процент на остаток? Долгожданные 8 % вычисляются от той суммы, которая остается на счету в конце месяца. Например, к 10 000 рублей прибавится (10 000 * 0,08) / 12 месяцев = 66,6 рублей. Сильно заработать не получится.

Отсчет 2-месячного льготного периода начинается с первой покупки. Если вы не успеете отдать долг за 60 дней, придется выплачивать проценты по кредиту.

Мультикарта от ВТБ 24

Обычно раскрученные банки выпускают карты с плохими условиями, большими ожиданиями. Под звездочками, словом “до” прячутся условности, которые превращают карту в кусок пластика с высокой стоимостью.

Но финансовая организация ВТБ, объединенная с Банком Москвы и ВТБ 24, порадовала нас Мультикартой без годового обслуживания.

Преимущества:

- можно брать в кредит 50 000 – 1 000 000 рублей (лимит рассчитывается индивидуально по вашим доходам);

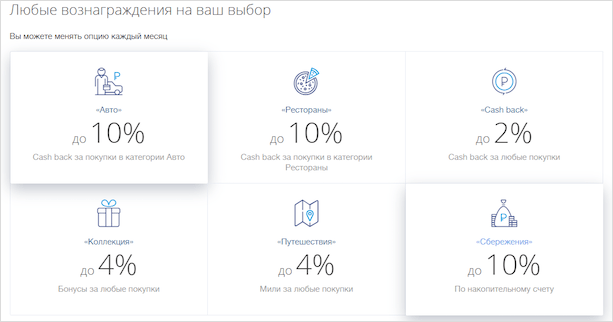

- категорию товаров или услуг выбираете самостоятельно из предложенных, меняйте их хоть каждый месяц;

- никакой комиссии за обналичивание средств;

- до 5 бесплатных карт одной семье.

После онлайн-оформления вам выдадут карту с максимальным 10 % кэшбэком в любой категории, который действует целый месяц.

Льготный период особый. Нужно погасить задолженность до 20-го числа следующего месяца, иначе прибавится 27,9 % годовых по кредиту.

ВТБ в рамках этой карты предлагает 5 бонусных программ. Выбирайте самую выгодную для себя, получайте баллы, обменивайте их на рубли в личном кабинете.

Автомобилистам понравится пакет “Авто”. От суммы, потраченной на парковку, заправку, возвращается 2 – 10 %. Если вы тратите до 15 000 рублей, банк начисляет 2 процента, а если более 75 000 рублей, то аж 10 %.

Про гурманов ВТБ тоже не забыл. Кушайте в ресторанах, кафе, отдыхайте в барах и получайте обратно 2 – 10 % на карту в конце месяца.

Бонусный пакет “Путешествия” для тех, кто хочет повидать весь мир. Где бы и что бы вы ни покупали, расплачиваясь карточкой, вам вернется 4 % милями.

У вас есть дети? Продукты, бытовая химия, средства личной гигиены – основная статья расходов? Тогда подключайте пакет “Оптимальный”. Кэшбэк за любые траты 4 %. От недельной закупки в супермаркете на сумму 6 000 рублей вернется (6 000 / 100) * 4 % = 240 рублей!

Хотите победить инфляцию, отложить копеечку на будущее? Воспользуйтесь пакетом “Сберегательный”. К 7 % на остаток прибавится еще 10 %. Единственный недостаток: процент высчитывается от оставшейся суммы на конец месяца, а не ежедневно.

Тинькофф Платинум

В интернете мне встречались отрицательные отзывы о кредитке Платинум. Внимательно изучив их, я поняла, что проблема не в Тинькофф и даже не в самой карточке, а в людях. Перед тем как брать кредитку и начинать ею пользоваться, нужно изучить условия. Идеальной карты нет, поэтому извлекайте пользу из того, что есть.

Несколько советов:

- не снимайте деньги, иначе сразу побегут 12,9 % годовых + комиссия за обналичивание;

- отключите страховку кредита, иначе каждый месяц к долгу будет прибавляться 200 – 300 рублей.

Карта Тинькофф оформляется онлайн. Никуда не нужно идти, курьер сам все принесет на дом.

Обслуживание стоит 590 руб./год, но сбить цену реально. Просто упорно не пользуемся картой после получения. Через месяц, а может быть, и раньше, вам позвонят и спросят: “Почему вы нигде не расплачиваетесь кредитной картой?” В ответ жалуемся на дороговизну кредитки. Оператор будет всячески убеждать, что у них дешевле – не сдавайтесь. Через 2 – 3 звонка вам снизят цену до 300 – 400 руб.

Беспроцентный период – 55 дней. Например, распечатали карту 3 апреля и до 27 мая нужно отдать долг. Иначе 12,9 % годовых начнут преследовать вас.

За потраченные 100 рублей возвращается 1 балл. Если не хотите пополнить счет мобильника, заходите в личный кабинет, конвертируете фантики в реальные деньги по курсу: 1 балл = 1 рубль.

Cashback до 30 % баллами за покупки в магазинах партнеров.

Visa Air от ЮниКредита

Летаете за рубеж 1 – 2 раза в год, но хотелось бы чаще? Кредитка Visa Air, выпущенная ЮниКредитом осуществит мечту. Покупайте в любом месте и получайте 2 % от стоимости чека милями и 3 % за АЗС, прокат автомобилей, отели. Так здорово. Не успел слетать в одно путешествие, как уже накопилось на другое.

За открытие карты ЮниКредит дарит 500 миль. Даже 6 % процентов на остаток капает милями.

Другие преимущества:

- страховка ВЗР оплачивается банком,

- услуга СМС-банк бесплатная.

Недостатки:

- годовое обслуживание 2 900 руб./год;

- комиссия за снятие и обналичивание средств 3,9 %.

Заказать карту у ЮниКредит может каждый человек старше 22 лет и с постоянным местом работы.

Не откладывайте путешествие надолго, ведь через 2 года все накопления сгорают.

“Польза Голд” от Home Credit

Польза Gold от Хоум Кредит подходит для повседневных приобретений. Заправка, поход в кафе, онлайн-шопинг быстро окупаются. Например, тратя 30 000 руб. в месяц, вы получаете обратно кэшбэком 1 200 руб., а за год – 14 400 руб. Неплохо, правда?

Маленькие недостатки:

- абонентская плата 990 руб./год;

- SMS-банкинг 59 руб./месяц;

- месячный лимит на cashback 2 000 – 3 000 баллов;

- кэшбэк начисляется баллами, а не деньгами;

- комиссия 4,9 % за обналичку в банкоматах других банков;

- беспроцентный период короче, чем у других банков – 51 день.

Почему стоит оформить “Пользу Gold” Хоум Кредит:

- кэшбэк приходит через 2 – 3 дня;

- cashback выплачивают за все, кроме переводов, обналички, азартных игр;

- от 100 баллов в подарок за покупки в Л’Этуаль, Дочках-Сыночках, Quelle, Tu-tu.ru;

- cashback до 10 %;

- заказать карту можно прямо из дома, оставив онлайн-заявку.

“Польза” Home Credit быстро окупается, если правильно пользоваться ею.

Карта рассрочки “Халва” от Совкомбанка

Халва – лучшая карта в плане кредитования. С вас не возьмут диких процентов, вы будете спокойно выплачивать долг равными суммами ежемесячно. В личном кабинете на сайте Совкомбанка всегда можно посмотреть размер задолженности и ежемесячного платежа.

Рассрочка оформляется только в магазинах партнеров. Сейчас Халва сотрудничает с 500 торговыми точками. Среди которых:

- М.Видео,

- Ситилинк,

- Юлмарт,

- Мегафон,

- Lamoda,

- Rendez-Vous,

- Пятерочка,

- 7 Eleven,

- Hoff,

- Askona.

С обновленной версией карты 2.0 покупать можно везде. К сожалению, только за собственные средства и без cashback.

Условия:

- кэшбэк 1,5 % выплачивается в следующем месяце;

- к просроченному платежу прибавляется 36 % годовых;

- за досрочное погашение никаких процентов, пени;

- срок рассрочки от 1 месяца до года;

- карта действительна 10 лет;

- 3 % процента на остаток начисляются ежедневно;

- месячный лимит cashback – 1 500 рублей.

Мне нравится, что у Халвы нет подводных камней. Вы платите по факту за вещи, которые реально купили.

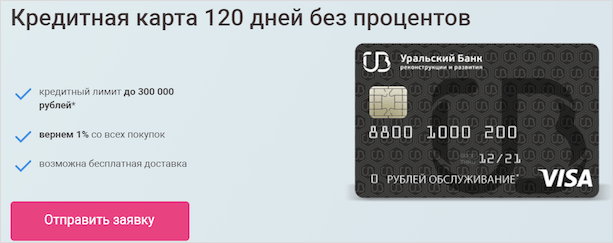

“120 дней без процентов” от Уральского банка реконструкции и развития

Кредитная карта “120 дней без процентов” Уральского банка – удобное, практичное решение. Cashback на все 1 % без ограничений. Если ежемесячно тратить на покупки 10 000 рублей, то за обслуживание кредитки не придется платить. А тем, кто пользуется ею в редких случаях и не тратит много, надо вносить абонентскую плату 150 рублей/месяц.

Беспроцентный период – 120 дней. Уникальное предложение, которое вы не найдете у других банков.

Кэшбэк начисляется рублями ежемесячно, а не фантиками, привязанными к магазинам-партнерам.

Еще о преимуществах:

- 3 дебетовые карты и 1 виртуальная в подарок;

- оптимальный кредитный лимит от 50 000 до 300 000 рублей;

- в личном кабинете на сайте, мобильном банке можно устанавливать лимит на расходы.

Карта “120 дней без процентов” доступна любому, кто имеет постоянную работу и возраст старше 21 года. Не спешите идти за картой в банк – закажите онлайн.

Наглядная таблица сравнения

Для того чтобы вам было проще, я сделала таблицу сравнения лучших банковских предложений. Смотрите, выбирайте и заказывайте самый выгодный для себя вариант.

| Название | Размер, вид кэшбэка | Процент на остаток | Абонентская плата |

| #ВсеСразу Райффайзенбанк Оформить |

50 руб. = 1 балл. 1 балл = 1 рубль. Лимит: 1 000 баллов в месяц. |

Нет. | 1 год бесплатно. Далее 490 руб./год. |

| Cashback Альфа-Банк | 10 % – заправка, 5 % – общепит, 1 % – другое. Лимит: 2 000 руб./месяц. |

8 % на остаток в конце месяца. | 1 900 руб./год. |

| Мультикарта ВТБ | 2 – 10 % – заправка, 2 – 10 % – общепит, до 4 % – другое, +10 % к накопительному счету. |

7 % на остаток в конце месяца. | Условно бесплатная. |

| Платинум Тинькофф | До 30 % у партнеров, 1 % за все. Начисляется в баллах. |

Нет. | 1 год бесплатно. Далее 1 490 руб./год. |

| Visa Air ЮниКредит | 3 % – отели, 3 % – прокат авто, 3 % – авиабилеты, 2 % – другое. Выплачивается милями. Лимит: 10 000 миль в месяц. |

6 % милями. | 2 900 руб./год. |

| Польза Голд Хоум Кредит | Начисление баллами. До 10 % у партнеров, 5 % – общепит, 5 % – заправка, 5 % – авиабилеты. |

Нет. | 990 руб./год. |

| Халва Совкомбанк | 1,5 % на все. | Нет. | Бесплатная. |

| 120 дней без процентов Уральский банк | 1 % на все без лимита. | Нет. | Условно бесплатная. |

| Двойной кэшбэк Промсвязьбанк | 10 % – общепит, 10 % – кинотеатр, 10 % – такси, 1 % – пополнение баланса кредитки, 1 % – другое. Лимит: 2 000 руб./месяц. |

Нет. | 990 руб./год. |

| Карта с большими бонусами от Сбербанка | 10 % – автозаправка и такси, 5 % – общепит, 1,5 % – покупки в супермаркетах, 0,5 % – остальное. |

Нет. | 4 990 руб./год. |

Хотите повысить кэшбэк? Тогда используйте для онлайн-покупок кредитку и кэшбэк-сервисы.

Как извлечь максимальную выгоду из кэшбэк-кредитки: лайфхаки

Кредитная карта в руках умельца может превратиться в сокровище.

Эти лайфхаки помогут вам увеличить прибыль:

- Зарплату, социальные выплаты и другие доходы переводите на дебетовую карту с процентом на остаток или банковский вклад. А в течение месяца за все платите кредиткой.

Прибыль: процент от вклада и cashback. Хорошее сочетание: “Космос” Хоум Кредита и Cashback Альфа-Банка.

- В путешествии пользуйтесь кредиткой. Из-за бронирования отелей, аренды автомобиля часть средств замораживают на карте как гарант. Процент на остаток не капает на деньги в заморозке.

Прибыль: процент на остаток + скидки, бесплатная зарубежная страховка + cashback. Вместе сочетаются: Visa Air ЮниКредит или All Airlines Тинькофф + Русский Стандарт “Банк в кармане”.

Пользуйте одновременно дебетовой картой с кэшбэком и кредитной, чтобы получать больше.

Заключение

Кредитная карта с кэшбэком – финансовая помощь. Кэшбэк помогает сэкономить, а процент на остаток – заработать. В обзоре я указала популярные выгодные кредитки. На самом деле их куда больше. Но нужны ли нам продукты малоизвестных банков с сомнительными условиями? Нет. Как только появятся более интересные, прибыльные карты, я напишу про них.

Какой картой вы пользуетесь сейчас? Готовы ли вы завести другую кредитку ради кэшбэка? Пишите комментарии. Буду рада узнать ваше мнение.

Хотите научиться финансовой грамотности и независимости? Подписывайтесь.

(8 голосов, средний: 4,25 из 5)

(8 голосов, средний: 4,25 из 5)

Отличный обзор, взял на заметку.

Я сейчас пользуюсь кредиткой ВТБ. Было 1,5 % кэшбэк, а сейчас 1%… Только если расплачиваешься телефоном будет 2% на все. Мой телефон, к сожалению, не поддерживает эту функцию. Вот ищу другой банк. Спасибо Вам огромное за обзор. Но пока не могу выбрать что-то подходящее для себя.

Таблица не завершена. Жаль что не указаны проценты по просроченной сумме. Это самое важное. На разных картах данный % варьируется от 19% до 29,9%. Читала вашу статью именно для этого. Но не увидела .

Отличная статья! По сравнительной таблице вообще сразу же видно, какая вам подходит оптимально. Задумываюсь, чтобы оформить себе с кэшбеком на авто и питание.. Сам использую тинькофф, но это как оказалось не самое выгодное предложение.