Здравствуйте, друзья!

По итогам 2017 года Сбербанк России может похвастаться укреплением своих позиций на рынке кредитных карт. Он увеличил свою долю на 3 пункта, и сейчас она составляет 45,6 %. Сбербанк устойчиво сохраняет лидерство. На 2-м месте расположился Тинькофф Банк, на 3-м – Альфа-Банк. Поэтому я не могла обойти стороной самого крупного игрока на финансовом рынке. Знакомьтесь, кредитная карта Сбербанка.

Содержание

Сегодня банк предлагает нам 5 видов кредиток:

- Классические.

- Золотые.

- Премиальные.

- Карты для путешествий.

- Карты для благотворительности.

Наибольшее распространение получили классические карты. С них мы и начнем наш обзор. Но ни в коем случае не обойдем стороной другие. Я – за альтернативный выбор.

Как оформить кредитку Сбербанка

Чтобы подать заявку на кредитную карточку, вы должны быть:

- в возрасте от 21 до 65 лет,

- иметь гражданство РФ,

- иметь постоянную регистрацию на территории России.

Если вы отвечаете предъявляемым требованиям, то переходите к следующему этапу – заполнению заявления-анкеты (образец есть на сайте банка). Это можно сделать 2 способами:

- При личном посещении одного из ближайших офисов Сбербанка.

- Через интернет на официальном сайте.

Заявление-анкета представляет собой документ на 6 листах. Вы можете его заполнить собственноручно или передать эти полномочия работнику банка, который с ваших слов сделает это в электронном виде. Из документов требуется только паспорт.

После одобрения заявки вы получаете кредитку и начинаете ею пользоваться. А вот как это делать правильно и эффективно мы поговорим далее.

Предодобренные карты: что это такое и как получить

Прежде чем я начну анализировать тарифы и условия пользования картой, надо разобрать 2 понятия, которыми оперирует Сбербанк:

- предодобренные или карты на специальных условиях,

- массовые или карты на стандартных условиях.

Меня заинтересовали предодобренные карты. Что это такое и как их можно получить? Вы можете рассчитывать на специальные условия, если:

- Получаете в Сбербанке заработную плату или пенсию на карту.

- Являетесь держателем дебетовой карточки.

- Есть открытые в Сбербанке вклады.

- Взяли потребительский кредит.

Например, спустя несколько месяцев после того, как я оформила дебетовую карточку, мне предложили получить кредитку на специальных условиях.

Что же это за условия? Я более подробно остановлюсь на них при рассмотрении тарифов. Но в общих чертах это:

- более низкая ставка за пользование кредитными средствами,

- повышенный кредитный лимит,

- бескомиссионное годовое обслуживание.

Тарифы и условия пользования классическими картами

В таблице покажу тарифы и условия для обычных и предодобренных карт Visa и MasterCard.

| Тарифы и условия | Массовое предложение | Предодобренное предложение |

| Льготный период | 50 дней | 50 дней |

| Кредитный лимит | До 300 000 руб. | До 600 000 руб. |

| Годовое обслуживание | 750 руб. | Бесплатно |

| Пополнение наличными | Без комиссии

(в устройствах самообслуживания и кассах банка) |

Без комиссии

(в устройствах самообслуживания и кассах банка) |

| Процентные ставки | 0 % (в льготный период)

27,9 % |

0 % (в льготный период)

23,9 % |

| Неустойка за несвоевременное погашение | 36 % | 36 % |

| Снятие наличных | 3 % от суммы, но не менее 390 руб. | 3 % от суммы, но не менее 390 руб. |

| Лимиты выдачи наличных | 50 000 руб. в сутки в банкоматах банка

150 000 руб. в сутки в кассах Сбербанка, банкоматах и кассах чужих банков |

50 000 руб. в сутки в банкоматах банка

150 000 руб. в сутки в кассах Сбербанка, банкоматах и кассах чужих банков |

Внимание – приятный бонус! Для клиентов, которые оформили кредитку на стандартных условиях в период с 1.01.2018 по 31.12.2018 гг. в 1-й год пользования картой обслуживание 0 руб.

Учимся грамотно пользоваться кредиткой Сбербанка

Как активировать и как пополнить карту

Вы получаете пластиковую карту с бумажным конвертом, в котором содержится ваш индивидуальный ПИН-код. Он необходим для идентификации при совершении операций через платежные терминалы в торговой сети или банкоматах.

Если вы оформляли кредитку непосредственно в Сбербанке и самостоятельно сформировали ПИН-код, то бумажного конверта уже не будет.

Проверьте информацию на лицевой стороне карты. Особенно обратите внимание на написание фамилии и имени. На обратной стороне в специальном поле поставьте подпись шариковой ручкой.

Специальных действий для активации кредитки не требуется. Это произойдет автоматически на следующий день после ее получения.

Сбербанк разрешает 3 способа внесения денег в счет погашения задолженности по кредитке:

- Перевод с зарплатной карты.

- Внесение наличных через банкоматы или работника в отделении банка.

- Банковским переводом по реквизитам карты.

По первым двум способам комиссия не начисляется.

Льготные условия кредитования на 50 дней

По кредитке установлен период времени, в течение которого вы можете пользоваться заемными деньгами без процентов. По классическим картам Visa и MasterCard – это 50 дней.

Как правильно пользоваться льготным периодом? Вы должны погасить полную сумму задолженности до даты платежа, которая указана в отчете по счету. Только в этом случае банк не начислит проценты. Если вы вносите только часть суммы в погашение долга, то платите за это рассчитанный для вас процент.

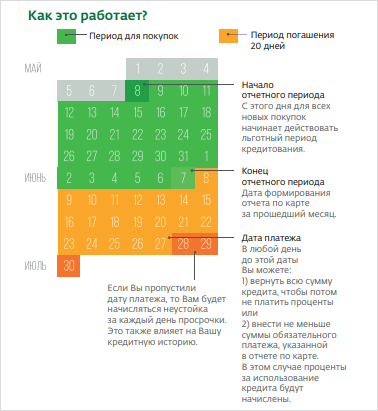

Расчет льготного периода лучше всего представлен в наглядной форме:

Льготный период действует не на все операции. Например, его не будет в следующих случаях:

- снятие наличных,

- операции в казино,

- безналичные переводы.

По этим видам операций проценты начисляются сразу.

Схема использования кредитных средств:

- Вы оплачиваете кредиткой покупки товаров и услуг или снимаете наличными. Лимит уменьшается на потраченную сумму.

- Вы вносите сумму в погашение долга целиком или по частям (но не менее минимального платежа). Доступный денежный лимит увеличивается, и вы снова можете им пользоваться.

На сайте Сбербанка действует удобный калькулятор, который наглядно показывает принцип действия карты со льготным периодом. Вы можете завести все свои покупки и посмотреть, сколько экономите на уплате процентов. Более подробно мы разбирались с калькулятором в статье о кредитных картах.

Разбираем понятие “обязательный платеж”

Будете вы погашать всю сумму долга целиком или по частям, решать только вам. Одно вы должны запомнить очень хорошо – сумма не должна быть меньше минимального обязательного платежа. Да, вы заплатите проценты, потому что не погасили весь долг, но:

- вы не попадете под санкции банка;

- сохраните чистой свою кредитную историю;

- возобновите в полном объеме кредитную линию, которую одобрил вам Сбербанк.

Итак, обязательный минимальный платеж – это:

- 5 % от суммы долга, но не менее 150 руб.

- Сумма превышения кредитного лимита.

- Проценты по кредиту, если вы не воспользовались льготным периодом.

- Комиссии, неустойки.

Если по каким-то причинам вы пропустили обязательный платеж, то он будет включен в следующий период, а также неустойка за его просрочку.

Увеличение кредитного лимита: стоит ли обращаться в банк

Банк для каждого клиента в индивидуальном порядке рассчитывает лимит денежных средств, которыми он может пользоваться. Эта сумма возобновляется каждый раз после погашения долга целиком или частично. В этом главное преимущество и отличие кредитной карточки от потребительского кредита.

На основе анализа вашей анкеты и собственных источников информации банк самостоятельно определяет ту границу, за которую вы не сможете переступить. Максимальная сумма по классическим картам Visa и MasterCard – 600 000 руб. Но часто она значительно меньше.

Как увеличить кредитный лимит? Это делает только банк по совокупности факторов, характеризующих вас как надежного плательщика. К сожалению, заявки от граждан на увеличение лимита банк не рассматривает.

Как закрыть кредитную карту

Процедура закрытия кредитной карточки простая. Необходимо:

- Подать в отделение банка, где получали кредитку, заявление на отказ от дальнейшего ее использования.

- Погасить имеющиеся задолженности.

- Вернуть по требованию банка карту, т. к. она является его собственностью.

Закрытие счета происходит по истечении 30 дней после возврата карточки.

Порядок погашения задолженности

При рассмотрении кредитной карты Тинькофф Банка одним из ее недостатков было отсутствие на сайте информации о порядке погашения задолженности. Считаю это серьезным упущением. У Сбербанка представлена очередность погашения. В первую очередь деньги направляются на уплату:

- просроченных процентов,

- просроченной суммы долга,

- суммы превышения кредитного лимита,

- неустойки за несвоевременное погашение и др.

Полный список есть на сайте Сбербанка.

Обращаю ваше внимание еще на один важный момент. Банк имеет право без дополнительного согласия клиента списывать с карты суммы:

- зачисленные как суммы по спорным операциям, а потом признанные банком необоснованными;

- зачисленные по ошибке;

- платы за обслуживание карты.

В результате такого списания на карте может возникнуть минус. Его нужно как можно быстрее ликвидировать. Это так называемый технический овердрафт. Я рассказывала о нем подробно в статье об овердрафте и его грамотном использовании.

Ограждаем себя от чрезмерных трат

Сбербанк дает право клиенту установить индивидуальные лимиты по некоторым операциям:

- на ежемесячное снятие наличных,

- на оплату товаров и услуг с помощью кредитных средств,

- в ряде зарубежных стран.

Считаю, это очень удобным сервисом. Если вы не уверены в том, что сможете контролировать свои расходы по кредитке, доверьте это банку. Чтобы подключить ограничения по операциям, надо подать заявление.

Другие предложения по кредиткам от Сбербанка

Кроме классических карт, Сбербанк предлагает оформить еще и другие. Возьму для обзора некоторые из них.

Золотые (Visa и MasterCard)

Годовое обслуживание составляет 3 000 руб. (для массового предложения) и 0 руб. (для предодобренного предложения).

Отличие золотых карт от классических в основном состоит в увеличенном лимите на снятие наличных:

- 100 000 руб. в банкоматах банка,

- 300 000 руб. в кассах Сбербанка, банкоматах и кассах чужих банков.

Премиальные (Visa Signature и MasterCard World Black Edition)

Годовое обслуживание – 4 900 руб.

Процентные ставки за пользование кредитом:

- 0 % в льготный период,

- 21,9 % (по предодобренным картам),

- 25,9 % (по массовому предложению).

Дополнительное требование к заемщику, которое касается трудового стажа. Он должен быть не менее 1 года. А на на текущем месте работы – не менее 6 месяцев.

Дополнительные привилегии:

- скидка до 12 % на отели при бронировании на сайте Agoda,

- скидка до 35 % на аренду автомобилей на сайте Avis,

- бесплатный интернет за границей от Билайн и МТС (14 дней) и др.

Классическая карта Visa “Аэрофлот”

Карта для путешественников, потому что помогает накапливать мили в обмен на любые покупки. 1 миля = 1 рублю. При оформлении вы сразу получите 500 приветственных миль. Потом с каждых потраченных 60 руб. получаете бонусные баллы (мили). Обменивайте мили на полеты авиакомпанией Аэрофлот и товары/услуги партнеров.

Стоимость годового обслуживания – 900 руб.

Достоинства и недостатки

У Сбербанка много лояльных клиентов и столько же недоброжелателей. Я не отношусь ни к одним, ни к другим. Для себя выделила ряд достоинств кредитки, которые могли бы меня привлечь в лагерь сторонников Сбербанка. Но есть и недостатки, которые объясняют недовольство противников.

Итак, достоинства:

- Льготные условия клиентам, которые имеют возможность оформить предодобренные карты (бесплатное обслуживание, пониженная ставка, повышенный кредитный лимит).

- Возможность оформить карту онлайн. Однако получить ее все равно придется в банке.

- 1 год бесплатного обслуживания в случае, если успеете оформить карту в 2018 г. (для обычных клиентов).

- Довольно высокий кредитный лимит (до 600 000 руб.)

- Разветвленная сеть банкоматов и отделений по всей стране. Они практически на каждом углу.

- Удобный интерфейс мобильного приложения.

Недостатки:

- Много нареканий по отзывам клиентов на бюрократию, нерасторопность при решении вопросов и проблем.

- Снять деньги можно, но под немаленький процент (3 %).

- Большие очереди к банкоматам (сказывается титул “самый большой банк России”). С другой стороны, кредитка не предназначена для снятия наличных.

- Малопривлекательная программа лояльности “Спасибо” от банка. Начисленные баллы представляют собой виртуальные рубли, которые можно потратить только у партнеров банка.

- Кэшбэк с покупок, оплаченных банковской картой, составляет всего 0,5 %. У других банков более заманчивые предложения.

- Нет специальных предложений для молодежи и пенсионеров.

Это далеко не весь перечень плюсов и минусов, но они уже относятся в целом к понятию “кредитная карта”. Например, такой недостаток как соблазн бесконтрольного пользования чужими деньгами. Или преимущество карты перед обычным кошельком. Считаю нецелесообразным их здесь рассматривать, потому что они характерны для всех банков.

Заключение

По моему мнению, Сбербанк на сегодняшний день не проводит активную политику по привлечению новых клиентов или по повышению заинтересованности старых в своих банковских продуктах. Это происходит по той простой причине – банк в них (т. е. новых клиентах) не особо и нуждается.

В это время более мелкие игроки не слезают с экранов телевизора, пытаясь привлечь наше внимание новыми предложениями. А Сбербанк стабильно, из года в год, занимает свое 1-е место на рынке. К чему я веду? Да к тому, что ожидать от него каких-то супервыгодных условий, наверное, не стоит. Но многих банк привлекает своей стабильностью, государственной гарантией и именем.

А что нужно вам?

Подписывайтесь на блог iklife.ru и делитесь своим мнением в комментариях.

(6 голосов, средний: 4,33 из 5)

(6 голосов, средний: 4,33 из 5)

…опыт общения с кредитными предложениями Сбербанка в моем регионе убедил меня в одном- полное надувательство и муфлеж ; использовать можно лишь в форс-мажоре с возвратом всей суммы в течении беспроцентного времени пользования ; всё остальное на собственное разорение !!!

Какие теперь предложения для пенсионеров, когда карты выдают до 65 лет???