Здравствуйте, друзья!

С июля 2020 года все регионы Российской Федерации могут ввести на своей территории специальный налоговый режим “Налог на профессиональный доход”. В качестве эксперимента с 1.01.2019 он действует в 4 регионах. С января 2020 г. к ним добавились еще 19. С июля 2020 г. эксперимент может распространиться по всей стране. Разберем, что такое самозанятость, для кого она применяется и как ее оформить.

Содержание

На конец 2019 г. число зарегистрированных самозанятых превысило 330 тыс. человек, а к марту 2020 г. уже более 500 тыс. граждан получили новый статус. Тенденция однозначная. Но не все еще знакомы с особенностями режима. На сегодня у него есть много плюсов. Как и в любом эксперименте, условия могут измениться. Это является одним из сдерживающих факторов по более быстрому выходу из тени населения, работающего на себя. Для тех, кто уже готов к легализации, я подготовила эту статью.

Что такое и где применяется особый налоговый режим

Понятия самозанятости в законодательстве нет. Есть специальный налоговый режим “Налог на профессиональный доход”, который описан в законе № 422-ФЗ от 27.11.2018. Физических лиц, которые на него перешли и стали платить такой налог (для краткости НПД), называют самозанятыми.

Самозанятость – это особый налоговый режим для людей, которые работают сами на себя, не имеют работодателя, не нанимают работников по договорам.

До введения в действие эксперимента под самозанятыми налоговая служба понимала репетиторов, нянь, гувернанток, уборщиков и сиделок. Для них действовали особые условия, по которым в случае легализации деятельности они освобождались от уплаты налогов. Нужно было подать уведомление в налоговую инспекцию, чтобы воспользоваться льготой. Но в 2020 г. кредитные каникулы отменили и эти люди должны выбрать для себя удобный вариант: уйти в тень, платить 13 % НДФЛ со своих доходов или стать плательщиками НПД.

На момент написания статьи (июнь 2020 г.) всего 23 региона подключились к эксперименту. С июля имеют право, но не обязаны это сделать и все остальные территории РФ. Срок действия эксперимента – до 2028 года. В течение этого времени в закон не будут вноситься изменения в части налоговых ставок и предельных сумм дохода. Регистрация в качестве самозанятого или переход с одного налогового режима на другой – дело добровольное. Главное – отвечать требованиям закона.

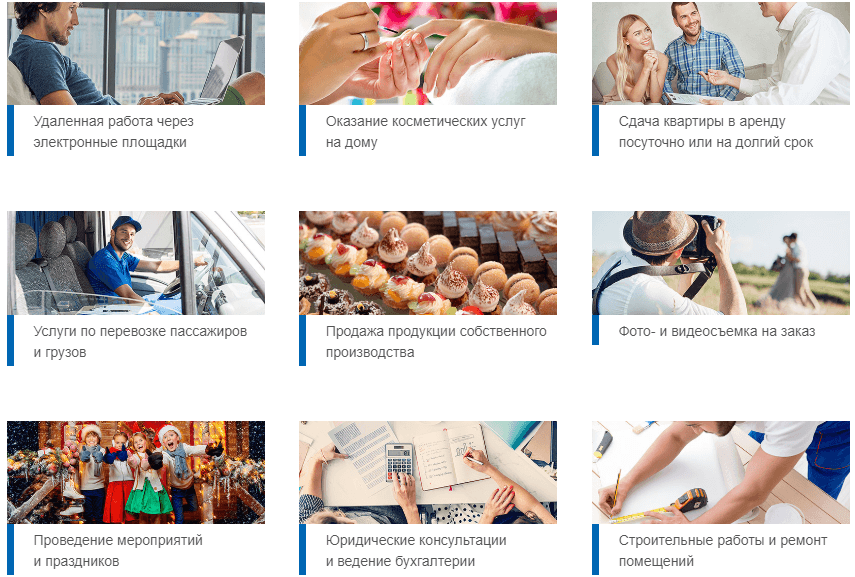

Официального списка видов деятельности, которые подпадают под действие закона, нет. На сайте налоговой службы даны примеры, когда налогоплательщики могут оформить спецрежим. Но они не ограничиваются только этим перечнем. НПД платят и при других видах деятельности, если они не подпадают под ограничения. Например, можно заняться:

- типографскими услугами;

- уходом за детьми, пожилыми людьми или больными;

- репетиторством;

- помощью по дому и пр.

Кто может стать самозанятым

Основные формы самозанятости:

- Частное (физическое) лицо без ИП.

- Самозанятый ИП.

Общие требования

Гражданин РФ или стран ЕАЭС может стать плательщиком НПД, если:

- Осуществляет свою деятельность на территории РФ из списка участвующих в эксперименте. Причем человек может либо сам находиться в таком регионе, либо выполнять работы для физических лиц и компаний из таких регионов. Оформление самозанятости доступно и гражданам Беларуси, Армении, Киргизии и Казахстана, если они сотрудничают с заказчиками из российских областей, где действует спецрежим.

- Ведет свою деятельность один, без привлечения наемных работников.

- Возраст – с 14 лет при условии согласия родителей, эмансипации или регистрации брака. С 18 лет дополнительных условий нет.

- Доход не превышает 2,4 млн рублей в год. При этом неважно, ежемесячно самозанятый получает выручку или нет. Нет дохода – нет налога.

- Получает доход только в денежной форме.

Законом установлены виды деятельности, занятия которыми не позволяют человеку получить статус самозанятого:

- реализация подакцизных товаров и товаров, подлежащих маркировке;

- перепродажа товаров;

- добыча и реализация полезных ископаемых;

- доставка товаров, за исключением случаев, когда компания обеспечивает курьера кассовым аппаратом для приема платежей от клиентов;

- сдача в аренду недвижимости и транспортных средств, за исключением жилых помещений;

- оказание услуг своим бывшим работодателям, если с даты увольнения прошло менее 2 лет;

- арбитражное управление, деятельность медиатора, нотариуса, оценочная и адвокатская деятельности.

Работа по найму не является препятствием для регистрации самозанятости. Можно успешно совмещать два вида деятельности. Например, человек работает в редакции журнала, а в свободное время подрабатывает копирайтером в интернете. В первом случае налоги платит работодатель, во втором – сам налогоплательщик.

Самозанятость и ИП

Отдельного разговора заслуживает совмещение ИП и самозанятости. Работают все те же ограничения, представленные выше. Но чтобы перейти на спецрежим, индивидуальный предприниматель должен отказаться от используемого им налогового режима, потому что совмещать сразу два не получится.

Потребуется уведомить налоговую службу о переходе на уплату НПД. Срок – 1 месяц с момента регистрации в качестве налогоплательщика НПД. Если предприниматель не уложился в срок, то у него аннулируют статус самозанятого и он вернется к своему прежнему налоговому режиму.

Сходство всех форм самозанятости:

- получать деньги от клиентов можно любым способом: наличкой, на банковскую карту, счет в банке, электронный кошелек, для этого не нужен кассовый аппарат;

- все доходы необходимо фиксировать в приложении “Мой налог”;

- для каждого клиента надо выписать чек, это делается автоматически из приложения;

- уплачивается ежемесячно только один налог – НПД;

- не надо сдавать налоговую отчетность, вести бухгалтерию;

- нет обязательных взносов, которые у обычного ИП составляют 40 874 руб. в год плюс 1 % с дохода, превышающего 300 тыс. руб.

Отличия ИП от самозанятого ИП:

- ИП платит страховые взносы независимо от того, есть выручка в этом месяце/году или нет. Самозанятый не платит ничего, если нет дохода.

- ИП могут нанимать сотрудников, самозанятый ИП – нет.

- У ИП другие суммы ограничения дохода. Например, на УСН – до 150 млн руб., патенте – до 60 млн руб. На ОСН, ЕНВД – любая сумма. Самозанятый ИП должен зарабатывать не более 2,4 млн руб.

- ИП обязаны использовать онлайн-кассы почти без исключения. Самозанятый ИП работает без кассы, выписывает чеки из приложения “Мой налог”.

Процедура регистрации в качестве самозанятого

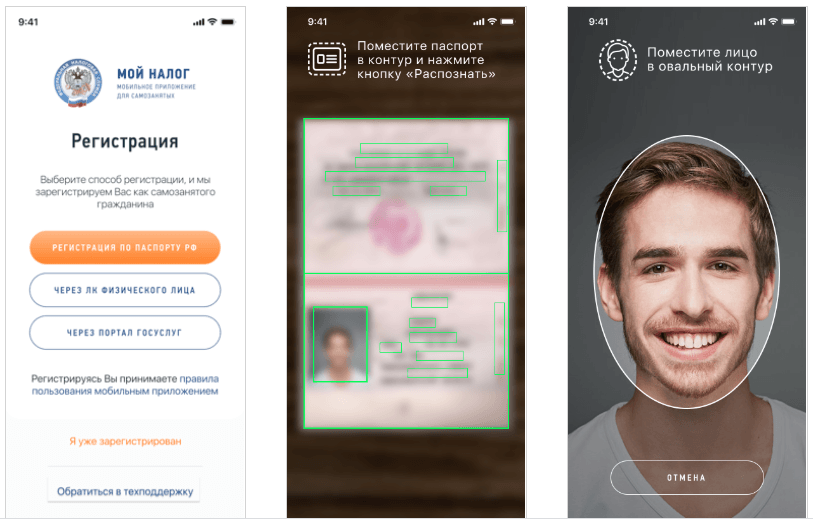

Регистрация в специальном налоговом режиме простая и не занимает много времени. Рассмотрим способы.

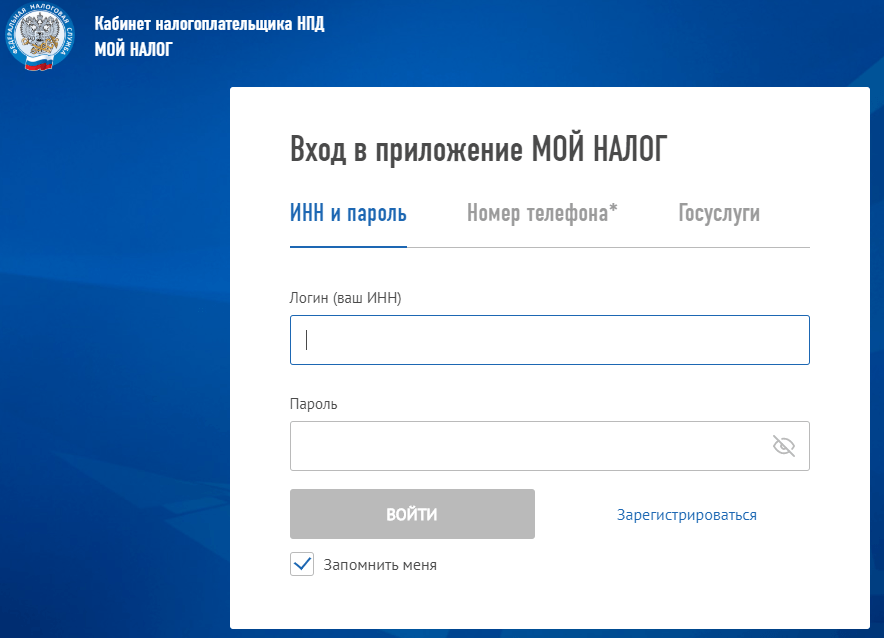

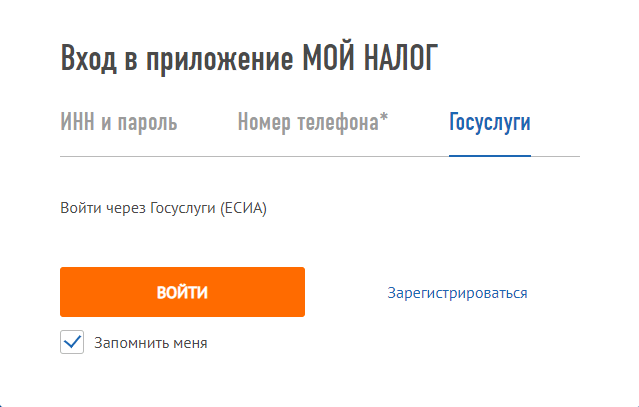

- Мобильное приложение для смартфона или веб-версия приложения “Мой налог”.

- Банки, но не все, а которые есть в списке на сайте налоговой службы. Среди них Сбербанк, ВТБ, Альфа-Банк, Тинькофф Банк и др.

- Личный кабинет налогоплательщика НПД. Находится по ссылке.

Для регистрации через “Мой налог” понадобятся только паспорт и фотография, которую можно сделать самостоятельно с помощью своего смартфона. В личном кабинете налогоплательщика НПД нужен ИНН. Если войти через портал “Госуслуги”, то никаких документов не потребуется.

Заявка на получение статуса самозанятого проверяется налоговой службой несколько дней, после чего приходит подтверждение или отказ в регистрации с обоснованием.

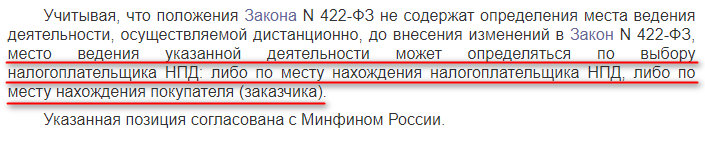

Для оформления статуса самозанятого необходимо выбрать регион деятельности. Обратите внимание, что это должна быть территория, которая участвует в эксперименте. Но при этом налогоплательщик не обязан там проживать. Например, фрилансер из Ивановской области имеет полное право выбрать в качестве региона своей деятельности Москву, если хотя бы один из его заказчиков оттуда.

И обратная ситуация. Если налогоплательщик проживает в регионе, участвующем в эксперименте по уплате НПД, а работает с клиентами из областей, которых пока нет в списке, он может выбрать при регистрации статуса свое место проживания. Об этом есть письмо ФНС № СД-4-3/23424@ от 18.11.2019 с разъяснением.

Механизм работы самозанятого с клиентом

Механизм работы в статусе самозанятого, как и регистрация, очень простой:

- При получении денег от клиента любым способом операцию надо занести в приложение “Мой налог”. Для этого нужно выбрать вкладку “Новая продажа” и ввести данные о сделке: сумму, наименование (например, “Разработка сайта”, “Написание статьи в блог”, “Изготовление торта” и пр.). Необходимо выбрать статус клиента: физическое или юридическое лицо. Для ИП и юрлиц потребуется заполнить их ИНН и наименование организации.

- После внесения данных нажмите на кнопку “Выдать чек”. Программа его сформирует автоматически.

- Чек необходимо передать клиенту любым удобным способом: распечатать и вручить лично, отправить через мессенджеры, в соцсетях или по электронной почте, дать QR-код для сканирования.

Несколько слов об отношениях самозанятого и заказчика, которым выступает ИП или юридическое лицо. За работу с человеком в статусе самозанятого не нужно уплачивать НДФЛ и страховые взносы. Налогоплательщиком в данном случае является сам самозанятый. Для компаний такая форма сотрудничества является более выгодной.

Чтобы правильно оформить деловые отношения, надо запросить с работника справку о постановке на учет в качестве плательщика НПД.

При заключении договора с самозанятым необходимо предусмотреть следующие пункты:

- исполнитель является плательщиком НПД;

- исполнитель обязан предоставлять чек заказчику после расчетов по договору;

- исполнитель обязан известить заказчика об изменении своего статуса.

Как рассчитать и когда платить налог

Разберем, что является налоговой базой для расчета налога на профессиональный доход, какие ставки существуют, когда и как платить.

Налоговая база

Налоговой базой считается профессиональный доход, полученный от реализации товаров, работ или услуг.

Профессиональный доход – это доход от использования имущества (сдача в аренду жилых помещений), а также от деятельности, при ведении которой физическое лицо не имеет работодателя и не нанимает сотрудников.

Налогоплательщик имеет право уменьшить налоговую базу в расчетном периоде за счет возврата ранее полученных сумм (например, при отказе от товара, работы или услуги со стороны заказчика) или ошибочно внесенной сделки в приложение “Мой налог”. Налог автоматически пересчитается.

НПД заменяет следующие платежи:

- НДФЛ с тех доходов, которые подпадают под уплату НПД.

- НДС, за исключением НДС по ввозимым в Россию товарам.

- Страховые взносы во внебюджетные фонды.

Налоговые ставки

Действуют 2 налоговые ставки:

- 4 % – с доходов от реализации товаров, работ, услуг физическим лицам.

- 6 % – с доходов от реализации товаров, работ, услуг юридическим лицам и ИП.

До конца эксперимента, т. е. до 2028 года, размер ставок меняться не будет. Если в календарном месяце не было доходов, ничего платить не надо.

Налог рассчитывается суммарно от видов деятельности, облагаемых по ставкам 4 и 6 %.

Например, физическое лицо за месяц выполнило следующие работы:

- изготовление торта частному лицу – 10 заказов на общую сумму 20 000 руб.;

- изготовление кондитерских изделий для корпоративного праздника ООО “XXX” – один заказ на 30 000 руб.;

- проведение обучения по выпечке для кондитерской, зарегистрированной на ИП, – 2 мастер-класса на общую сумму 10 000 руб.

Сумма налога = 20 000 * 4 % + (30 000 + 10 000) * 6 % = 3 200 руб.

Сроки и способы оплаты

Налоговым периодом является один календарный месяц. Особые правила действуют для первого и последнего месяцев (в случае снятия с учета):

- Первый налоговый период считается со дня постановки на учет до конца месяца, следующего за месяцем регистрации налогоплательщика. Например, вы оформили новый статус 20 июня 2020 г. Первый налоговый период будет действовать до 31 июля 2020 г.

- Последний налоговый период считается с начала месяца, в котором налогоплательщик был снят с учета до дня этого снятия.

Налоговая служба самостоятельно вычислит НПД, подлежащий уплате, на основе сведений, которые налогоплательщик внес в течение календарного периода. Известит о сумме через приложение “Мой налог” не позднее 12-го числа месяца, следующего за отчетным.

Срок уплаты налога – не позднее 25-го числа месяца, следующего за отчетным. Если сумма окажется меньше 100 руб., то ничего платить не надо. Она будет учтена в следующем налоговом периоде и просто прибавлена к новой. За просрочку начисляется пеня.

Способы оплаты:

- банковской картой из приложения “Мой налог”;

- по квитанции, выписанной в приложении;

- настроить автоматический перевод в приложении.

Налоговый вычет

Каждому самозанятому государство предоставляет налоговый вычет в размере 10 000 руб. Но он не выдается налогоплательщику, на эту сумму постепенно уменьшается налог на профессиональный доход.

Особенности:

- Вычет дается один раз при регистрации.

- Не нужно подавать заявление в налоговую инспекцию. Она сама учтет вычет при начислении налога.

- Вычет снижает ставки до 3 % при получении денег от физлиц и до 4 % – от юрлиц и ИП.

- В приложении “Мой налог” плательщик сразу увидит, сколько он уже исчерпал вычета, а сколько осталось. После того как все 10 000 руб. будут учтены в НПД, ставки вернутся к прежним размерам.

- Вычет не сгорает в течение года, неиспользуемый остаток переносится на следующий и так далее годы.

Плюсы и минусы налогового режима

Как и у любого налогового режима, у экспериментального есть свои плюсы и минусы. Мы их уже все рассмотрели в статье, но пусть будут в одном месте.

Плюсы:

- легализация своего бизнеса без боязни проверок и санкций со стороны налоговой службы;

- можно совместить ИП и самозанятость;

- не надо вести бухгалтерию и подавать декларации;

- не надо покупать контрольно-кассовые аппараты для получения денег от клиентов;

- уплачивается только один налог по низким ставкам 4 и 6 %;

- страховые взносы во внебюджетные фонды не уплачиваются;

- получение налогового вычета в размере 10 000 руб.;

- простые регистрация и механизм работы с заказчиками через приложение;

- подходит для безработных граждан, женщин, пенсионеров, можно совмещать с другой работой;

- с НПД есть отчисления на обязательное медицинское страхование, поэтому плательщик имеет полное право пользоваться своим полисом ОМС и получать бесплатные медицинские услуги;

- возможность получить статус гражданам других государств, если они работают с клиентами из России.

Минусы:

- есть ограничения по видам деятельности и доходу;

- нельзя нанимать сотрудников;

- нельзя работать с бывшим работодателем, если со дня увольнения не прошло двух лет;

- нет отчислений в пенсионный фонд, придется копить на пенсию самостоятельно;

- режим пока действует до 2028 года, что будет с ним потом – неизвестно.

Заключение

Перечисленные мной в конце статьи плюсы пока перекрывают минусы. Единственный фактор, все еще сдерживающий широкое распространение режима на всех самозанятых граждан в России, – это ограничение срока действия эксперимента. Наша национальная традиция, которую власти только укрепляют с каждым годом – не доверять правительству, ждать от него ужесточения условий, санкций и других методов “закручивания гаек”.

Но нелегально вести бизнес домашним кондитерам, мастерам по маникюру, репетиторам, нянечкам, фрилансерам и прочим самозанятым людям, я думаю, с каждым годом будет все сложнее и сложнее. Государство нуждается в поступлениях в бюджет. Если их не может дать реальный сектор экономики, будут трясти теневой.

Что думаете о новом спецрежиме? Стоит переходить на него или нет?

С уважением, Чистякова Юлия

Скажите пожалуйста, если я алименщик и не работаю официально, будет ли считаться мой доход от самозанятости моей официальной зарплатой и %от этого считаться аоиментами

Доход от самозанятости это официальный ваш доход. Другое дело, что он не постоянный, поэтому процент алиментов установить и взыскать сложно. В этом случае суд назначает алименты в твердой денежной сумме

То есть если мне на карту Сбер регулярно поступают перечисления от мужа, еще какие-либо бытовые переводы, они не будут считаться теневым доходом? штрафами не обложатся? Или налоговая все-таки проверяет это всё? И еще имеет ли смысл завести отдельную карту для самозанятости?

Нет, такие переводы не считаются теневым доходом. Но имейте в виду, что есть случаи, когда банк блокирует карту до тех пор, пока владелец не докажет, что регулярные поступления это не его доход. Моя знакомая делает на дому маникюр. Ей каждый день на карту поступали от клиенток деньги. Сбербанк заблокировал карту и потребовал документы, доказывающие, что эти поступления не связаны с получением дохода.

Нужно ли заводить отдельную карту для самозанятости? Необходимости нет, только если вам для удобства лучше отделить мух от котлет. Если сами путаться не будете, то и заводить не надо

Большое спасибо за ответ

Я ИП работаю в коллективном саду пять летних месяца т.е с мая по октябрь у меня в ассортименте есть пиво работаю одна подхожу ли япод статус самозанятность,

Здравствуйте. Скажите пожалуйста может ли пенсионер оформить самозанятость и будут ли ему платить пенсию?

добрый день! у меня всего 2 вопроса по данной теме:

1. Будет ли учитываться трудовой стаж в статусе самозанятого?

2. Нужно ли заключать договора о предоставляемых услугах, т.е. между смозанятым и тем кому эти услуги оказываются? ( например: юрист оказывает юридическое услуги физ лицу. В данном случае, между юристом и физ. лицом должен будет заключаться договор? и Нужно ли будет данный договор хранить для отчета перед налоговыми органами?)

Или в данные договорах нуждаются только участники договора, а налоговым органам данные договора вообще не нужны?

1. В трудовой стаж работа самозанятым не учитывается.

2. Налоговым органам договоры от самозанятого не нужны.

Статья написано поверхостно. Ничего не сказано про расходы. Поставьте себя наместо самозанятого и возникнут вопросы. Не из воздуха же делаются упомянутые вами торты и кондитерские изделия? Ни слова не сказано, учитываются ли расходы и как?

Сергей, вы, видимо, путаете статусы самозанятого и ИП. При расчете налога у ИП учитываются расходы. У самозанятого расходы не учитываются при начислении налога. Вы платите ежемесячно процент с выручи и ВСЁ. Думаю, что самозанятые кондитеры при изготовлении своих изделий все расходы уже учли в цене, по которой они вам продадут продукцию. Но в статье речь идет о получении статуса самозанятого и уплате налога. Расходы в этом контексте совсем не при чем

Будет ли входить период самозанятости в трудовой стаж и учитываться при начислении пенсии?

Нет, к сожалению, не будет. Вы не платите взносы в ПФР и годы работы в статусе самозанятого не входят в страховой стаж

У меня есть основная работа, где я собираю платежи за аренду земельных участков и предоставляю услуги арендаторам в оплате аренды. Они перечисляют мне платеж на карту, а я со своей карты через Сбер Онлайн оплачиваю арендную плату и отправляю им чек. Не будут ли у меня снимать налог и с этих сумм, которые мне приходят на оплату аренды.

Налог начисляется только на суммы, которые вы сами указали в приложении «Мой налог». Сам банк ничего не будет снимать.