Здравствуйте, друзья!

Кредиты в микрофинансовых организациях берут не от хорошей жизни и в основном тогда, когда никакие другие способы достать деньги не помогли. Студенты, пенсионеры, люди без официальной работы или с маленькой зарплатой чаще других становятся клиентами МФО. Как следует из информационно-аналитического материала Центробанка, на фоне роста объемов микрокредитов растет и доля просроченной задолженности – с 26,5 в 2018 г. до 28 % в 2019 г. Поэтому рассмотрим в этой статье актуальный вопрос, что будет, если не платить микрозаймы.

Содержание

Действия МФО по взысканию долга

Я не буду анализировать причины, по которым люди влезают в долги, а потом их не выплачивают. Иногда доходит до абсурда, когда “герои нашего времени” гордятся тем, что кинули МФО, рассказывают об этом на форумах и в комментариях к тематическим статьям. Не исключаю, что и после этой будут аналогичные опусы “суперзаемщиков”. Мое личное мнение: если вы взяли чужие деньги с намерением их не возвращать, то вы вор и место ваше в тюрьме.

Но статья не для этих героев, а для людей, которые попали в трудную жизненную ситуацию и ищут информацию о том, какие последствия их ждут, если они не вернут вовремя займы.

Штрафные санкции

МФО – это такая же кредитная организация, как банк. Она только специализируется на выдаче в долг небольших сумм и на короткий срок. Но основные принципы кредитования остаются неизменными:

- долг надо вернуть;

- вернуть в полном объеме и точно в срок.

Если нарушается хотя бы один из принципов, МФО имеет все законные основания применять к неплательщику штрафные санкции. С 2019 г. внесены существенные изменения в деятельность микрофинансовых компаний. Ограничены процентные ставки, возникла обязанность рассчитывать показатель долговой нагрузки (ПДН) для каждого заемщика и увеличивать свой капитал, если ПДН больше 50 %.

Коснулись законодатели и штрафных санкций. Суммарные выплаты заемщика, включающие тело кредита, проценты и штрафы, не могут быть больше 1,5-кратного увеличения суммы первоначального займа. Например, клиент взял микрокредит в размере 20 000 руб. Следовательно, его долг с учетом всех процентов и штрафов, если он его просрочит, не может быть больше 30 000 руб.

Перед тем как оформить заем в МФО, рекомендую прочитать условия или правила кредитования. Они должны быть в обязательном порядке на официальном сайте, если вы выбирали организацию по алгоритму из нашей статьи.

Например, в Общих условиях МФК “Займер” четко написано, что в случае возникновения просрочки со следующего дня начисляются:

- 1 % в день от суммы задолженности;

- пеня в размере 20 % годовых на непогашенную часть суммы основного долга.

Такие же условия действуют и в МФК “Мани Мен”.

В “еКапуста” по просроченной задолженности продолжает начисляться 0,99 % за каждый день пользования кредитом до момента его погашения. Штрафы и пени не взимаются.

Взыскание силами МФО

МФО имеют право на взыскание задолженности всеми законными способами, в том числе передачей долга коллекторским агентствам и подачей судебного иска. Но в перечисленным двух способам организация не заинтересована. Коллекторы покупают долги с существенным дисконтом, а суд – это большая трата времени, хотя в большинстве случаев проигравшим будет именно заемщик.

Поэтому МФО стараются вернуть долг собственными силами. В 2019 г. масштабы самостоятельной работы с проблемной задолженностью выросли. Это отмечает в своем аналитическом отчете Центробанк. Связывает со снижением экономической выгоды от передачи задолженности профессиональным взыскателям.

Стандартные приемы, которые применяют МФО для возврата долга:

- психологическое давление на заемщика (звонки, СМС);

- предложения воспользоваться пролонгацией за отдельную плату;

- реструктуризация задолженности.

Передача долга коллекторам

Несмотря на снижение общего количества обращений к коллекторам, этот способ все еще распространен среди МФО. В основном среди тех, кто не имеет собственных служб по взысканию задолженности.

Деятельность коллекторских компаний регламентируется федеральным законом № 230. Знать его основные положения обязаны не только работники таких организаций, но и потенциальные клиенты, т. е. заемщики. Профессиональные коллекторы, которые работают в серьезных и крупных компаниях, никогда не будут расписывать стены подъезда угрожающими надписями, названивать работодателям и донимать пожилых родственников. У них есть законные способы взыскания:

- Личные встречи и телефонные переговоры (есть ограничения по времени, количеству, форме общения и пр.).

- Текстовые сообщения (почта, СМС).

- Предоставление льготных условий для погашения, например, рассрочка. Некоторые даже списывают часть долга, если заемщик соглашается погасить его большую часть.

- Судебные разбирательства.

В любом случае доводить дело до встреч с коллекторами не стоит. Ничего позитивного обычному человеку эти встречи не принесут.

Судебное разбирательство

Если досудебные мероприятия не привели к погашению долга, МФО может обратиться в суд.

- Упрощенная процедура – получение судебного приказа

Выдается судьей в течение 5 дней на основании заявления кредитора (МФО). Применимо для взыскания не более 500 000 руб. К заявлению обязательны подтверждающие документы: кредитный договор, график платежей, сведения о ранее осуществленных платежах и т. д.

Вызов сторон не требуется. По судебному приказу не надо получать исполнительный лист. Кредитор имеет право, например, напрямую обратиться в банк для списания денег со счетов должника в счет погашения микрозайма и процентов.

В течение 10 дней ответчик имеет право подать заявление судье на отмену судебного приказа.

- Судебный иск

Это традиционный способ взыскания долга путем судебного разбирательства с вызовом сторон, вынесения решения и передачи его в исполнительное производство в случае положительного для кредитора результата.

С момента подачи судебного иска перестают начисляться проценты и штрафы. Утверждение о том, что за неуплату могут посадить, является мифом. Это справедливо только для мошенников, которые совершили хищение на сумму более 1,5 млн руб. Такие долги, особенно в свете действия изменений в законе с января 2020 г., для заемщиков МФО накопить нереально.

Если судья вынес решение в пользу кредитора, оформляется исполнительный лист и передается судебным приставам. Какие процедуры они могут применить для взыскания долга:

- Арест имущества и запрет на совершение сделок с ним.

- Арест банковских счетов и списание с них денег в счет погашения задолженности.

- Направление исполнительного листа по месту работы с целью удержания долга с заработной платы ответчика.

- Реализация недвижимости должника, если она не является единственным жильем.

- Реализация других вещей (движимое имущество, ценные бумаги, драгоценности и прочие дорогостоящие предметы).

- Запрет на выезд за границу.

- Ограничение в управлении автомобилем.

На все меры есть ограничения. Например, нельзя изымать автомобиль, если с его помощью должник зарабатывает на жизнь.

Варианты решения проблемы неплатежей

Я не буду рассматривать варианты, которые предлагают некоторые должники в своих отзывах на работу МФО, начиная от смены номера телефона, переписывания имущества на родственников и заканчивая игрой в прятки со взыскателем. Эти меры незаконные, для семьи должника могут иметь тяжелые психические и финансовые последствия.

Рассмотрим законные действия заемщика по решению проблем с неплатежами.

Пролонгация займа

Все крупные МФО из топ-10 предоставляют своим клиентам услугу пролонгации. Это продление срока возврата займа. Некоторые организации разрешают пользоваться ею неоднократно.

Пролонгация выгодна обеим сторонам:

- Заемщик получает передышку и время на то, чтобы найти деньги (например, в случае задержки зарплаты). Кроме того, он не портит свою кредитную историю возникшими просрочками.

- МФО рассчитывает, что вернет свои деньги, пусть и не сразу. Это лучше, чем еще больше усугубить ситуацию и взыскивать долг через суд. Последний может разрешить должнику, например, не платить проценты, увеличить срок выплаты долга и другие способы смягчения условий возврата.

Услуга платная, является источником дополнительного заработка для кредитора. Как правило, до подключения пролонгации надо выплатить проценты по займу.

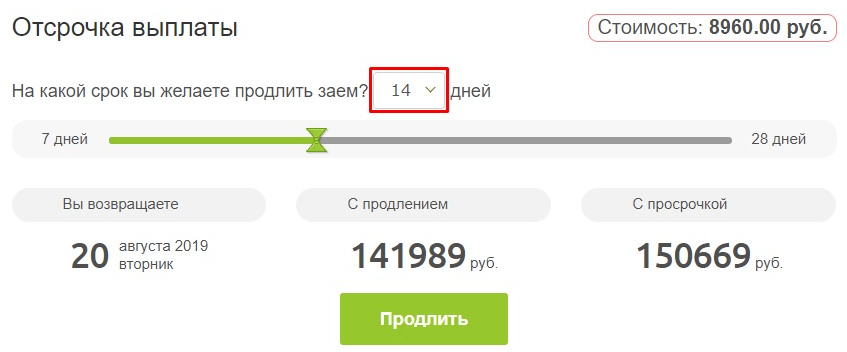

Условия отличаются в разных МФО: по срокам продления и стоимости услуги, количеству раз для использования. Например, в MoneyMan заем можно продлить на срок от 1 до 4 недель неоднократное число раз. Услуга активируется только после ее оплаты. Стоимость продления зависит от суммы долга и количества дней отсрочки. Но услуга недешевая.

Пример расчета, представленный в MoneyMan:

- сумма займа – 80 000 руб.;

- срок – 126 дней;

- сумма к возврату – 131 045,67 руб.

Продление запросили на 14 дней. Пролонгация обошлась в 8 960 руб. Немало, но меньше, чем пришлось бы заплатить с учетом штрафов.

Перекредитование

Один из возможных способов погасить накопившийся долг – это перекредитование, т. е. оформление кредита в другой финансовой организации (МФО или банк).

Если просрочка допущена, то сведения об этом МФО передает в бюро кредитных историй. К сожалению, это снижает шансы на получение кредитов в банках на хороших условиях. Как вариант, можно рассмотреть получение кредитной карты. Требования к заемщикам не такие строгие.

Например, в Тинькофф Банке из документов понадобится только паспорт. В банке Уралсиб – паспорт и один документ на выбор: СНИЛС, водительские права, ИНН, загранпаспорт. Для получения минимальной суммы кредитного лимита справки о доходах не требуется.

Но без просмотра кредитной истории одобрение кредитки все равно не пройдет. Поэтому можно надеяться только на лояльность банка. Сумма кредитного лимита будет минимальная. Но в случае положительного решения банка у заемщика будет еще несколько недель льготного периода, чтобы исправить свое финансовое положение.

Опасность попадания в воронку “кредит для погашения другого кредита” очень большая. Этот способ нельзя брать на вооружение как самый приемлемый. Слишком легко еще глубже погрузиться в долговую яму и никогда уже из нее не выбраться.

Банкротство

Еще один шаг избавиться от долгов – объявить себя банкротом. К сожалению, результатом станет не только жизнь без кредитов, но и сколько-нибудь ценного имущества. Его реализуют в счет погашения долга. Кроме того, статус банкрота накладывает ограничения:

- на передвижение (нельзя выехать за границу);

- на распоряжение оставшимся имуществом (только с разрешения финансового управляющего);

- на занимание определенных должностей (например, нельзя работать руководителем 3 года);

- на получение кредитов (вряд ли кто-то согласится выдать деньги в долг банкроту).

Для запуска процедуры банкротства необходимо соблюдение определенных условий:

- Просрочки по кредитам составляют не менее 3 месяцев.

- Сумма задолженности – не менее 500 тыс. руб.

Процедура затратная по времени и по деньгам. А результат может быть совсем не радостный. Кроме того, накопить долг в полмиллиона можно только при условии нескольких займов в разных МФО с учетом действующих ограничений на сумму переплаты (1,5-кратное увеличение суммы займа). Но для заемщиков, которые задолжали еще до 2019 года, совет с банкротством будет актуальным, т. к. предельного значения для долга не существовало.

Заключение

Взять кредит и не платить – ситуация возможна только в случае трагических событий в жизни заемщика. Тогда уместно обратиться в МФО с объяснениями и просьбой о реструктуризации долга. Стоит предоставить подтверждающие документы бедственного положения, например, потери работы, смерти близкого человека, серьезного заболевания. Известны случаи, когда кредитные организации идут навстречу.

Если нечем платить, то можно дождаться судебного иска и решения суда. Для смягчения условий кредитования (списания части долга, снижения процентов, отмены штрафов, увеличения срока для возврата) тоже надо подготовить документы, доказывающие невозможность погасить долг перед МФО. Анализ судебной практики показывает, что решения в пользу заемщика – это совсем не редкость.

Я не желаю нашим читателям оказаться в ситуации, когда придется применять описанное в этой статье на практике. Но если вы имели дело с невыплатой долга МФО, напишите, как вышли из ситуации. Думаю, вам будут благодарны не только авторы этого блога, но и читатели.

С уважением, Чистякова Юлия

правильно написала Анна: Дай бог чтобы вам никогда не пришлось оказаться в таких ситуациях.Когда я попала в эту беду то столько гадостей выслушала от своих знакомых друзей. Лишний раз убеждаюсь: друзья познаются в беде,так — же ,как и родственники.Убивает то ,что банки отказывают человеку в 150 000р. ,чтобы человек мог платить минимальную сумму расчитаясь при этом с долгами и микрозаймами. микрофинансы наяривают вам одобрено.Где — же государство, которое заботится о людях? Справедливости не найдешь.Ее никогда не было и не будет! Все взаимосвязано.

Мы были простые люди в яме и будим в ней. еще и крышкой закроют. чтоб не выбраться!

Все владельцы МФО — подонки, по большей части родом из 90-х. Откуда там деньги для займов известно даже миллениалам. Сомневаюсь, что для столь пламенного борца за правду, как уважаемый(?) автор — это тайна. Если судьба еще не ткнула в боль не следует кого-то осуждать. Бог судья и Вам и вашим грязным заказчикам и псам ихним, делающих детей инвалидами за просрочки и долги.

Займер …

Брал и отдавал вовремя !!! Всегда !!!

… Потом я перенёс двойной инсульт , геморрагический и платить больше не смог !!!

Эта организация , ночью с пенсионной карты списала 24 тысячи рублей !!!

И постоянно пытаются сять деньги с карты , начинается всё с 51 рубля , прокатило? Увеличивают сумму !!!

И продолжают снимать до тех пор пока деньги на карте не кончаться !!!

Люди берут займы не от хорошей жизни и не от скуки… Знаете я тут прочитала комментарий, типа кем надо быть чтоб влезть в Мфо, хочу сказать автору этих строк:Дай Бог что вам ни когда ни пришлось оказатся в такой ситуации. Зачем судить если вы не знаете ни чего. Если бы нам платили нормальную зарплату, не лезли бы мы в эти компании… Не судите….

Глупо брать кредит и надеяться на то, что его не надо будет отдавать!