Здравствуйте, друзья!

Часто новички-инвесторы приходят на биржу, чтобы заработать много и быстро. Они слышали, что один получил 10 % доходности за месяц, а другой сделал 100 % всего за год. Все хотят так же. Есть способы этого добиться, но почему-то 9 из 10 инвесторов теряют свой капитал и разочаровываются в инвестициях. Происходит это по одной простой причине – использование инструментов, в механизме которых ты ничего не понимаешь. Одним из таких инструментов является герой новой статьи. Разбираем, что такое фьючерс простыми словами и как он работает на срочном рынке.

Содержание

Понятие фьючерсного контракта

Фьючерсный контракт или кратко фьючерс означает договор, по которому одна сторона обязуется купить, а другая сторона продать какой-то актив в будущем по заранее оговоренной цене. Такой актив называют базовым.

Посредником и гарантом того, что сделка будет проведена без нарушения договоренностей, является биржа. Она берет с продавца и покупателя гарантийное обеспечение – это залог в виде доли от стоимости контракта, который после завершения сделки возвращается участникам.

Различают следующие виды фьючерсов:

- на акции и облигации;

- на металлы (медь, золото, палладий и пр.);

- на энергоносители (нефть, газ, бензин и пр.);

- на с/х товары (мясо, зерно, какао, хлопок, сахар и пр.);

- на биржевые индексы;

- на валюту.

Есть даже фьючерсы на волатильность рынка, процентные ставки Центробанка, уровень инфляции.

Суть фьючерсной сделки: покупатель предполагает, что цена на базовый актив в ближайшем будущем вырастет и он сможет заработать, потому что заключил договор с продавцом по текущей цене. Продавец тоже стремится получить прибыль, но он предполагает, что цена снизится, а он поставит актив по более дорогой. В этом случае одна из сторон останется в выигрыше, другая – в проигрыше. Но если цена на актив не изменится, то и участники сделки ничего не заработают и ничего не потеряют.

Фьючерс следует отличать еще от одного инструмента срочного рынка – опциона. Последний представляет собой договор, в котором фиксируется право покупателя купить, а у продавца – обязанность продать базовый актив. У фьючерса возникает обязанность у всех сторон сделки.

Срочные контракты относятся к рискованному инвестированию. Ни одна сторона не может со 100-процентной вероятностью предугадать, куда пойдет рынок и как поведет себя базовый актив. Можно хорошо заработать, если прогноз окажется верным, а можно потерпеть серьезные убытки, если все пошло не по плану.

Консервативному инвестору, который формирует портфель на долгосрок, вообще не стоит заниматься торговлей на срочном рынке. Либо делать это на небольшую часть капитала, чтобы почувствовать себя настоящим трейдером и словить биржевой адреналин.

Участниками фьючерсных сделок могут быть как инвесторы-спекулянты, которые хотят заработать на изменении цены актива, так и производители/поставщики реальных товаров. Именно последние были родоначальниками срочных контрактов. Например, сегодня договаривались о цене на сырье, которое планировали приобрести в будущем. Так удавалось обезопасить себя от дефицита, роста или падения рыночных цен.

Как купить фьючерс

Механизм покупки фьючерса:

- Торговля фьючерсами осуществляется на срочном рынке. Как правило, при открытии брокерского счета брокер предоставляет доступ на фондовый, срочный и валютный рынки.

- Необходимо завести на счет деньги, указав при переводе вид рынка.

- Выбрать из доступного списка срочный контракт. До этого надо внимательно изучить спецификацию заинтересовавших вас инструментов, где будет основная информация: тип контракта, лот, расчетная цена, дата исполнения и пр.

- Подать заявку на покупку, указав количество лотов и цену. Одним из преимуществ фьючерса является то, что не надо сразу оплачивать всю стоимость контракта, только его часть (гарантийное обязательство).

- Дождаться исполнения заявки, зафиксировать прибыль или убыток.

Сама процедура ничем не отличается от торговли обычными ценными бумагами (акциями и облигациями). Ждать исполнения контракта совсем не обязательно. Это обычный биржевой инструмент, который можно покупать и продавать сколько угодно раз.

В конце торгового дня биржа начисляет на фьючерс вариационную маржу – разницу между ценой покупки/продажи и ценой на время закрытия торгов, которая поступает на счет инвестора. Финансовый результат сделки складывается из всех начислений, выполненных в течение расчетного периода.

Если мы посмотрим список доступных срочных контрактов, например, на Московской бирже, то увидим, что на один и тот же базовый актив может быть несколько фьючерсов. Отличаются они датой исполнения и расчетной ценой. Одновременно с этим каждый из фьючерсов отличается от рыночной стоимости базового актива. Рассмотрим на примере акций Газпрома:

На 28 августа 2020 г. доступны 4 контракта. В 1 лоте 100 акций. Рыночная стоимость актива на эту же дату – 184,29 руб. за акцию. По мере приближения времени исполнения договора цена фьючерса приближается к рыночной цене базового актива.

Это видно на скрине выше. Ближайшая дата исполнения – 17 сентября. Стоимость контракта равна 18 459 руб. или 184,59 руб. за акцию. Разница в ценах объясняется тем, что рыночная устанавливается на текущий момент под воздействием спроса и предложения, а фьючерсная строится на ожиданиях – это всегда прогнозная величина, которая зависит от разных факторов (политических, экономических, природных и пр.).

Отличия фьючерса от акции

В качестве базового актива во фьючерсном контракте часто выступают акции. Напомню, что акция – это ценная бумага, которая наделяет ее владельца определенными правами. Но эти права не распространяются на срочный договор.

Рассмотрим отличия акции от фьючерса:

| Особенности акции | Особенности фьючерса |

| Акции выпускает публичное акционерное общество. Для этого проходит сложную процедуру первичного размещения | Фьючерсный договор – это производный финансовый инструмент, который никто не выпускает. Биржа определяет правила игры и составляет спецификацию на каждый контракт. Трейдеры их выполняют |

| Запись о владении акциями хранится в депозитарии | Записи о владении контрактом в депозитарии нет. Это всего лишь договоренности между двумя сторонами |

| Владение акцией дает право на участие в управлении компанией | Нет права участвовать в управлении компанией, голосовать на собрании акционеров и пр. |

| В случае ликвидации акционерного общества акционер имеет право на часть прибыли от реализации имущества | Никаких прав на доход от реализации имущества компании владелец фьючерса не имеет |

| Акция часто выступает активом долгосрочного портфеля, никакого установленного срока владения нет. Инвестор зарабатывает на росте цены и дивидендах, которые являются одним из источников пассивного дохода | Срочный контракт имеет срок реализации. Не может выступать источником пассивного дохода и быть инструментом долгосрочного портфеля |

| Акции торгуются лотами | Лот фьючерса может отличаться от лота акции. Например, в 1 лоте акций Сбербанка – 10 акций. В 1 лоте фьючерса на акции Сбербанка – 100 акций |

| Необходимо выложить сразу всю сумму при покупке. Можно воспользоваться кредитным плечом и заплатить брокеру проценты за пользование его деньгами | Не нужно сразу оплачивать всю сумму контракта, только гарантийное обязательство (5–10 %) |

При грамотном управлении рисками фьючерс может стать инструментом, способным принести значительно больше прибыли, чем акции. Он имеет свои преимущества, которые для некоторых являются достаточными, чтобы участвовать в рискованных срочных сделках.

Основные параметры инструмента

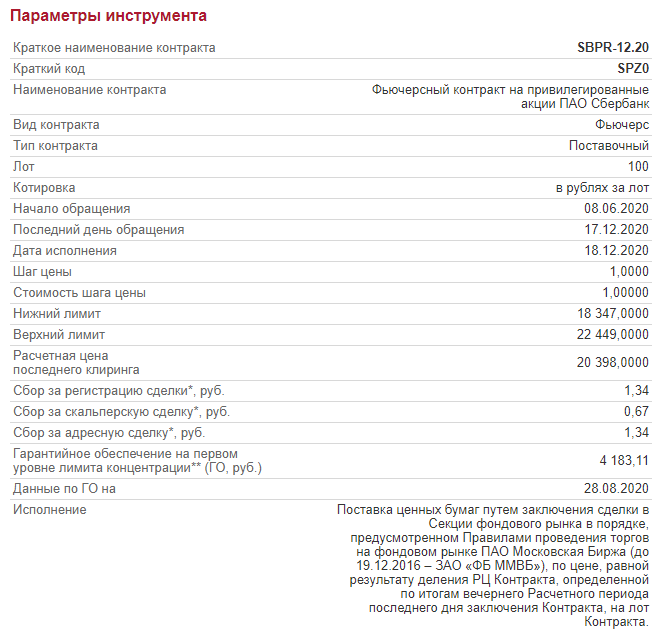

Основные параметры инструмента описаны в спецификации, которую выпускает биржа перед тем, как фьючерс поступит в обращение. Рассмотрим ее более подробно на примере контракта на привилегированные акции Сбербанка.

Рассмотрим параметры инструмента.

- Краткое наименование и тикер (код, по которому актив торгуется на бирже)

В них зашифрованы название актива, месяц и год исполнения контракта. В нашем примере 12.20 – это декабрь 2020 г. Сложнее с кодом SPZ0. Z – это декабрь, 0 – 2020 год. У каждого месяца своя буква: январь (F), февраль (G), март (H), апрель (J), май (K), июнь (M), июль (N), август (Q), сентябрь (U), октябрь (V), ноябрь (X), декабрь (Z).

- Тип контракта

Различают:

- Поставочный – в дату исполнения покупатель обязан купить базовый актив. В нашем примере это лот (100 акций) Сбербанка. На брокерском счете отразится, что стали владельцем акций банка.

- Расчетный – исполнение контракта выражено в деньгах. Если получили прибыль, на счет поступят деньги. Если убыток, со счета спишутся деньги. Никакими акциями вы владеть не станете. Например, фьючерс на биржевой индекс всегда будет только расчетным, потому что физически вы этот индекс не сможете приобрести или продать. А вот акции на МосБирже входят в поставочные контракты.

- Последний день обращения

День, когда можно еще покупать и продавать контракты.

- Дата исполнения

День, когда фиксируется прибыль или убыток по расчетному договору, покупаются/продаются активы по поставочному типу.

- Гарантийное обязательство и дата его установления

Гарантийное обязательство – это та сумма, которую вам надо заплатить при покупке фьючерсного контракта. Оно не является постоянной величиной и регулярно пересчитывается биржей в зависимости от рыночной цены контракта.

Преимущества и недостатки

Как и у любого инвестиционного инструмента, у фьючерса есть свои преимущества и недостатки. Каждый инвестор оценивает их самостоятельно и принимает решение о практическом применении.

Преимущества:

- Минимальный порог входа. За счет существования гарантийного обязательства вы можете иметь на счете значительно меньше денег, чем пришлось бы потратить на покупку актива обычным способом.

- Комиссии ниже, чем при покупке традиционным способом. Например, не надо платить депозитарную комиссию за хранение информации о владельцах ценных бумаг.

- Инвестор не может физически купить нефть, газ, зерно, кофе и прочие товарные активы. Через фьючерсы у него появляется выход на товарные рынки, что позволяет лучше диверсифицировать инвестиционный портфель.

- Правила игры подробно описаны в спецификации. Участнику сделки только следует указать количество лотов и цену, по какой он хочет купить или продать контракт.

Недостатки:

- Высокорискованный инструмент. Торговля на прогнозах оставляет слишком много шансов все потерять. Показательный пример – отрицательные цены на фьючерсы с исполнением в апреле 2020 г. Контракты были поставочные, значит, многие трейдеры столкнулись с необходимостью покупать физическую нефть. Уверена, что желающих получить бочку черного золота было мало.

- Сложный для понимания инструмент. Новичку следует только после специальной подготовки открывать позицию и пытаться заработать.

- Инструмент нельзя использовать в качестве долгосрочного, для получения пассивного дохода.

- Нет никаких преимуществ по сравнению с владением акциями компании (участие в управлении, дивиденды).

Заключение

Многие эксперты после весеннего обвала нефтяного рынка заговорили об отмене или значительном изменении механизма фьючерсной сделки. Возможно, что грядут большие перемены, потому что со сложившейся ситуацией никто и никогда еще не сталкивался. Поживем – увидим.

С уважением, Чистякова Юлия

(3 голосов, средний: 3,67 из 5)

(3 голосов, средний: 3,67 из 5)